基金产品前七月首尾收益相差127%!融通、易方达、招商医药主题基金产品收益实现翻番

记者 | 张桔

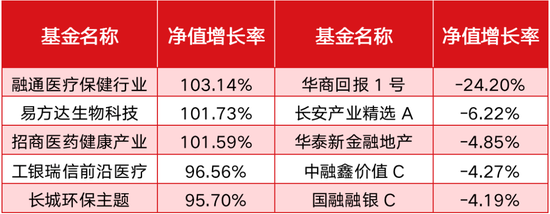

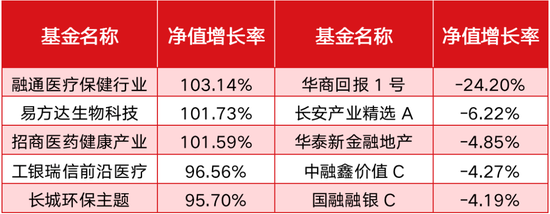

内地公募基金前七个月排名尘埃落定,医药主题基金继续领跑。Wind数据显示,截至7月31日收盘,主动权益类基金中排在首位的是融通医疗保健行业,年内最新净值增长率高达103.14%,而净值表现同样实现翻番的还有易方达生物科技和招商医药健康产业。

值得注意的是,在一众生物医药主题基金之外,长城基金旗下的长城环保主题和长城久鼎也冲到了主动权益类基金排行榜的前列。截至7月底,这两只非医药类基金开年迄今的净值增长率也分别达到95.70%和93.34%。

冰火两重天的是,在部分主动权益类公募基金普遍赚得盆满钵盈的同时,开年迄今负收益的主动权益类基金也不在少数,如偏债混基华商回报1号凭借-24.19%的净值增长率垫底,而长安产业精选则在主动权益基金产品中暂居末位,年内实现净值增长-4.56%。

医药主题类基金产品延续强势格局

虽然军工主题类基金在7月份异军突起,但是凭借上半年积累的足够净值优势,医药主题类基金大部分产品依然跻身第一军团,三只翻倍基融通医疗保健行业、易方达生物科技、招商医药健康产业取代了半年末时领先的创金合信医疗保健行业等三只药基位置。

《红周刊》记者纵览上述药基的调仓换股思路,发现与首季药基主打手套、呼吸机、消毒液等抗“疫”概念不同,二季度更多的药基不约而同地将目光聚焦到疫苗概念上。以招商医药健康产业为例,其前十大重仓股中就有健帆生物、华兰生物、智飞生物、万泰生物等与疫情相关公司,而易方达生物科技更是包括了沃森、智飞、华兰、康泰、天坛等疫苗概念板块中的股票。

当然,也并非所有药基掌门都扎推布局疫苗股,如暂居净值增长排名首位的融通医疗保健行业基金经理蒋秀蕾就对于投资的子行业“另辟蹊径”。今年6月初他给《红刊财经》撰写的《兼具创新属性与品牌壁垒医疗创新或成优质赛道》一文中,专门阐述了其看好医疗器械理由。他表示:“在医疗健康投资领域,医疗器械露面次数可能比不上创新药等子板块,但从投资价值和机会角度所蕴含的机会丝毫不差。随着需求端对更微创、更精准、更早诊的要求增长,供应端更先进、更高端的研发输出,医疗器械或将成为牛股涌现的优质赛道。”

表1 三只排名领先药基十大重仓股一览

除了年内表现亮眼的药基,两只来自长城基金旗下的非医药主题类基金也值得重点关注。Wind数据显示,长城环保主题和长城久鼎两只非医药主题类基金以95.70%和93.34%的净值增长率,排在了主动型混基中的第二位和第三位,两只基金的现任基金经理均为廖瀚博。天天基金网资料显示,廖瀚博从2018年3月开始担任基金经理,迄今仅2年零149天,可以说是新秀基金经理。

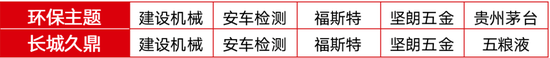

从基金季报来看,在廖瀚博目前担纲的两只基金中,长城久鼎二季报的十大重仓股所选的标的皆表现不凡,其中,建设机械、福斯特、坚朗五金、爱乐达、鸿路钢构股价皆已翻番,其中不止一只标的年内翻了两番,甚至坚朗五金年内迄今已经翻了四番。

对此,一位不愿具名的券商基金分析师指出:“廖瀚博是一名自下而上的选股型选手,核心思路是买入并持有优质成长股。从福斯特、安车检测等个股看,基金经理的投资策略也并不是一味地布局行业龙头,而是关注龙二、龙三的独特优势,比如品牌、垄断、网络、低成本等,以及在现有基础上是否有拓展新产品或新领域的能力,未来有没有满足它成长的空间。”

不过,按照二季度末规模数据来看的话,廖瀚博在管的两只基金规模一般。其中,长城环保主题彼时的规模约为6.05亿元,长城久鼎彼时的规模约为2.65亿元。从廖瀚博掌管产品净值表现看,且颇有几分神似去年刘格菘的趋势,若廖瀚博能够继续保持目前的强势,或许年末时成为第二个刘格菘也是可以期待的。“他的选股逻辑很多我其实看不太懂。”上述券商基金分析师坦言其困惑。

根据长城基金提供的素材,廖瀚博表示他不太拘泥于行业的选择,但关注点多聚焦在以汽车、机械、建材、电力设备、轻工、家电为代表的制造行业。其解释称,这些行业的商业模式更加接近,盈利模式相对稳定,下游有高频数据可以跟踪,业绩更容易预测和把握,比较适合他这种以业绩高增长为导向的投资模式。

表2 廖瀚博在管两只基金二季度前五大重仓一览

仓位较低或重仓金融股的基金产品整体表现殿后

一半是火焰,一半是海水。在基金产品净值表现排行榜的另一端,我们仍然可看到有数量可观的权益类产品还陷在亏损的泥坑里。在股票型基金中,年内净值增长率为负的基本上是被动指基,恪守契约规定满仓金融地产股的嘉实金融精选就成为主动股基中的惟一特例,年内净值增长了0.9%。对照来看,混基中迄今浮亏的产品相对数量较多,如果将AC类分开统计来看的话,则目前仍有40只基金沉于面值之下。

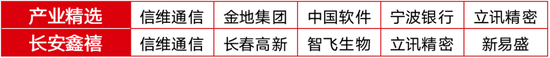

纵览这一阵营,不难发现不管是出于产品种类的限制所致还是基金经理谨慎的心态驱使,季度末股票仓位普遍较低是这一阵营中基金的通病。除去倒数第一的偏债混基华商回报1号外,长安产业精选排名倒数第二,同时长安鑫禧也在倒数前十的行列之中。从近期披露落幕的基金二季报来看,长安产业精选的股票仓位仅为18.33%,而长安鑫禧的股票仓位也不过在24.66%。在这般超低股票仓位的束缚下,基金经理纵然能选到不错的股票标的,对净值的拉动也只是有限的。

以长安鑫禧为例,根据基金二季报的披露,在基金经理林忠晶当季所选的十大重仓股中,开年迄今就有五只在二级市场已经实了股价翻倍,分别为长春高新、智飞生物、立讯精密、新易盛、宝信软件,但是当季这些重仓股大多持股比例集中在1.5%~3%的区间范围内,很小的持股占比极大程度地稀释了单一标的对组合的贡献。

表3 长安两只基金二季度前五大重仓一览

当然,两只基金保持超低的股票仓位或许更多是出于规模束缚的无奈。Wind讯数据显示,截至二季度末,长安鑫禧两类份额的最新规模约为0.73亿元,长安产业精选两类份额的最新规模约为0.20亿元,两只产品基本均行走于剃刀的边缘。而相比长安系两只基金尚能凑得出十只重仓股,宝盈祥瑞重仓股仅有三只。

二季度末,宝盈祥瑞仅持有中国平安、万科A、保利地产三只重仓股,且三只股票皆出自地产板块。悲催的是,房地产板块在短期有所表现后再次沉寂,宝盈祥瑞这番苦心孤诣后或许会空欢喜一场。截至最新收盘,宝盈祥瑞A今年以来的净值增长率仅为-3.05%,其在同类的372只基金中排名第369位;宝盈祥瑞C今年以来的净值增长率仅为-3.23%,其在同类的372只基金中排在第370位。好在该基金本身也属于偏债混基,股票上的失误如果在债券上能够成功弥补,或许还不会遭来太多非议,但可惜的是,或是基金经理投资时机不当而遭遇了“股债双杀”,在年内净值浮亏的背景下,基金最新规模仅剩下约0.14亿元。

除去产品规模拖累仓位的因素外,在开年迄今负收益的阵营中,《红周刊》记者发现不在少数的基金实际是受基金经理保守心态的拖累,最直观的表现是重仓了大量低风险的银行股,特别是国有四大银行。除去股基中的嘉实新金融和混基中的华泰柏瑞新金融地产两只主题基金外,最为明显的例子就是昔日曾经拿下过年度状元的富国低碳环保,该基金今年对银行板块格外垂青。一季报时,十大重仓股中的第二到第六大重仓股分别是中行、农行、交行、工行、建行;二季报时稍有变化,但银行股仍然占据四个席位。对银行的持续重仓拖累了产品净值表现,截至最新收盘,该基金年内的净值增长率为-1.55%,在同类的992只基金中排在倒数第一位。

表4前七个月排名领先和垫底的主动权益类基金一览

(文中提及个股仅为举例分析,非投资建议。)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国