炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:【独家】五家机构新晋股东,信达证券分拆上市前13亿增资“不达预期”

图片来源:视觉中国

图片来源:视觉中国记者 | 满乐

信达证券如约启动上市。

8月5日晚间,四大AMC(资产管理公司)之一的中国信达(1359.HK)发布公告称,正考虑分拆旗下全资子公司信达证券及其附属公司在中国一家证券交易所独立上市。发布公告当天,信达证券就分拆上市展开上市辅导的申请已递交给北京证监局,尚待取得监管受理函。

界面新闻独家获悉,信达证券上市前完成一轮“并不达预期”的增资,共吸引了五家机构进行投资,包括:中泰创业投资(深圳)有限公司、中天金投有限公司、武汉昊天光电有限公司、前海科创投控股有限公司、永信集团。

上述五家机构合计对信达证券增资13亿元,与此前公布的近40亿增资计划相差甚远,近年来业绩排名不断下滑或对募资带来影响。

业绩排名逐年下滑,新领导班子开启一系列变革

去年8月,界面新闻即独家曝出信达计划上市的消息,公司领导班子提出“三年内在A股上市”的战略目标。(详见界面新闻《【深度】AMC系垫底券商信达证券“大手术”》)

“新领导来了以后把公司上上下下调研了一遍,现在提出的长期战略构想是三年内实现A股上市,做有竞争力的券商”。信达证券内部人士此前向界面新闻透露。

2019年4月,信达证券董事长总经理被曝将双双更迭。信达资本董事长肖林将接替张志刚,担任信达证券董事长;银河证券首席财务官祝瑞敏“空降”接替于帆,担任信达证券总经理,她曾在另一家AMC券商东兴证券任职过高管。据了解,目前肖林、祝瑞敏二人的职位变更均已完成。

新官上任后,肖、祝二人便在信达证券开启了一系列变革。包括撤销机构业务部、撤销场外市场部、成立战略客户部、将公募分仓和研究销售业务转移至研发中心等大动作。

除此以外,信达证券掀起了较大规模的公司内部转岗工作,公司首席信息官、研究开发中心负责人、计划资金部负责人、资产管理部事业部负责人、投资银行事业部负责人在内的业务部门负责人或以上级别岗位也发生变更。

从信达证券公布的信息来看,目前公司仍在大幅招聘,招聘岗位包括法律合规部负责人,及公司部分分公司及营业部的负责人。

“降本增效、注入新血液、让公司业务重回正轨,都是上市前的准备工作,目前公司内部已基本调整完毕”。有信达证券内部员工向界面新闻表示。

近年来,信达证券业绩显露颓势。据中国证券业协会统计数据显示,自2014年开始,信达证券净利润排名一路下滑,从2014年的9.18亿元(行业排名26)滑落到2018年1.13亿元(行业排名53)。虽然2019年信达证券实现营业收入16.32亿元,同比增长11.9%;净利润2.1亿元,同比增长85.8%。但在2019年券业业绩集体爆发的背景下,信达证券净利润在行业中排名反而下降到了第62名。

“信达还是有希望在2年后实现上市的,达到上市门槛肯定没问题,但公司也希望把业绩做漂亮一些,市值做高一点”。上述信达证券内部人士称。

目前四家AMC系券商中,仅有东兴证券实现了上市,公司也成为AMC系券商的标杆。据该信达证券人士猜测,信达证券此番上市也或将对标东兴,寻求在上交所主板上市的机会。

值得一提的是,按照中国信达的说法,信达证券附属子公司也将一并实现上市。

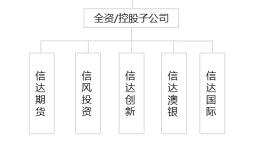

公开数据显示,信达证券现有全资/控股子公司5家,包括期货子公司信达期货、私募基金子公司信风投资、另类投资子公司信达创新、基金管理子公司信达澳银和国际投行业务子公司信达国际。

试图摆脱一股独大,上市前获13亿注资

试图摆脱一股独大,上市前获13亿注资除公司内部组织架构及人员变动外,此番宣告上市前,信达证券还曾发起了近40亿元的增资计划。

2019年11月22日,北京金融资产交易所官网公示了信达证券发起的增资事项,公司拟募资不超过39.62亿元资金。而信达证券的控股股东中国信达则明确放弃认购本次增资,现股东中海信托、中国中材集团未明确是否放弃认购,员工不参与本次增资。增资完成后,以募资上限计算,信达证券新股东将最多合计持股28.82%,且每个意向投资人认购后的股权比例不超过增资扩股后总股本的25%。

此次增资之前,中国信达高比例持有信达证券99.3265%的股份,其余中海信托、中国中材集团两家股东合计持股比例仅有0.6735%。

对于此次增资计划,有信达证券内部人士曾向界面新闻表示。“公司还是想先引入战略投资者,不希望一股独大,最终的目的在于实现A股上市。”(详见界面新闻《【深度】底薪猛降四成,大规模变相裁员,AMC系信达证券“断奶”的苦痛与挣扎》)

据界面新闻独家获悉,信达证券该项增资计划目前已经完成,共吸引了五家机构进行投资,包括:中泰创业投资(深圳)有限公司、中天金投有限公司、武汉昊天光电有限公司、前海科创投控股有限公司、永信集团。

不过,增资规模并不如预期,有接近该笔交易的市场人士表示,五家机构合计对信达证券增资过13亿元,与近40亿的增资上限相差甚远。此次增资完成后,“五家公司将合计持有信达证券12%左右的股权”。

据天眼查数据显示,信达证券注册资本也于今年3月30日发生了变更,由25.687亿元增至29.187亿元,增加3.5亿元。

“近几年业绩必然会对募资有所拖累,公司大股东中国信达控股地位不能撼动,也吸引不来想要谋权券商牌照的机构投资”,谈及此次信达证券增资不及预期,上述市场人士如是称。

不过此次增资信达证券的股东却也可圈可点,聚集了国资系、券商系、上市公司系三类资金。其中,中泰创业投资(深圳)有限公司系中泰证券旗下全资控股子公司、中天金投有限公司则是A股上市公司中天科技全资子公司、前海科创投控股有限公司是深圳市前海管理局全资直属公司。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国