热点栏目

热点栏目文/意见领袖专栏作家 蔡凯龙

近日,黄金大幅上涨,不仅突破9年前保持的1895美元一盎司的历史高点,还于8月4日一举突破2000美元大关,再次刷新历史记录。今年以来,黄金已经累计上涨33%, 外媒连称黄金是2020年至今“收益最高的主要资产之一”。

黄金为什么持续上涨? 短期还会涨吗?还能入场买黄金吗?

影响黄金价格有两大方面的因素:供求失衡和美元波动。 长期上涨是因为需求大于供给, 近期暴涨却是因为美元剧烈贬值。

投资需求暴增,供给下降

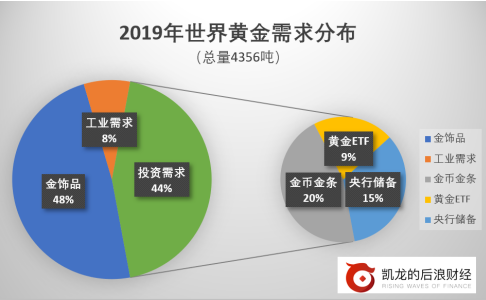

全球每年生产的黄金,48%用于黄金装饰品, 44%用于满足投资需求,剩余8%用于工业需要。

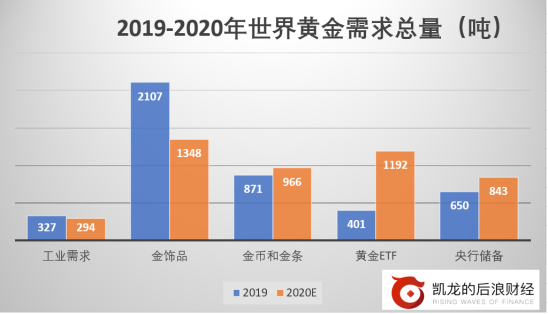

2020年,黄金的工业需求受到新冠疫情影响,预计比去年减少10%, 但是由于工业需求占总需求的比例小,因此不足以影响价格走势。

同样,黄金饰品需求今年亦因受到疫情影响而大幅减小,老百姓的收入减少,钱袋子紧了,加上金价大幅持续上涨,黄金首饰的主要购买者:中国和印度大妈的抢购热情减弱了许多。 据预测, 2020年黄金首饰需求量将从2107吨减少到1348吨,足足减少了36%。

虽然工业和金饰品的需求减少,但是投资需求却大增。众所周知,黄金是一个特殊投资品种,本身不产生固定利息回报,却有很强的抗通货膨胀和抗风险的属性。投资者买黄金,不管是持有实物黄金比如金币金条,或者买入黄金ET等黄金金融产品,都是为了抗通货膨胀或者躲避风险。

2020年上半年,全世界各国普遍采取宽松货币政策和刺激性的财政政策, 投资人对通货膨胀预期不小;加上最近世界格局动荡不安,国际关系由于疫情变得更加扑朔迷离;这让黄金更加受到投资人追捧。 从2020年第一季度数据推算, 今年全年黄金投资类需求将增长55%,抵消了工业和金饰品对需求减少的负面影响。

在投资需求增长中,最引人注目的是黄金ETF的巨幅增长,专家预计今年黄金ETF将有2倍的大幅增长。黄金ETF比实物黄金更加方便买卖,流动性强,存储和交易成本低,成为投资人最喜爱的持有方式。

值得一提的是, 央行的黄金储备也预计将大幅提升30%,这主要归功于全球央行达成的《巴塞尔协议III》中的一条关于黄金的条款。 该条款重新界定了黄金在央行资产负债表中的属性。协议规定:自2019年3月29日起,国际清算银行(BIS)允许各国央行将持有的实物黄金作为储备资产,并按市值计价。这意味着黄金由新规之前的中等风险资产变成跟货币、国债一样的低风险资产。也就是说, 在央行眼里,黄金由商品变成了货币。

黄金属性的重新划分意味着央行可以通过购买黄金来扩充资产负债表。 因此各国央行对黄金需求从2018年就开始大增,2020年也将延续这个增长势头

所以从需求方面看,黄金投资需求暴涨,抵消了黄金饰品和工业需求的减少, 这是黄金价格长期上涨的主要原因。

从供给方面看, 疫情给供给带来了不利的影响。

新冠疫情全球蔓延,多个国家出台较为严格的停工停产措施,导致金矿开采和黄金冶炼受到一定影响。据不完全统计,多个位于中国、南非、墨西哥等地的若干矿山暂停开采工作数月。黄金冶炼厂同样如此,位于南非和瑞士的冶炼厂均因配合防疫而停产,一度造成市场上金条和金币的供应短缺。当前海外疫情尚未得到完全控制,非洲南美等地仍有可能爆发更严重疫情,因此停工停产很有可能延续下去,供应端整体上受不小的影响。

供应受疫情影响而减少, 是黄金价格长期上涨的次要因素。

一方面,需求在增加,另一方面供给在减少,两方合力作用下,黄金价格逐步抬升。

短期暴涨是美元引起近期黄金在一周内暴涨20%突破2000美元大关,却跟需求供给等长期因素关系不大,主要是因为美元巨幅贬值。 从走势图上看, 在2020年6月之前, 黄金和美元指数是同步联动的,同涨同跌。 可是进入七月, 美元和黄金开始分道扬镳,一个向下,一个向上。 而美元此次下跌幅度惊人,

美元在短短一个月左右,逆转2018年以来的上升趋势,从指数102,暴跌到92, 跌幅接近10%。要知道美元属于全球货币,正常情况下短期波动不大,即使在疫情对金融市场影响最严重的3月,美元指数也才上下波动3%。追溯美元如此巨幅暴跌还是在2008年金融风暴期间。

研究美元走势非常重要,因为美元作为全球通用计价单位,它的一举一动,影响全球各类别资产的价格走势。 那美元近期为什么突然暴跌呢? 这是长期还是短期趋势?美元会继续跌吗?

美元暴跌主要有两个因素,一个内因,一个外因。

想说内因。美联储将会继续实施零利率和量化宽松的货币政策。美国第二轮的财政刺激经济政策已经在路上,货币和财政双管齐下来应对美国经济下行的压力。这造成美国政府债台高筑,总债务额高达24万亿, 仅2020上半年,债务就增加了3万亿美元。 这些举措都不可避免的压低了美国的利率,提升了通货膨胀预期。 投资人纷纷把手中的美元换成他国货币,或者投资黄金和股票等抗通胀资产。

而外因是因为,美国以外的经济大国疫情受到基本控制,经济开始回暖。 在全球经济最动荡的上半年,投资人为了避险,把资产转移到美国,换成美元资产。 而现在中国、欧元区和日本经济相继走出疫情低谷,资金从美国流向这些国家和地区也成为趋势。

长期看,内外两个因素还会持续一段时间。 美元已经步入下行通道。

然而,黄金和美元都属于避险资产,波动性都较小。 因此短期内两者大幅背离,这种罕见的现象并不可持续,预计市场会很快进入修正期。美元短期反弹,必然导致黄金快速下跌。 所以,黄金市场的投资者短期内要特别注意高位入场的波动风险。

(本文作者介绍:财经评论员,金融科技专家, 中国人民大学金融科技研究所高级研究员)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国