原标题:包商银行将被提起破产申请,谁“掏空”了它?|| 深度

来源:无冕财经

作者:黄琪鑫

14年间,“明天系”通过注册209家空壳公司,以347笔借款的方式套取信贷资金,对包商银行形成的占款高达1560亿,且都成了不良贷款。

被接管一年多后,包商银行的风险处置即将收官。

8月6日,央行披露的报告透露,根据前期包商银行严重资不抵债的清产核资结果,包商银行将被提起破产申请,对原股东的股权和未予保障的债权进行依法清算。

此外,有关部门正依法依规对相关人员进行追责问责。

原包商银行将被申请破产清算,这也意味着,成立22年、资产规模超过5000亿的包商银行发展历程将终止。

资不抵债缺口巨大

央行发布的《2020年第二季度中国货币政策执行报告》(以下简称下称报告)中,以专栏三的形式回顾了包商银行的风险出清情况和下一步工作。

2019年5月24日,包商银行因出现严重信用风险,被央行、银保监会联合接管。接管当日,包商银行的客户约473.16万户,其中,个人客户466.77万户、企业及同业机构客户6.36万户。

为最大程度保障广大储户债权人合法权益,维护金融稳定和社会稳定,央行、银保监会决定先行对个人存款和绝大多数机构债权予以全额保障,并对大额机构债权提供了平均90%的保障。

报告指出,总体来看,本次对个人和机构债权的保障程度是合适的,不仅高于2004年证券公司综合治理时期的保障程度,与国际上同类型机构风险处置时的债权保障程度相比,也是比较高的水平。

2019年6月,为摸清包商银行的“家底”,接管组以市场化方式聘请中介机构,核查包商银行的对公、同业业务,深入开展资产负债清查、账务清理、价值重估和资本核实,全面掌握了包商银行的资产状况、财务状况和经营情况。

清产核资的结果,一方面印证了包商银行存在巨额的资不抵债缺口,接管时已出现严重的信用风险,若没有公共资金的介入,理论上一般债权人的受偿率将低于60%;另一方面,也为接管组后续推进包商银行改革重组工作奠定了坚实的基础。

包商银行的改革重组工作于2019年10月正式启动。根据报告,接管组最初希望引入战投,但由于包商银行的损失缺口巨大,在公共资金承担损失缺口之前,没有战投愿意参与包商银行重组。央行、银保监会最终决定采取新设银行收购承接的方式推进改革重组。

接管以来,央行在接受足额优质抵押品的前提下,向包商银行提供了235亿元额度的常备借贷便利流动性支持。

2020年1月,接管组委托北京金融资产交易所,遴选出徽商银行作为包商银行内蒙古自治区外四家分行的并购方,并确定了新设银行即蒙商银行股东的认购份额和入股价格。

今年4月30日,蒙商银行正式成立并开业。同日,包商银行将相关业务、资产及负债,分别转让至蒙商银行和徽商银行。存款保险基金根据《存款保险条例》第十八条,向蒙商银行、徽商银行提供资金支持,并分担原包商银行的资产减值损失,促成蒙商银行、徽商银行顺利收购承接相关业务并平稳运行。

▲蒙商银行官网截图。

▲蒙商银行官网截图。随着蒙商银行的诞生,原包商银行将被提起申请破产清算,“明天系”持有该行的89%股份也将全部依法清零。

这家5000亿城商行即将走进历史,但和1998年宣布关闭后被接管、清算的海南发展银行相比,包商银行并未爆发挤兑危机。

“明天系”占款高达1560亿元

1998年12月,包头市商业银行成立,是内蒙古自治区最早成立的城商行,2007年9月更名为包商银行。2008年至2011年获准在北京、深圳、成都、宁波设立4家区外分行,业务快速向区外扩张。逐渐发展为拥有18家分行、291个营业网点、8000多名员工的区域性银行。

“明天系”曾参与包商银行的发起设立,并参与该行的增资扩股,包商银行因此一度被外界解读为是明天系的核心资产之一。到2019年9月末,包商银行资产总额为5231亿元,负债总额4932亿元。

据央行官网消息,央行有关负责人曾回应接管包商银行的原因时称,包商银行的大股东是明天集团,该集团合计持有包商银行89%的股权,由于包商银行的大量资金被大股东违法违规占用,形成逾期,长期难以归还,导致包商银行出现严重的信用危机,触发了法定的接管条件被依法接管。

包商银行有多少资金被大股东占用了呢?

曾任包商银行接管组组长的周学东,近日在《中国金融》发布的《中小银行金融风险主要源于公司治理失灵——从接管包商银行看中小银行公司治理的关键》一文中表示,2005年至2019年的15年里,“明天系”通过注册209家空壳公司,以347笔借款的方式套取信贷资金,形成的占款高达1560亿元,且全部成了不良贷款。

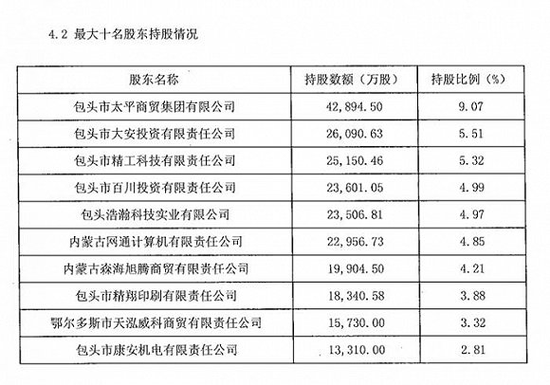

对于“明天系”之所以能够逐渐“掏空”包商银行的原因,周学东在文章中分析,一个主要原因在于“一股独大”,包商银行机构股东有79户,持股比例为97.05%,其中,明确归属明天集团的机构股东有35户,持股比例达89.27%,远超50%的绝对控股比例,让股东大会形同虚设。

▲包商银行2016年年报披露的股东名单,未直接显示出与明天系企业的关联。

▲包商银行2016年年报披露的股东名单,未直接显示出与明天系企业的关联。在周学东看来,包商银行的风险根源在于公司治理全面失灵。除了“大股东控制”外,“内部人控制”也是另一大顽疾。

根据周学东的文章所述,李镇西担任包商银行“一把手”长达11年。据多方反映,在接管前的相当一段时间里,包商银行内部是在李镇西一个人领导下运转的,即使李镇西2014年起不再担任党委书记,改由监事长李献平兼任,但董事长“一个人说了算”的局面牢不可破,“李镇西统帅‘三军’,是事实上的内部控制人和大股东代理人,董事会、党委、经营决策层皆直接听命于他”。

李学东认为,包商银行有的只是形式上的“三会一层”公司治理框架。实际上,“大股东控制”和“内部人控制”两大公司治理顽症同时出现,加之地方“监管捕获”、贪腐渎职,导致形式上的公司治理架构和机制基本失灵。

中小银行风险引发关注

由于包商银行风险暴露,被接管后,内蒙古银保监局的数名监管人士也因此落马。

2020年6月4日,中央纪委国家监委网站发布消息称,原中国银行业监督管理委员会内蒙古监管局党委书记、局长薛纪宁涉嫌严重违纪违法,目前正接受纪律审查和监察调查。

据财新报道,薛纪宁是被查的第五位内蒙古银监系统官员。2019年11月起,中国银保监会内蒙古监管局党委委员刘金明被查,并于2020年4月末被“双开”;内蒙古银保监局党委委员贾奇珍被查。内蒙古银保监局原新型农村金融机构监管处处长柴宝玉,包头市银监分局原局长、后任山西银保监局原纪委书记的于岚,也都被查,而这些人的交集均在包商银行。

作为城商行中曾经的翘楚,包商银行从风险暴露、到被接管、再到如今的破产清算,令不少人开始关注中小银行的风险。

如是金融研究院院长、首席经济学家管清友在《2020年中国经济十大预测》中曾表示:“2019年,中信资本、光大资本等‘金牌机构’开始出问题,风险开始扩散到部分小银行,先有包商银行被接管,后有锦州银行陷财务危机。过去几年我们经历了一场史无前例的金融大出清,违约从金融体系的外围逐步蔓延到核心圈层。”

尽管此前央行公开表示,接管包商银行只是个例,目前也没有接管其他机构的打算,但也提示了中小银行特别是城商行、农商行的困境,引发了“谁是下一个”的追问。

据第一财经消息,2020年以来,商业银行不良贷款率持续上升,考虑到不良传导的滞后性及不良贷款真实暴露等原因,预计下半年商业银行资产质量仍面临下行压力。从不同类型银行看,新冠疫情对全国性大型银行资产质量的影响较小,疫情相对严重区域的中小银行受到的冲击较大,城商行和农商行的盈利表现相对较差。

在此背景下,也有多家中小银行计划合并重组。据《上海证券报》消息,7月28日,福建邵武农商行获福建银保监局批准筹建。福建邵武农商行由邵武市农村信用合作联社改制组建,将承继邵武市农村信用合作联社全部债权债务。近日,江苏银保监局批准徐州农商行筹建,标志着徐州市历时两年的市区农商行风险处置化解及改革工作基本完成。

包商银行申请破产的消息一出,关于银行破产如何影响储户的问题,也引发普通人关注。

对此,北京市隆安律师事务所张特律师向无冕财经研究员表示,从包商银行的风险处置情况来看,有存款保险基金和央行提供资金,对自然人储户而言是全额兑付,没有损失;但对于大额机构来说,会有少量的损失,兑付比例在90%左右。

张特律师同时表示:“银行破产不同于公司破产,银行属于金融机构,涉及到整个国家的经济金融秩序,所以至少在目前这个环境下,我个人认为银行储户的资金,一般来说还是比较安全的。而且包商银行破产的原因相对而言比较特殊。”

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国