原标题:意外险不是你想买就能买 癌症、高血压也需要健康告知,合理吗?

每经记者 涂颖浩实习编辑 段炼

近日,消费者小李在一大流量平台上准备为母亲买一款意外险。但出乎意料的是,投保页面上跳出了一则健康告知,显示要求确认被保险人目前或者过往未患有癌症、2级或以上高血压等疾病。明明是寻求意外风险保障,为什么对健康状况还有要求了?

一般而言,意外险是杠杆最高保险之一,对被保险人的身体状况也没有更多的要求——身体健康、能正常生活或正常工作的自然人均可投保,意外险的线上投保也非常简便,告知职业类别、填写个人信息即可购买。

小李遇到的情况并不是个例。《每日经济新闻》记者注意到,多个平台上销售的意外险部分产品都存在健康告知环节,格式较为统一,以最近上市的意外险“锦一卫•个人意外综合保障计划”为例,被保险人健康告知除了职业还有疾病,包含癌症,瘫痪,失聪,失明等。

对此,有业内人士认为,这样的健康告知未免太“官方”,也有保险公司核保人士告诉记者,意外险也需要健康告知,其实另有隐情。

意外伤害本不含疾病原因

在微保意外险销售页面上,小李点开名为“护身符”的推荐产品,三档保障计划对应意外身故、意外伤残、意外全残,补助金、猝死保额分别为30万保额、50万保额、100万保额,对应保费分别是10元/月,16.5元/月,33元/月,该保障计划还拓展了新冠肺炎身故/伤残20万,投保年龄为16-55周岁。

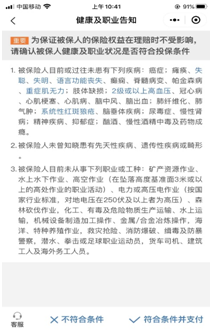

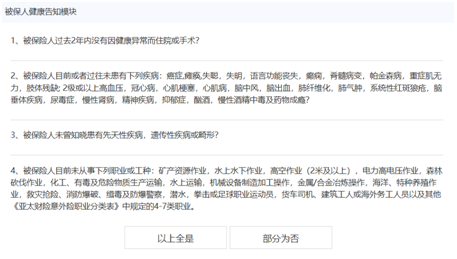

在点击立即投保后,跳出一个健康告知页面,第一条是“被保险人目前或过往未患有下列疾病”,癌症、2级或以上高血压等明确在列;第二条是“被保险人未曾知晓患有先天性疾病、遗传性疾病或畸形”;第三条列式了一些高危职业或工种。

当小李点击不符合条件,页面跳转“很抱歉你暂时无法投保,推荐投保其他产品。”小李随即向客服咨询“高血压曾超过160能否投保?”,客服人员回复他称:抱歉,如果患有2级或以上高血压,为了您的理赔权益,是不建议您投保的。”

记者查阅该产品主险意外伤害保险条款可知,身体健康的能正常生活或正常工作的自然人,可作为本保险合同的被保险人。意外伤害全残补助金保险、意外伤害医疗保险条款的被保险人等同于主险。

有保险业内人士告诉《每日经济新闻》记者,理论上来说,即使身患癌症,只要不影响正常生活就能投保。意外险之所以不需要健康告知,与意外险的理赔要求有关,保险条款关于意外伤害的定义是“指外来的、突发的、非本意的、非疾病的客观事件为直接且单独的原因致使身体受到伤害”。也就是说,因被保险人自身疾病原因直接导致事故的情况,保险公司是不承担保险责任的,例如猝死、中暑、高原反应等。

有业内人士推测,可能是基础疾病和外伤的先后关系搅和在一起没法区分,产生了很大处理成本。增加健康告知不排除是在理赔阶段发生了问题导致的。

那么,保险公司对此如何解释呢?一位承保上述险种的保险公司人士对《每日经济新闻》记者表示:“意外险产品个人告知事项中包含健康告知内容属于保险行业传统的操作方式,源于以下原因:一是部分健康问题可能导致意外发生概率加大,如心脑血管疾病;二是部分严重疾病可能导致投/被保人存在道德风险,如恶性肿瘤,被保险人罹患恶性肿瘤,因健康原因导致自杀或自残等主观行为。”

控制风险还是保司“懒政”?

在行业内人士看来,这分别是出于保护用户和保护保险公司角度出发,不过,也有业内人士直指保司“懒政”——因为核保人员无法辨别是意外还是疾病,为了控制风险就对疾病种类一刀切的做法,合理吗?

在消费者小李看来,母亲长期服用降血药物,目前血压正常,怎么就不能投保意外险了呢?

是否又有研究表明,身患这些疾病,会导致意外发生的概率上升呢?

对于癌症、高血压、酗酒等情况,一位医生在与《每日经济新闻》记者交流时指出:“酗酒与意外风险关联性主要表现为酗酒开车,失足,与他人打架等情况带来一些意外风险;高血压患者可能在一些特殊状况下,因血压突然上升而晕倒发生意外;一些癌症患者可能骨质受损,相比正常人更容易发生意外风险。”

不过,该医生也表示,当然,目前在临床上还没有证据表明,相关疾病与意外风险之间必然存在相关性。

从核赔角度而言,上述保险公司人士认为,通过健康告知可了解客户投保前身体状况,在保险事故发生时可辅助判定是否属于保险责任。“从行业过往案例看,存在客户因其自身所患疾病的发作,并非外来因素所致的意外伤害事件,核赔时一般遵循近因原则,充分分析被保险人所患疾病在意外事故中的作用,综合判定保险责任范围。”

然而,有核保核赔人员指出,在实操中区分基础疾病和外伤并不那么容易。他举例称,有些终末期或某些疾病(如高血压控制不佳的病人),确实意外的发生率是高于普通人群的。比如,高血压人摔倒,究竟是因为血压太高(超过200)头晕后摔倒,还是摔倒后脑部受伤导致血压异常?摔倒这一刻的确切情况,是很难还原并且区分清楚的。

意外与职业类别密切相关

在采访中,虽然有多位核保核赔人员表示,一些基础疾病对意外发生和预后都有影响。但尚未有数据显示,因上述疾病患者投保,使保险公司相关产品赔付数据上升。

一位承保相关产品的保险公司人士在接受《每日经济新闻》记者采访时表示,“从我司理赔情况来看,没有出现过带病投保出现理赔的情况。”记者了解到,该公司的意外险产品是从去年开始增加健康告知的。

相对于身体状况,意外与职业类别密切相关则是行业共识。根据中国保险行业协会2017年的研究报告,意外伤害风险原因排在首位的是跌倒坠落,此外,无生命机械力量,即砸伤、割伤、刺伤排名第二,意外溺水或火灾等风险也排在前列。

一位险企人士告诉记者,“意外险在投保时主要是对被保险人的职业进行审核。较为危险的职业可能需要加费承保,高危职业保险公司会直接拒保。而职业风险较低的,不管健康状况如何,大都是可以正常承保的。”

一般情况下,保险公司将职业类别分为1-6类,级别越高,意味着风险越大。记者搜索了多家平台意外险发现,多数产品承保职业为1-3类,或者1-4类,限制更严格的是1-2类。对于5-6类高危职业,承保高危职业的意外险一般保额相对更低,在同样保额情况下,对应保费也更高。

增加猝死责任是重要原因?

《每日经济新闻》记者还注意到,也有不少业内人士在接受采访时认为,“增加猝死责任,也是上述意外险需要健康告知的重要原因。”

意外险的责任一般包括意外身故、伤残和意外医疗。不同的意外险可能包含上述一种或几种责任。意外险一般不包括猝死责任。世卫组织定义猝死为:急性症状发生后即刻或者在24小时内发生的意外死亡。猝死是疾病导致的死亡,引起猝死的病因主要包括冠心病、心肌炎、原发性心肌病、风湿性心脏病等,因此并不属于意外险的保障范围。

近年来,猝死越来越年轻化,为了应对人们对猝死风险保障的需求,很多意外险中都附加了猝死保障。如“护身符”意外险中的猝死保额设置与意外保额相同,最高保额可达100万元。

记者搜索到多款含猝死责任的意外险,在一款名为“百万人生”的100万保额意外险中,包含20万元的猝死责任,对应保费为299元/年,同样需要告知包括癌症、2级或以上高血压在内的多项疾病,且需要告知“被保险人过去2年内没有因健康异常而住院或手术”。

不过,该产品的保险公司核保人士在接受《每日经济新闻》记者采访时表示,产品增加猝死责任,并不意味着相关疾病会增加猝死概率。“不能说血压高,就有猝死的风险或者概率高。”他认为,这没有必然的因果关系,而且医学上对猝死也没有那么明确的说明。

根据这款产品的猝死保险条款规定,猝死为突然发生急性疾病,且在疾病发生后即刻或者在6小时(含)内死亡。该急性疾病是被保险人在投保前自身未知且未曾进行诊疗而在保险期间内突然发生的。

此外,也有一些含猝死责任的意外险也不需要健康告知就能投保,不过,对应的猝死保额也相对较低,一般不高于10万元。

规范线上销售而增加健康告知

“一些传统公司意外险一直以来都有健康告知,只不过询问的内容比较少,只列举严重疾病询问。”一些保险业内人士在接受《每日经济新闻》记者采访时指出,通过健告可防范逆选择风险。

如一款针对老年人群体的意外险产品需要告知的情况有:恶性肿瘤、白血病、癫痫、帕金森病、痴呆、精神病、严重心脏病(中、重度心力衰竭,或急性心肌梗塞、或心功能三、四级,或冠状动脉搭桥术)、尿毒症或肾功能衰竭、肝硬化、脑卒中(中风)、重大器官移植术或造血干细胞移植术。

对于一些意外险近期新增健康告知环节的保险公司,其内部人士告诉《每日经济新闻》记者,“是根据监管要求,规范线上销售的举措。”他解释称,“以前为了追求快,线上投保能省一步就尽量减少一个确认界面。从线上销售的规范化来看,这是对条款要求被保险人‘身体健康,能正常工作、正常生活’规定,更细化的做法。”

该人士还表示,虽然有的客户因健康告知而不能线上投保,但不代表线下不能投保。他建议,客户可以转人工核保,告知健康问题后需要做个简单的体检,也不会把高血压完全拒之门外。“可能会综合肥胖等方面情况综合判断,核保觉得问题不大还是可以做的。”

当记者问及癌症是否可以线下投保,该人士表示,虽然从疾病本身与意外风险关联性看没有因果关系,但确实要考虑逆选择风险的存在,这也是对客户负责的举措。他进一步称,如果客户现在处于治疗癌症期间,核保肯定是不通过的;如果是术后投保,核保人员一般要根据其恢复程度判断是否可以投保。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国