热点栏目

热点栏目来源:黄金头条

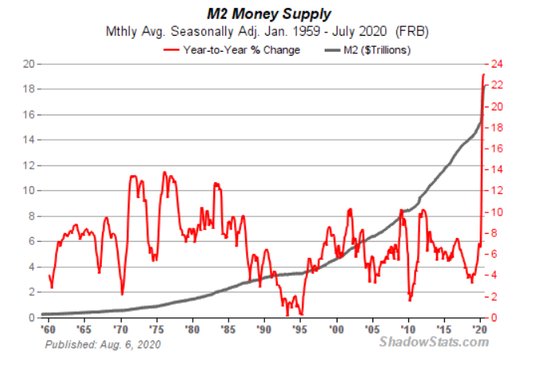

短短一年时间,市场就从低通胀预期反转为高通胀预期。摩根士丹利认为,这是货币以史无前例的速度增长的结果。广义货币供应量M2增速已飙高至22.9%,而此前从未超过15%。

去年此时,低通胀还是美联储考虑降息的主要因素。如今,局面陡然逆转,市场普遍转为高通胀预期,这甚至迫使美联储考虑调整一个维持了30多年的惯常做法,即允许通胀率在一定时期内略高于2%的目标水平。

从Ray Dalio到Paul Tudor Jones,多位投资者都已警告称,低通胀时代行将结束。

美国的通胀预期究竟是怎么变高的?

摩根士丹利将原因归结于美国为了应对疫情危机而采取的激进的货币和财政措施,特别是飙升的广义货币供应量M2——M2包括现金、支票存款、储蓄存款和货币市场证券。该行美股策略师Mike Wilson引用了经济学家Milton Friedman的话:

在美联储推出史无前例的宽松货币政策之后,美国的M2就开始像一匹脱缰的野马,狂飙突进,从去年底的6.7%直线飙升到了今年6月的22.9%。

从1981年有历史记录以来,美国的M2通常表现为缓慢且稳定地增长。在今年以前,M2的年化增长率从未超过15%。这让Mike Wilson在本周发布的一份研报中感慨地写道:

在华尔街看来,如今已经膨胀到183万亿美元之巨的货币供应量大概率会造成高通胀。Mike Wilson认为,通胀上升的风险可能比以往任何时候都高。

天量货币供应必然导致高通胀?

不过,尽管扩大货币供应可能为通胀埋下伏笔,但M2与通胀之间的关系多年来一直存在争议。

曾在美国财政部任职至2017年的PGIM固定收益分析师Nathan Sheets表示,他采取了观望态度,“货币必须转化为贷款和支出的增加,才能产生通胀。”

在2008年金融危机之后,美联储也大幅放松了货币政策,投资者也曾担心通胀。但高通胀最终没有变成现实。

对于这一点,Mike Wilson辩称:现在与当时的情况不同。当年,积极的货币政策无法满足愿意借钱的人和愿意花钱的人。而现在,美国政府今年采取了激进得多的财政应对措施,包括向陷入困境的企业提供大规模贷款计划,以及向家庭发支票。

他还说,银行现在的状况比08年要好得多,因此货币供应量保持在高位的可能性更大。

但一些经济学家依然认为,货币创造并不必然导致高通胀。相比之下,更能反映通胀的是货币的流通速度。

货币流通速度快,有可能催生通胀,但通常来说,一定程度的通胀往往与健康的经济联系在一起。而如果企业和消费者不愿意把手里增加的美元花出去,这些现金最终会闲置,不会对GDP或通胀产生贡献。

这或许可以部分解释,为什么最近几个月以来,尽管M2供应量显著增加,但美国的总体通胀率却没有明显的上升——美国核心消费者物价指数已经连续三个月下滑,为1957年以来首次。

对资产有什么影响?

对股票而言,通胀加速通常会带来正面影响,因为它们的收益会随着价格上涨而上升,而固定息票债券的吸引力会下降。

但Mike Wilson表示,美国股市的结构可能会发生剧变:通缩赢家可能处于上风,从而使得任何通胀的突然飙升对投资组合造成相当大的破坏。

如果持有现金,高通胀将压低购买力,从而令现金实质上发生贬值。这一点已经被很多人用来解释为何过去几个月黄金价格大幅上涨,而美元持续贬值。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国