原标题:拐点将至?全球股市估值超巴菲特警戒线,美股高估创极值!A股咋样了

中国基金报记者 姚波

股神巴菲特青睐的股市指标触及30个月高点,显示全球股市估值过高,可能即将出现回调。

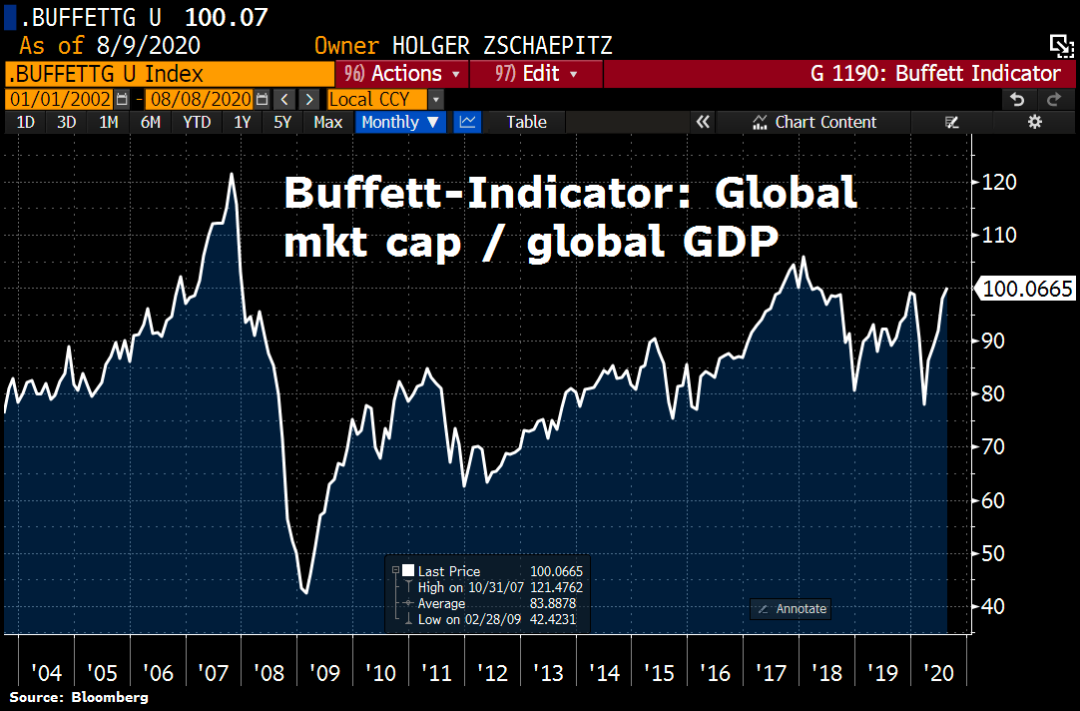

全球版的“巴菲特指标”自2018年2月以来首次超过100%。巴菲特指标”将全球股市市值与全球GDP进行比较,这一指标又被称作证券化率,用一国的各类证券总市值与该国国内生产总值的比率(即股市总市值与GDP总量的比值)。对沃伦•巴菲特来说,市值与GDP之比>100%就意味着股票可能处于泡沫区域。

2001年,该指标在互联网泡沫破灭前几个月创下纪录高点,巴菲特指出“这本应是一个非常强烈的警告信号”。

全球股市已经超过警戒水平

数据显示,巴菲特指标的全球版本自2018年2月以来首次超过100%。该指标将全球公开交易股票的总市值除以全球国内生产总值。该指数超过100%表明,相对于世界经济形势而言,全球股市估值过高。

巴菲特在2001年《财富》杂志的一篇文章中对这一指标进行了介绍,称它“可能是在任何给定时刻衡量估值水平的最佳单一指标”。

数据来源:彭博

数据来源:彭博然而,该指标也有其不足之处。例如,它将当前股票估值与上个季度或年度的GDP进行比较,基本面指标后略为滞后,且并不是所有国家都提供定期、可靠的GDP数据。

高估值主因:

GDP下行背景下股市飙涨

该指标目凸显出全球各国较高的股票估值,这与新冠疫情大流行所导致的低迷的经济增长构成鲜明反差。

受益于各国政府和央行拯救企业和提振市场的措施,全球股市今年出现了上涨。以MSCI全球指数为例,该指数在3月见底后大幅反弹,在不到5个月时间内上涨了27.52%。

与此同时,全球经济受到了抗击新冠疫情措施的影响,这些措施包括关闭非必要企业、限制旅行和鼓励人们不要外出,而同时各国央行都加大了货币宽松和财政刺激,许多资金都流入了股市。

由于该指标正是以股市市值与GDP相比较,就会出现分子大涨,而分母缩水,直接导致所谓”巴菲特指标“掉头向下。

美国“巴菲特指数”创新高

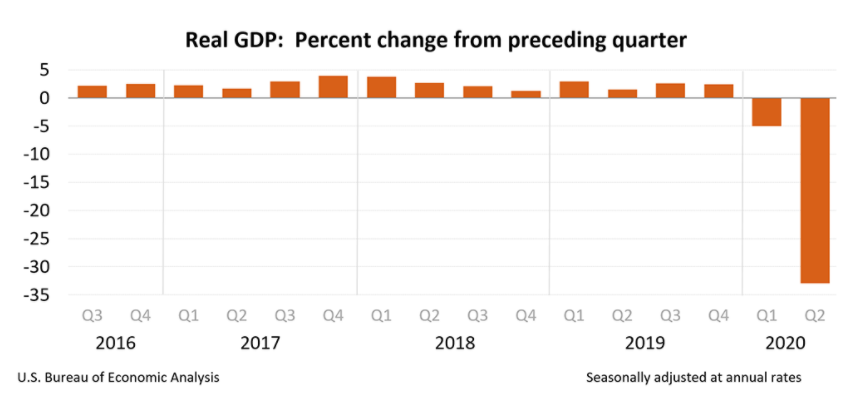

美国的“巴菲特指标”在新疫情期间也飙升至历史新高——美国主要股指在3月见底后,一路反弹,而GDP在第二季度暴跌,实际GDP年化季度环比初值下滑32.9%, 创下1947年季度GDP数据公布以来最差纪录。

美国今年GDP环比大跌 | 数据来源:美国商务部

美国今年GDP环比大跌 | 数据来源:美国商务部截至7月29日,Wilshire 5000总市场指数估值约为33万亿美元,而美国第二季度GDP预估为19.4万亿美元。由此计算,”巴菲特指标”目前约为170%,创历史新高。

美国作为发达资本主义国家,其证券化率远超其它国家。一般而言,该指标近年多在在60%-140%之间波动,目前170%的水平不仅超过了均值80%的水平线,还超过美股互联网泡沫破灭前的水平约140%的水平。这一数据可能反映美国股市被严重高估。

我国A股估值在合理范围内

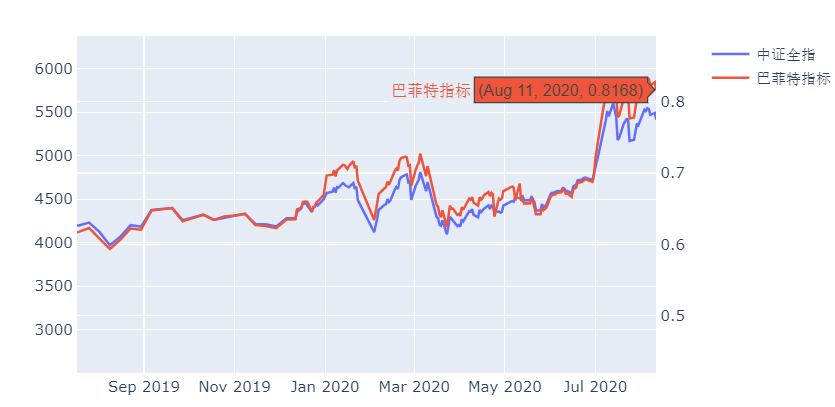

巴菲特曾对该指标有过比较详细的划分:如果这一百分比值比在70-80%的区间,意味着是买股票的好机会;若超过100%,就要警惕,若接近200%,买股票就是在玩火。

2019年A股在全球主要指数中涨幅位居前列,全年外资大幅流入,不过,我国的”巴菲特指标“还处在一个相对合理的估值范围内。据Wind数据,截至8月11日,我国市场规模约80.64万亿元人民币,而2019年底我国GDP为99.0865万亿元人民币,按此计算,该指标约81%。

数据来源:投资数据网

数据来源:投资数据网相比较,我国的“巴菲特指标”上次出现极值在2015年。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国