原标题:华尔街深感担忧:这场股票轮动将难以持续

在高风险股票多次让投资者失望后,华尔街策略师们警告客户股票轮动可能不会持续下去。

现在有许多理由证明,对经济最为敏感的美国股票的反弹将难以为继,比如美国经济增长缓慢、国际紧张局势以及来自美国债市的不祥征兆等等。

然而,事实仍然表明,一项针对价值股的多空策略已取得了自6月份以来最好的三天走势。与标普500指数相比,罗素2000小型股指数刚刚飙升至两个月的高点。航空、酒店和邮轮股(本轮疫情中跌幅最大的股票)一直在跑赢大型科技股。

对财政刺激政策和疫苗的希望激发了投资者的动物本能(animal spirits),并重新点燃了人们关于股市轮换的论战。高盛在本周的一份报告中概括了这一困境:风险较高的工业股评级得到了上调,但防御性科技股也继续被投资者增持。

摩根大通将近期股市的走势称为“价值股的战术性反弹”,此前这些落后于市场的股票与防御股之间的估值差距达到了最高水平。与桑福德·伯恩斯坦(Sanford C.Bernstein)这样的公司一样,该投行认为没有理由期待这些股票能出现更强劲的回升。

以Mislav Matejka为首的摩根大通策略师在周一的一份报告中表示:

“无论是在3月份的抛售还是随后的市场复苏中,今年市场的领导地位都会由成长股和防御股占据。”

该策略师团队指出,全球贸易的不确定性以及市场坚信美元不会进一步大幅下跌,都是他们认为本次股市轮换不会长久的理由。

所有这些都反映了市场长期以来的分歧,成长型股票预计将拥有强劲的长期现金流,而看似便宜的股票则因疫情而严重恶化。而且,目前已有迹象表明,这种分歧再次显现。周三,随着价值策略再次下跌,科技股表现完胜其他所有板块。

DataTrek Research联合创始人Nicholas Colas和Jessica Rabe在周三表示:

“股市缺失的环节是真正的周期性复苏,而这才是让美国小型股保持运转的因素。”

一般而言,价值股和小型股更容易受到经济周期的影响,因此,当美债收益率曲线走陡表明经济预期改善时,它们往往表现最佳。虽然在某些方面,这是一个有争议的说法,但它却是华尔街策略师的普遍经验法则。

伯恩斯坦表示,价值股持续反弹的前提是收益率曲线更加陡峭。但由于极端鸽派的美联储打压了收益率,且长期通胀预期仍相对较低,收益率曲线大幅要大幅变陡似乎还有很长一段路要走。

此外,有证据表明,股市仍然受到宏观因素的驱动。

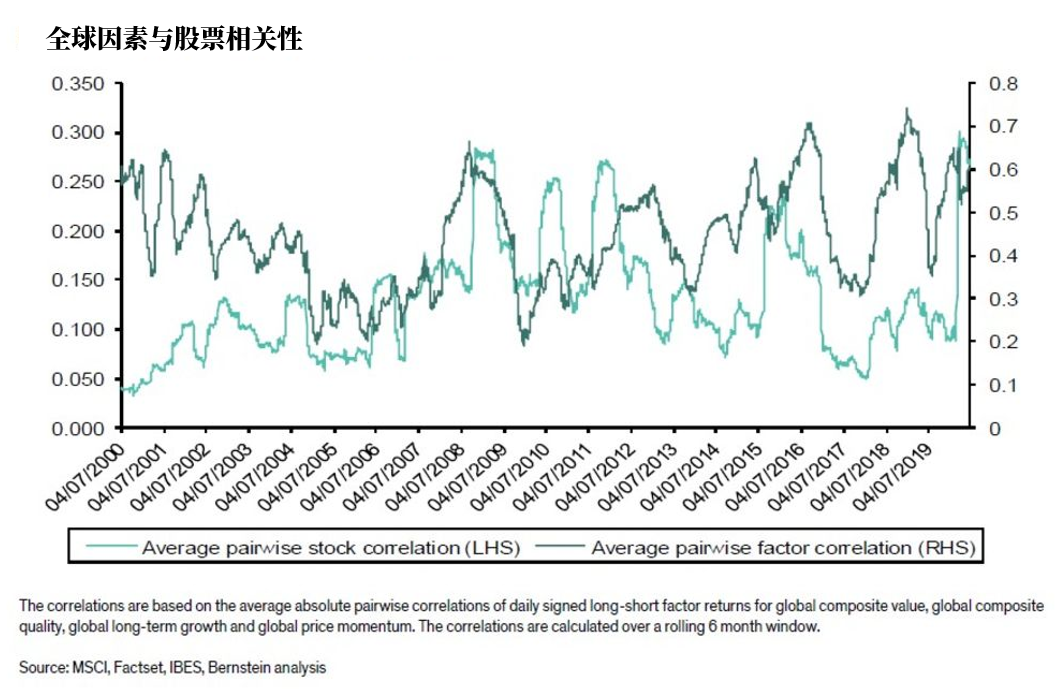

此外,有证据表明,股市仍然受到宏观因素的驱动。伯恩斯坦指出,全球股市平均关联度仍徘徊在至少自2000年以来的最高水平。该司认为,包括增长、动力、质量和低波动性在内的股市因素实际上是一个整体,它们与价值有着近乎完美的逆相关关系。

这标志着这个高度分化的市场充满了大局风险,同时它也是防御性投资风格在这场疫情危机中迅速兴起的原因之一。

以Dennis DeBusschere为首的Evercore ISI策略师团队表示:

“行业和要素敞口对市场回报率的影响比全球金融危机以来的任何时候都要大。”

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国