8月18日消息,2020新浪财经港股价值峰会暨金麒麟港股价值风云榜正式举办,新浪财经聚焦香港市场,开展一年一度的金麒麟港股上市公司价值风云榜评选,评选优质企业,丈量港股核心价值。王忠民、李迅雷、陆挺、张忆东、洪灏、陈雳、王汉峰等资本大咖共聚新浪财经,解读全球经济走向,研判港股投资趋势。

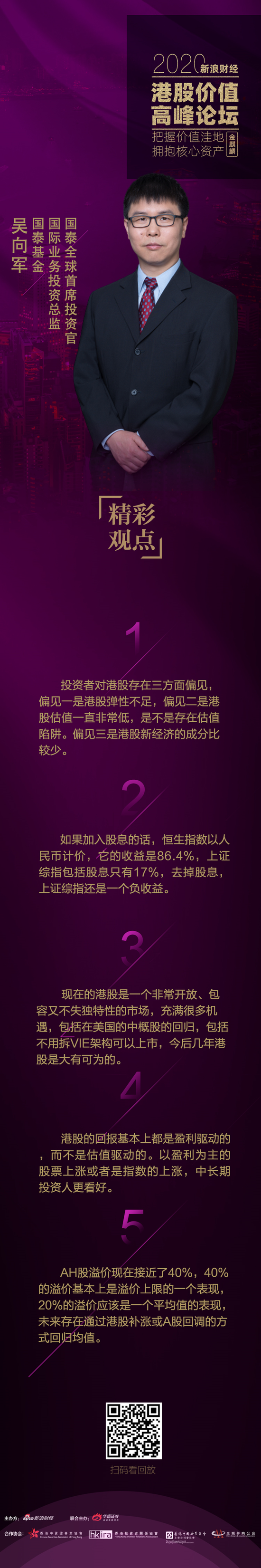

国泰基金国际业务投资总监、国泰全球首席投资官吴向军表示,投资者应该摒弃对港股的偏见,今后几年港股是大有可为的。对于全球投资者来讲,可能只有香港股市的估值在过去一年中是没有真正的大幅提高,目前港股估值处于洼地,是一个比较好的投资的方向,港股对于南下资金和外资也很具有吸引力。

吴向军表示,投资者对港股存在三方面偏见,偏见一是港股弹性不足,偏见二是港股估值一直非常低,是不是存在估值陷阱。偏见三是港股新经济的成分比较少,以金融和地产为代表的旧经济非常多。

对于港股弹性不足的偏见,吴向军表示,其实港股在历史上中长期它能带来一个稳健的回报。在过去十年间,如果加入股息的话,恒生指数以人民币计价,它的收益是86.4%,上证综指包括股息只有17%,去掉股息,上证综指还是一个负收益。对于一个中长期的投资人来说,港股其实是一个比较好的投资标的,和A股来看,港股的波动率更低,风险调整以后中长期的回报更具吸引力。

吴向军称,港股估值比较低、中长期表现稳健,跟它的投资者结构是有一定关系的。从港股的成交量看,一直是机构投资人占50%以上。个人投资者过去这二十年占比越来越少。港股通投资交易是逐年上升的,已经从十几二十年前的低10%,现在已经达到了接近30%。

对于估值比较低的偏见,吴向军认为,从中长期来看估值比较低应该是一个有利的事情。2006年至今,港股几乎PE没有增加,都是在10倍左右,港股的回报基本上都是从盈利驱动的,而不是估值驱动的。估值驱动的话,虽然说在短期中能得到很好的回报,但长期其实是有风险的。以盈利为主的股票上涨或者是指数的上涨,其实作为一个中长期投资人更看好。2016年房地产大周期带动港股盈利强劲反弹,估值也随之有一定的提升,但是估值的提升并没有特别明显,主要还是盈利驱动的持续上涨。

吴向军称,AH股溢价现在又接近了40%,40%的溢价基本上是溢价上限的一个表现,20%的溢价应该是一个平均值的表现。现在这样的一个40%的A股的溢价或者是港股的折价,其实是一个比较极端的现象,未来存在通过港股的补或A股回调的方式回归均值。从新经济板块来看,A股和H股的溢价是更加夸张的。中芯国际A股对港股溢价达到200%多,君实生物一个生物制药企业溢价达到160%,中国平安几乎没有溢价,比亚迪的溢价只有20%,工商银行的溢价是20%,所以20%的溢价是一个比较普通比较常见的溢价,但是200%的溢价是相对比较少见的一个溢价。

吴向军表示,一提港股就是银行、金融大概占一半以上,包括房地产是绝大部分,新经济比较少。但是过去这3、4年间,已经有很大的改变。京东、网易以及美团极大地改变了港股的行业构成。在美股上市的拼多多、好未来、百度、新东方包括携程,都有可能在今后的一两年回到港股进行二次上市,它们的回归会极大地改变港股的新经济的比例。所以,随着其它更多的来自中概股的上市,还有一些没有在美国上市的其它的公司,包括小米在香港上市,香港的股市新经济的构成比例会越来越大。

吴向军表示,在今年8月份之前,恒生指数调整之前,以腾讯为代表的新经济的比重大概是13.2%,主要是腾讯。随着阿里和美团被纳入恒指,新经济部分占比会达到20%,预计明年小米和京东也会加入恒生指数,新经济的代表会增加到25%,而金融占比可能从49%下降到37%了。以后金融板块的比例会越来越小,新经济包括医疗、保健、可选消费、半导体、互联网这方面的比重在几年之后有可能会取代恒生指数,达到最大的比重。以前我们认为香港股市是以金融、地产等方面的旧经济为主导的股市,在这几年之内会有非常非常大的改变。

现在的港股是一个非常开放、包容又不失独特性的市场,充满很多机遇,包括在美国的中概股的回归,包括不用拆VIE架构可以上市,甚至包括一些已经上市的港股的回A,A股和H股同时上市的这样一个情况,都会带动一波一波的港股的投资热潮。吴向军觉得在今后几年港股是大有可为的。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国