炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

狂砸近百亿采购大单!A股光伏龙头紧急出手“保本”,原料半个月暴涨40%,下游企业慌了!

来源 :e公司官微

原创 证券时报 赵黎昀

近期原材料多晶硅价格一骑绝尘,让下游光伏企业压力山大。

作为行业龙头,隆基股份(601012)果断“保本”,签订大额采购单稳价保供。

签近95亿采购大单“保本”

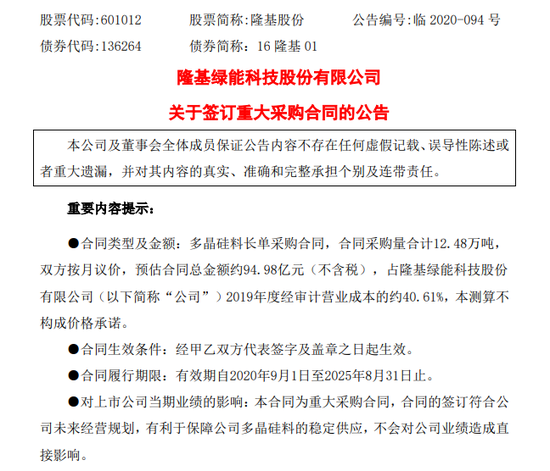

8月18日晚间隆基股份公告称,根据公司战略规划和经营计划,为保证多晶硅料的稳定供应,公司全资子公司银川隆基硅材料有限公司、宁夏隆基硅材料有限公司、银川隆基光伏科技有限公司与亚洲硅业(青海)股份有限公司(下称“亚洲硅业”)于当日在西安签订了关于多晶硅料的长期采购协议。

根据PVInfoLink于2020年8月13日公告的多晶硅料均价测算,预估本次合同总金额约94.98 亿元(不含税),占公司2019年度经审计营业成本的约40.61%(本测算不构成价格承诺)。

亚洲硅业为隆基股份的多晶硅料重要供应商之一,与公司建立了良好的业务往来。

根据公告披露,双方合同约定对多晶硅料供应量提出保障要求。合同称,2020年9月1日至2025年8月31日,隆基股份将合计采购多晶硅料数量为12.48万吨,协议期间如遇亚洲硅业生产设备检修,亚洲硅业需提前备货,检修月不影响交付量。同时,亚洲硅业逾期交货或拒绝交货,交付的货物不符合协议约定的,应根据协议约定承担违约责任;而隆基股份不按协议约定支付货款,拒绝付款或拒绝接收货物的,也应按协议约定承担违约责任。

不过,本次合同下多晶硅价格仍将根据市场价格波动变化。据约定,双方将本着友好共赢的原则按月协商多晶硅料的采购价格。隆基股份将根据合同约定向亚洲硅业支付部分预付款(可用于抵扣合同价款),合同结算方式为电汇或银行承兑汇票,具体结算方式以订单为准。

隆基股份在公告中补充说明,本合同采购价格由双方根据市场行情按月议价,采购量占公司对应年度预计总采购量的比例合理,因合同标的价格波动及公司采购需求波动导致的履约风险较小。

近期随着国内疫情防控局势稳定,各行各业有序复工复产,市场需求逐步回暖,大宗商品价格也节节攀升。在此番签立大额多晶硅料采购合同前,隆基股份还锁定了光伏玻璃的供应。

8月3日隆基股份曾公告,为保障光伏玻璃的稳定供应,公司旗(金麒麟分析师)下12家全资子公司与吴江南玻玻璃有限公司(下称“吴江南玻”)、东莞南玻太阳能玻璃有限公司(下称“东莞南玻”)于2020年7月31日在西安签订了关于光伏玻璃的采购协议。

据披露,吴江南玻、东莞南玻为南玻A(000012)子公司,南玻A为国内玻璃行业领先企业,与公司建立了良好的业务往来。本长单合同定价方式为按月议价,如按照近期光伏玻璃的市场均价测算,预估本合同总金额约57亿元(不含税),占公司2019年度经审计营业成本的约24%。

多晶硅价格半月涨近40%

隆基股份近期频繁签立大额采购合同,是在原材料价格大幅上行的背景下。

据生意社监测,进入8月份以来,受供应紧张以及下游硅片厂家采购量放大等因素影响,多晶硅价格持续上行。截止8月17日,多晶硅涨幅达38.85%。目前,多晶硅太阳能级一级料国内市场报价已经达到60000-65000元/吨的价格区间,进口料价格也达到65000-70000元/吨区间。

在生意社分析师薛金磊看来,供应紧张是支撑多晶硅价格大涨的重要原因。

据悉,多晶硅市场从7月份以来供应紧缩的现状就已经逐渐凸显,进入8月份后,国内多晶硅不少装置仍在检修期。据相关统计,7月份国内多晶硅产量环比下降15-20%。截止到8月17日,目前国内11家多晶硅企业中有4家装置在检修中。

“7月份以来新疆大全、新特能源、东方希望就一直检修,目前也没有恢复,8月份又加了一家亚洲硅业,目前检修量仍属于相对高峰(金麒麟分析师),供应更显紧张。”薛金磊表示。目前厂家检修装置主要集中在新疆地区,预计8月份国内供应量环比仍只减不增。据了解,目前新疆地区交通仍实施管制,多晶硅的运输成本大幅上涨,人力成本激增,在供应紧张的情况下,可以说是雪上加霜。

需求方面,下游硅片产能集中释放也助长了多晶硅的高涨行情。由于多数硅片厂商新产能于下半年持续释放,对多晶硅需求有所放量,叠加上游多晶硅厂商供应量只减不增,供不应求的现状导致硅料价格持续上行。但光伏中上游成本的迅速抬升对终端电池影响也比较严重,此前据业内反应,多晶电池片价格并没有明显提升,成本压力较大,价格已然逼近厂家的现金成本。

不过,目前多晶硅市场多依靠国内刚性投资需求的拉动。中国光伏行业协会的数据显示,1-6月,我国光伏发电新增装机容量为11.5吉瓦,同比增长0.88%。受海外疫情,以及国际贸易形势愈加复杂影响,光伏组件出口量持续走低,2020年1-5月光伏主要产品出口出现下降,其中,硅片出口额8.79亿美元、电池片出口额5.04亿美元、组件出口额为62.49亿美元,合计76.33亿美元,同比下降12%。

薛金磊认为,国内新增装机规模稳中上涨,但增幅并不太明显,需求仍是没有质的飞跃。加之受海外疫情影响,出口情况同样不乐观,预计7、8月份的出口数据仍不会有太大变化。多晶硅三季度接下来仍处于供应紧张的态势下,价格可能会继续冲高,但随着装置检修期尾声临近,海外装置的逐渐恢复,中期来看,多晶硅供应紧张的局面有望缓解,价格也会逐渐回归理性。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国