热点栏目

热点栏目原标题:警报拉响!酒企首份亏损半年报 青青稞酒现金流异常

青青稞酒(002646.SZ)交出了白酒企业第一份业绩亏损的半年报。这家西北白酒龙头公司今年上半年净利润为-0.35亿元,去年同期则是盈利0.22亿元。

经营每况愈下叠加投资混乱,频遭实控人减持的青青稞酒已下滑至酒企末尾。

跟不上队伍的酒企

2011年上市的青青稞酒是全国最大的青稞酒生产企业,核心单品天佑德系列青稞酒售价在100/瓶至500元/瓶不等。从销售模式来看,公司在西北区域采用全控价直销模式,其他区域市场实行半控价代理模式。

今年上半年,青青稞酒营业收入3.54亿元,同比下滑34.65%。从产品来看,中高档青稞酒营收为2.32亿元,同比下滑39.12%;普通青稞酒营收0.79亿元,同比下滑29.79%。就连业务占比较小、营收只有787万元的红酒业务也同比下滑21.32%。从业务区域来看,青海省内业务营收2.4亿元,同比下滑38.49%;省外业务营收1.04亿元,同比下滑29.39%。

实际上,公司近几年经营一直在走下坡路。2019年营收12.54亿元,同比下滑7.04%;净利0.36亿元,同比大跌66.42%。

无法及时应对行业竞争格局变化,是青青稞酒掉队的主要原因。

近十年来,白酒行业产量处于“A”字形状态。2018年我国白酒产量为87亿升,对比2010年的89亿升,白酒产量十年在走了一个“A”形后又重新回到原点。2019年白酒产量继续走低,相较2018年又下滑9.2%至79亿升。

白酒产量逐年下滑,销售额反而提升,表明消费结构出现变化。2019年申万白酒上市企业合计营收2417亿元,同比增长16.65%。酒企销售稳步提升的主要原因是随着居民可支配收入不断提升,“少喝酒,喝好酒”的消费文化正不断形成。因此产业集中度和利润集中度不断提升,消费者更加注重品牌和品质。本轮白酒企业迎来的以价格提升带动业绩提升的消费升级便是佐证。

青青稞酒并没有抓住行业升级带来的机遇,反而掉队了。公司也承认存在“对消费者消费趋势把握不到位,高酒精度、中高档产品开发滞后,对次高端引领下的渠道分级管理及资源聚焦管理不够”等管理运营问题。

2013年,青青稞酒曾提出要按照“根据地为王、板块化突破、全国化布局”的思路逐步实施公司区域发展战略。事实证明,这成了一句空口号。2013年上半年,公司青海省外营收为2亿元;而今年上半年,公司省外营收仅为1.04亿元。

值得注意的是,青青稞酒青海省内业务也在萎缩。今年上半年公司省内营收2.4亿元,相较2013年上半年的6.24亿元,下滑61.54%。

财务警报

青青稞酒的掉队,也与其投资密不可分。

2015年青青稞酒曾以1.4亿元收购中酒时代酒业(北京)有限公司(下称中酒时代)90.55%股权。中酒时代是一家主营酒类产品的电子商务公司,主要通过自有网站和天猫、京东、苏宁等主流电商渠道从事酒类产品电子商务贸易。

这起收购完成后,中酒时代带给青青稞酒的只有亏损。2015年至2019年,中酒时代净利润分别为-0.42亿元、-0.47亿元、-0.32亿元、-0.22亿元和-0.17亿元。今年上半年中酒时代营收仅为0.4亿元,净利润-706万元。近六年来,中酒时代已合计亏损1.67亿元。2017年,青青稞酒全额计提了收购中酒时代形成的商誉减值,导致公司当年净利润亏损0.94亿元,为上市以来首亏。

布局酒类电商的同时,青青稞酒还“眺望”北美红酒市场。通过一系列酒庄收购进军北美红酒市场。不过,今年上半年,公司红酒销售仅为787万,同比下滑21.32%。

投资不顺,业绩下滑,这让青青稞酒财务风险加大。

首先看存货。截至今年6月底,公司存货高达9.46亿元,创出上市以来新高,相较2017年的6.77亿元,增长39.73%。值得一提的是,青青稞酒今年上半年营收才为3.54亿元,存货几乎是上半年营收的3倍。

大量存货引发青青稞酒存货周转问题。今年上半年公司存货周转率仅为0.13,同样创下上市来新低。同为区域性白酒代表的今世缘(603369.SH)同期数据为0.42。存货周转率的弱势表明公司存货问题较为突出,销售变现能力变弱,产品吸引力下滑。

更令人担心的是,存货新高是建立在青青稞酒“很努力”去库存的基础上。今年上半年,青青稞酒销售费用为1.4亿元,销售费用占营收比创出5年新高的39.55%,其中广告宣传及市场费用为0.66亿元,占整体销售费用的47.14%。目前已公布半年报的另外三家酒企分别为贵州茅台(600519)、今世缘和水井坊(600779.SH),各家酒企销售费用占营收比分别为2.55%、8.68%和36.57%,青青稞酒占比最高,却是唯一亏损酒企。

产品销售不畅,直接导致青青稞酒现金流出现了问题。

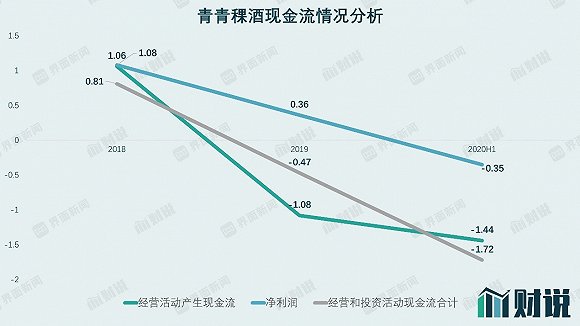

作为白酒企业,优质的现金流是“标配”,然而青青稞酒近几年现金流状况却表现异常。公司2018年现金流和净利润较为匹配,2019年则出现净利为正、现金流大幅流出的异常现象。今年上半年这种异常显得更为明显。在亏损0.35亿元的情况下,公司经营现金流净流出高达1.44亿元,经营和投资现金流合计净流出高达1.72亿元。值得注意的是,今年5月,公司公告拟定增4.76亿元用于酒类技改项目(2.35亿元)、营销网络建设(0.75亿元)及补充流动资金(0.3亿元)等项目。作为一家酒企,需要通过定增补充流动资金,可见其资金紧张状况。

青青稞酒控股股东似乎也“传染”上了资金问题。目前,控股股东青海华实科技投资管理有限公司(下称华实投资)合计质押公司股份2.76亿股,占其持股比例的67.85%,占公司总股本的41.67%。值得一提的是,华实投资于8月19日办理了0.22亿股质押延期购回,将原先于8月17日到期的质押延后至2021年7月底。

为了缓解资金链压力,华实投资还打算减持1083万股青青稞酒,占公司总股本比例的2.41%。对于减持原因,华实投资直接表示“为偿还融资借款”。

自2019年以来,华实投资已累计减持青青稞酒4.11%股权,持股比例由此前的65.52%下降至如今的61.41%。

今年以来,青青稞酒股价涨幅仅为6.72%,同期白酒指数(884705.WI)的涨幅高达39%。在近期白酒企业股价纷纷创出新高之际,青青稞酒股价仍处于阶段历史低点。实际控制人在此时依旧选择减持,这本身便说明了问题。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国