热点栏目

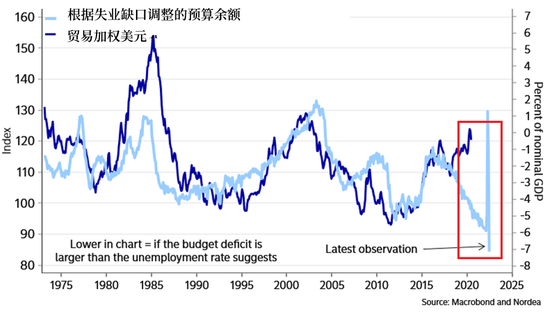

热点栏目北欧联合银行指出,贸易加权美元与根据失业缺口调整的预算余额之间的相关性表明,美元在未来两年内可能会大幅贬值20-25%。

自3月底以来,股票、外汇、大宗商品等市场都已出现“V”型反弹。多国股市已经恢复到疫情前的水平,纳指和标普500指数更是创下历史新高。

北欧联合银行市场经济学家Andreas Steno Larsen指出,从金融市场表现来看,这场危机没有像大多数人(包括央行和政府)在第二季度初担心的那么严重。目前需求已显示出韧性,再加上疫苗方面频繁传利好消息,对未来几个季度风险资产的表现持乐观态度。

在危机期间,美元一如既往地受到追捧,美元指数从95关口下方最高触及102.84水平。而随着美联储通过大规模购债向市场注入大量的流动性,美元的供应量以前所未有的速度在增加。在消费反弹之后,美元需求减少,美元因此承压下跌,从此前高点回落至93关口附近。

关于美元后市,Andreas认为,美元走弱的趋势仍然没有改变,甚至还面临着大幅下跌的风险。贸易加权美元与根据失业缺口调整的预算余额之间的相关性表明,美元在未来两年内可能会大幅贬值20-25%。美国不断扩大的预算赤字和持续的贸易赤字也将施压美元。

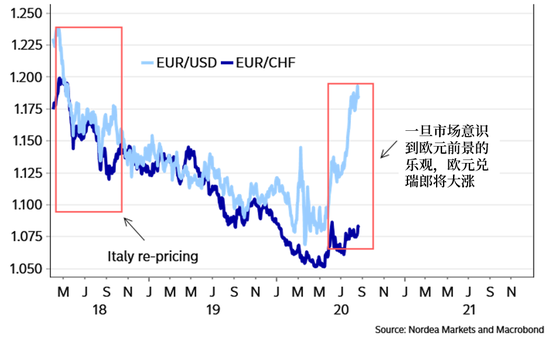

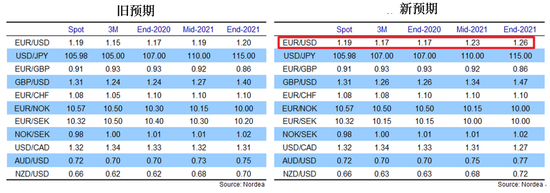

在美元走跌的情况下,北欧联合银行预计欧元兑美元(至少)将达到1.25。与瑞典克朗、瑞士法郎、挪威克朗和丹麦克朗等其他货币相比,欧元当前的定价并没有偏高。在欧盟就共同基金达成协议的情况下,欧元当前的尾部风险与9-12个月前相比要小得多,一旦市场意识到这点,欧元将还有很大的上涨空间。

不过关于欧元的预测也存在一个大变数——欧洲央行可能不会允许欧元兑美元升穿1.20。一直以来,欧洲央行都将1.20水平视为欧元兑美元一条明确的界限,比如在2017年,每当欧元兑美元突破1.20时,欧洲央行便会口头干预。

Andreas指出,欧洲的经济增长和通胀前景可能不足以让欧洲央行现在就接受欧元反弹,在这样的情况下,欧洲央行可能扩大QE,以抑制欧元兑美元的涨势。

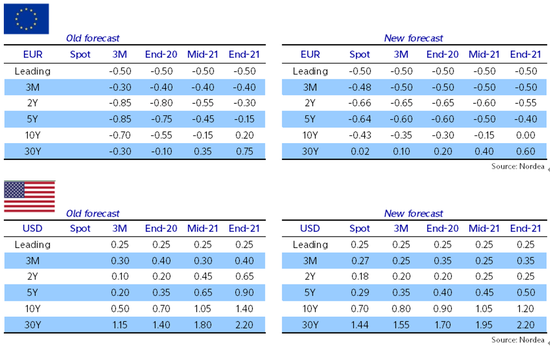

关于各国央行的政策,Andreas指出,目前各国央行都愿意大量购买债券,将长期债券的收益率维持在低位,以确保宽松的货币环境能支持经济复苏。因为在不确定性较大的经济环境中,提高实际收益率及其对经济的限制性影响将存在巨大的风险。

欧洲央行已开始强调,紧急抗疫购债计划(PEPP)未来将与通胀前景挂钩,而非与疫情状况挂钩。而通胀前景可能需要在很长一段时间内保持非常低的实际收益率。

与此同时,美联储也正将其前瞻性指引更具体地与经济变量的发展联系起来,并考虑设定平均通胀目标,以填补过去通胀与目标间的缺口。在这些步骤之后,美联储的下一个计划可能会涉及收益率曲线控制(YCC),以明确限制收益率水平。尽管联邦公开市场委员会(FOMC)最近的一系列会议纪要并没有为这种观点提供足够的支持。

换句话说,美联储和欧洲央行可能都将努力地在较长时间内保持相对较低的债券收益率水平。

在这样的环境下,Andreas认为,近期债券收益率在两个方向上都没有多大的波动空间。长期而言,长期收益率应该会面临上行压力,因市场开始预期央行政策将发生变化,经济复苏也有所进展,过剩的产能将有所减少:

如果经济数据出现惊人的上升,疫苗进展进一步振复苏希望,那么长期收益率就有可能出现更快的回升。不过即便是在这种情况下,Andreas预计各国央行也会试图阻止收益率的快速上升,因为这将给经济复苏带来风险。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国