炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

【国盛策略张启尧】机构牛:近期基金发行情况如何?

来源:尧望后势

前言:今年公募偏股基金发行规模创历史新高,对于投资者“赎旧买新”的担忧,我们在《公募基金是“赎旧买新”吗?20200727》详细梳理了跟踪公募基金增量资金的三个口径并交叉验证,明确指出今年上半年公募股票型+混合型基金净流入规模4000~5000亿,是今年市场上最重要的增量资金,“赎旧买新”处于正常水平。那么下半年以来公募基金发行情况如何?净增量规模有何变化?后续增量空间如何?详见报告:

报告正文

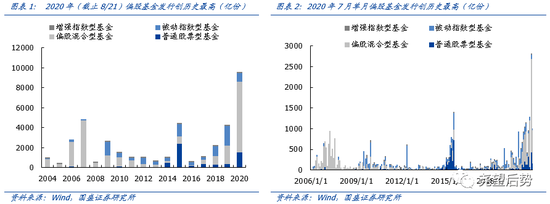

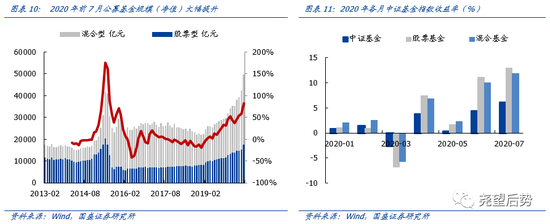

一、偏股基金发行不断创历史最高

7月偏股基金发行创单月历史新高,8月新发行仍处于高位。以普通股票型、被动指数性、增强指数型、偏股混合型四类代表偏股基金。7月单月偏股基金发行2811亿元,创单月历史最高。8月(截止21日)偏股基金发行995亿元,新发规模仍处于较高水平。

2020年前7月偏股基金发行规模达到9539亿元,不断突破历史新高。截止5月,今年偏股基金发行已经突破历史新高,此后发行仍在加速。截止8月21日,2020年偏股基金发行规模达到9539亿份,其中股票型发行2472亿份、偏股混合型发行7067亿份。与历年对比,今年偏股基金发行已经超过2019年4258亿份、以及2015年牛市发行量4460亿份与2007年牛市4808亿份,是绝对的公募基金超级大年。

下半年新基金发行出现“爆款潮”与“日光基”。2020年初至今(截止8月21日)共有18只偏股公募产品发行份额超过100亿元,其中7月占据5席,8月占据4席。其中,9只基金日内募集结束,鹏华匠心精选当天募集金额超过1300亿,刷新公募基金史上最高认购记录。

二、年初至今偏股基金净增量达到6000~7000亿

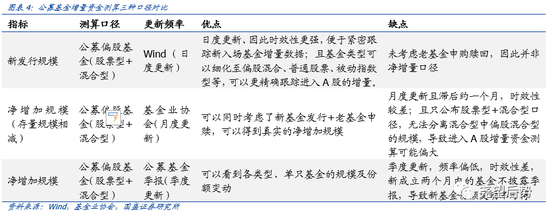

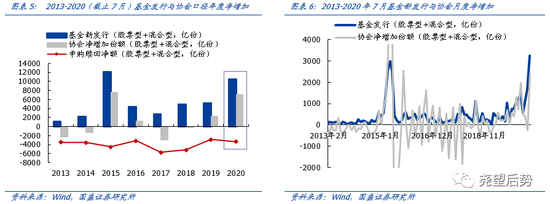

今年公募基金巨量发行,不少投资者担心存在大量“赎旧买新”,我们在《公募基金是“赎旧买新”吗?20200727》详细梳理了跟踪公募基金增量资金的三个口径并交叉验证,明确指出今年上半年公募股票型+混合型基金净流入规模4000~5000亿,是今年市场上最重要的增量资金,“赎旧买新”处于正常水平。7月公募偏股基金发行创单月历史最高,我们在此前研究基础上,根据口径二的基金业协会最新数据对7月公募基金净增量予以更新。

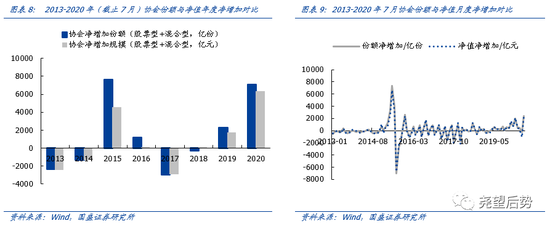

从基金份额的净增加来看,7月单月偏股基金(股票型+混合型)基金份额净增量2401亿份,对比同期新发行基金为3251亿份,老基金净赎回份额为850亿份。

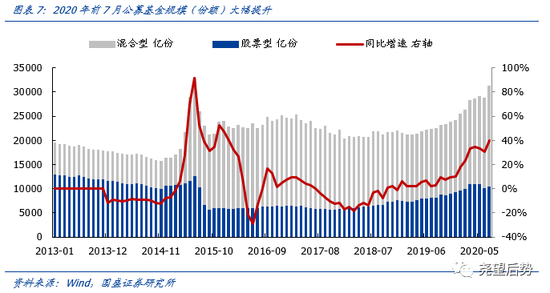

全年来看,2020年前7月偏股基金(股票型+混合型)基金份额净增量7062亿份,对比同期新发行基金为10435亿份,老基金净赎回份额为3373亿份。2020年前7月股票型和混合型基金存量份额(含新发+存量)相比2019年底增加1117亿份和5944亿份,共计7062亿份,同期新发行基金为2280亿份和8155亿份,共计10435亿份。万亿巨量发行之下有7062亿的净增量,存量基金净赎回规模仍处于历史合理水平。

从基金净值的净增加来看,2020年前7月偏股基金净值净增加约6287亿元(剔除存量净值涨幅),与份额净增加7062亿份相差不大。2020年前6月股票型和混合型基金存量净值含新发+存量申赎)相比2019年底增加15724亿元。由于净值中包含存量基金净值上涨带来的规模扩张,本文改进计算方法,用中证股票基金指数和混合基金指数的收益率来剔除净值上涨的贡献。剔除净值上涨后,2020年前7月偏股基金净流入6287亿元,7月单月净流入2397亿元,与份额净增加相差不大。并且从历史上看,份额与净值净增加保持一致。

结合份额与净值两种口径,2020年前7月偏股基金净流入规模6000~7000亿元。

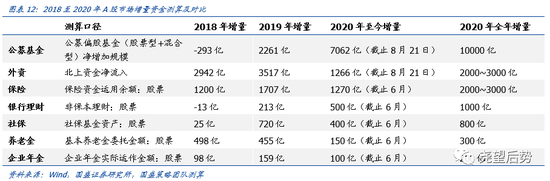

假设下半年基金发行节奏不变,全年偏股基金增量有望达到10000亿,是今年A股最重要的增量资金。近些年监管层通过资管新规、理财新规等改革,鼓励银行设立基金公司、提高机构配股比例等方式,引导长线资金入市,由此推动居民资金由直接持股转向间接持股。叠加震荡市与结构性行情极致演绎,基金相较股票对散户吸引力更大,散户变基民趋势明显。因此,假设下半年基金发行节奏维持全年平均水平,偏股基金净增量约万亿。

三、机构增量资金主导,继续看好机构牛、结构牛

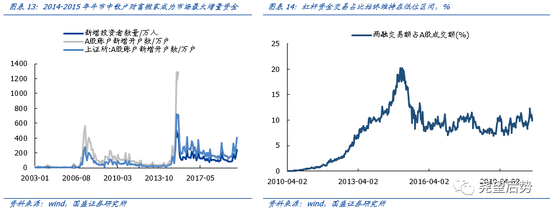

我们一直强调“资金决定风格”,2014年底居民资金直接入市与杠杆资金盛行带动了年底的指数暴动,而当前是公募与外资等机构资金主导,更多是机构牛、结构牛。

2014年底大放水之后,居民资金与杠杆资金大举入场,带来杠杆牛、全面牛。2014底降准、降息大放水之后,居民资金直接入市、散户成交占比快速提升,且甚至伴随杠杆大举入场、两融占比快速抬升、场外配资盛行,短期资金入市驱动市场进入全面牛市阶段,短线资金的快进快出也导致了2015年股市的大涨大跌。

今年以来A股市场仍由公募、外资、保险等机构资金主导,更多是机构牛、结构牛行情。吸取2015年“杠杆牛”大涨大跌的教训,同时从金融供给侧改革理念出发,一个健康平稳的资本市场远比一场单纯的指数牛市重要。近年来,杠杆资金与场外配资始终被监管层严格把控,且未来相当长时期内很难再出现“大水漫灌”局面。与此同时,监管层引导长线资金入市,由此推动居民资金由直接持股转向间接持股。因此我们未来机构仍将是A股市场的核心驱动力,散户加杠杆入市从而导致市场大起大落、指数暴涨暴跌的局面很难再现,更多是机构牛、结构牛。

机构增量资金主导,是大分化时代的重要驱动力。今年以公募为代表的机构增量资金是主导,强化了消费、科技行情的趋势,继续看好机构牛、结构牛。我们早在今年3月报告《A股风格由何而定?为何未到切换时?》中,从景气周期、宏观变量、政策环境以及增量资金四个角度,对市场风格塑造因素进行了系统性探讨,指出增量资金对风格的塑造也至关重要,增量资金的边际变化是风格得以形成的直接推手。并在6月报告《大分化时代:系统性风格切换较难实现》中明确指出今年以公募为代表的机构增量资金是主导,是大分化时代形成的重要驱动力,强化了消费、科技行情的趋势。2017-2019年,外资成为核心资产行情的直接推手。而今年以来,公募发行及净增加规模开始逐渐赶超北上,成为今年以来的最大增量,其中尤以偏科技、消费类基金居多,这也从资金面上强化了科技与消费行情的趋势。今年下半年以公募为主的机构增量资金有望持续入市,后续继续看好机构牛、结构牛。

风险提示

资金测算假设可能与实际存在误差;

市场超预期变动导致资金流动与过去差异较大。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国