原标题:美股后市轨迹:“K”型反弹? 来源:金十数据

本周美股开局强劲,标普500指数也触及历史高位,这显然十分令人激动。

对于后市的预测,“V”形轨迹是最受欢迎的一种说法,除此之外,如今,市面上兴起了另一派观点。

外媒分析师奥瑟斯(John Authers)表示,许多人正在谈论“K”型复苏。

“K型复苏”是啥?

这个词语来源于Financial Insyghts咨询公司总裁阿特沃特(Peter Atwater),意思是市场反弹是不均衡的:在新冠疫情引发的崩盘之后,一些市场再次反弹,而另一些市场出现下跌,由此形成了一个“K”型。

奥瑟斯和阿特沃特并不是少数赞同这个观点的人。如今,“K型复苏”的观点变得越来越流行,甚至可能演变成一种趋势。

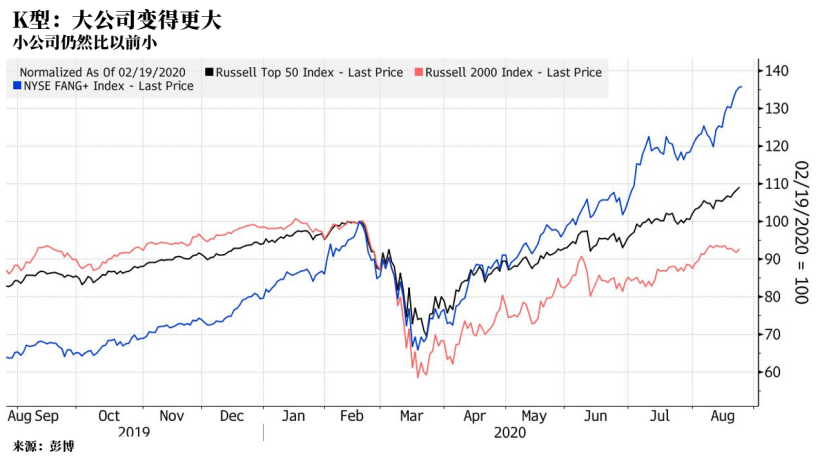

奥瑟斯认为,这是一次非常不均衡的经济复苏。其中最明显的表现是,以FAANG等互联网公司为首的大盘股的表现要远远好于小盘股。

如此有利于这五大公司的不平衡复苏是比较罕见的。下图对比了目前标普500指数中市值排名前五的股票自3月低点以来的涨幅,并统计了这些股票在经历了历史上三次大崩盘后的复苏表现。从中我们可以发现,标普500指数中市值最大的5家公司表现远超其余495家公司。

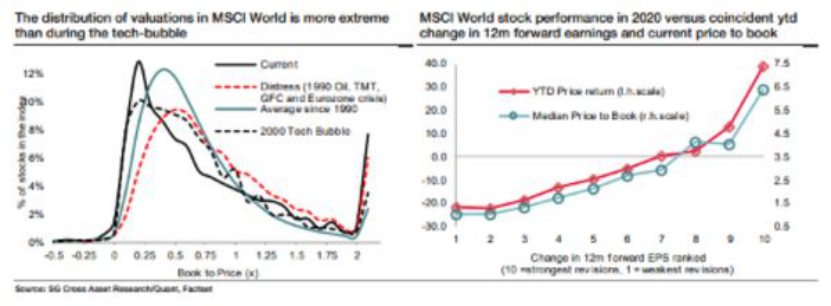

这样的不平衡还存在于发达国家和新兴市场国家的市场表现中。以市净率衡量,发达国家和新兴市场国家的股票估值差距甚至比科技泡沫顶峰时期还要极端。

法兴银行量化研究主管拉普索恩(Andrew Lapthorne)指出,这是因为市场对未来收益的广泛预测不同。市场对收益预期改善得越多,回报也就越高,这家公司股票的估值也会变得越高。

K型复苏出现的诱因是什么?

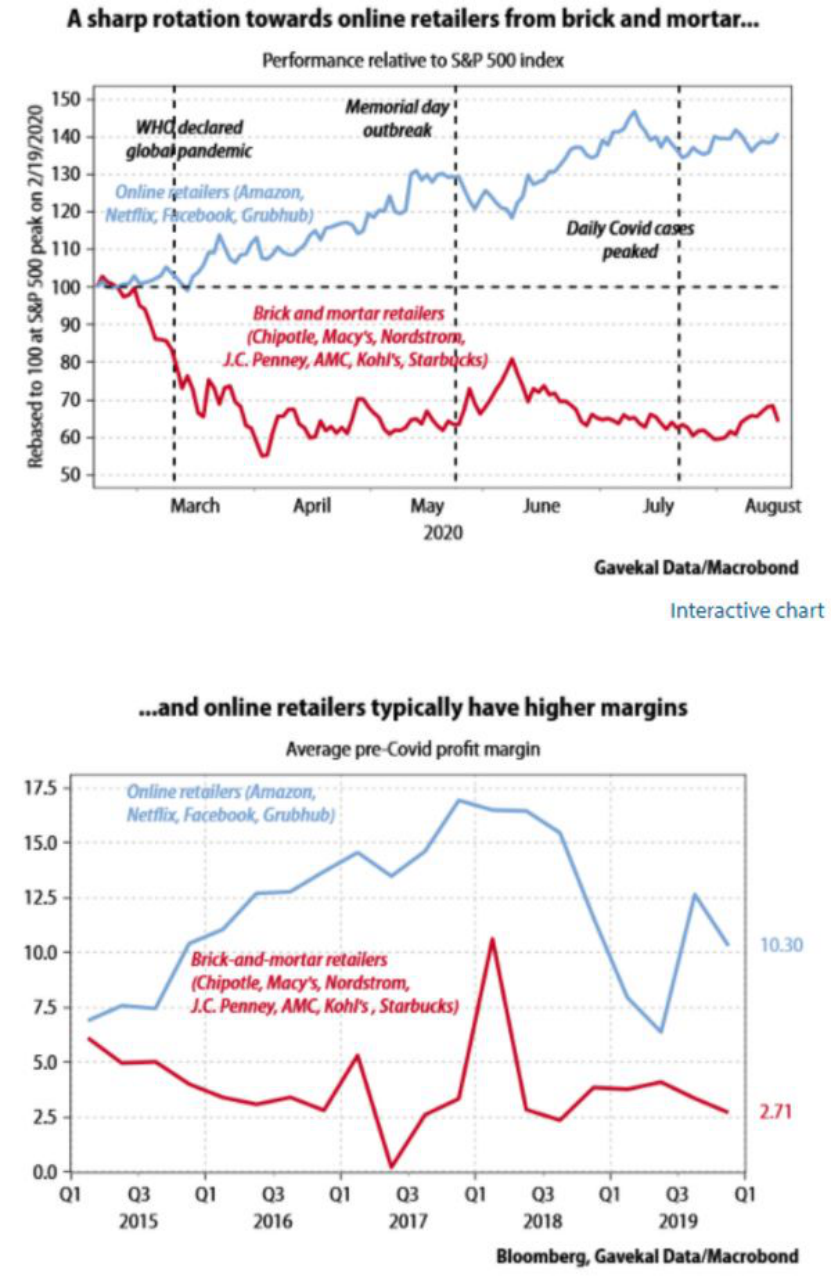

这种反弹进度分化的现象,一部分是疫情爆发后的经济封锁造成的。如下图所示,百货商店和零售电商之间的业绩差距是巨大的,而且即便在疫情开始之前,在线销售商的利润就已经高得多了。经济封锁后,它们的差距更是进一步被拉大了。

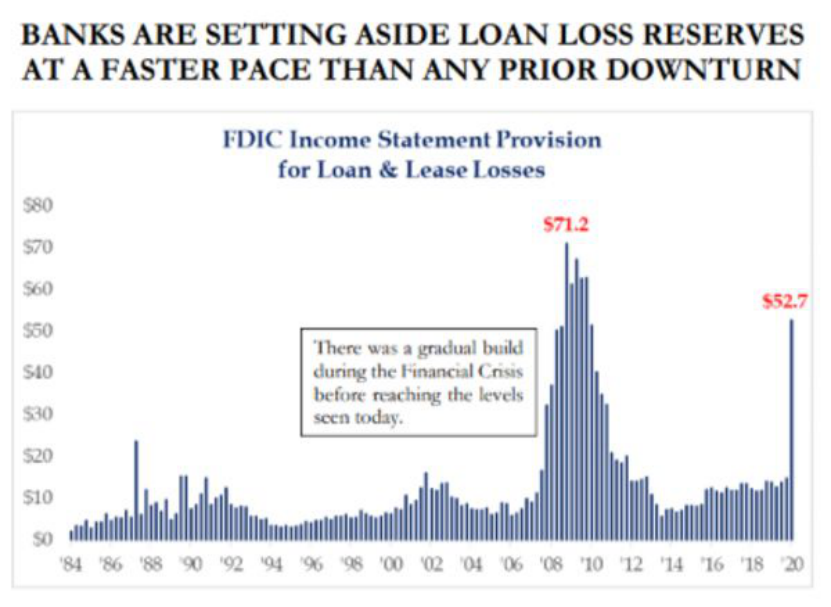

另一个导致股市反弹出现分化的重要因素是债务问题。随着账单即将密集到期,未来几个月坏账规模可能会激增。如下图所示,与上次信贷危机相比,美国的银行正以更快的速度增加贷款损失准备金。

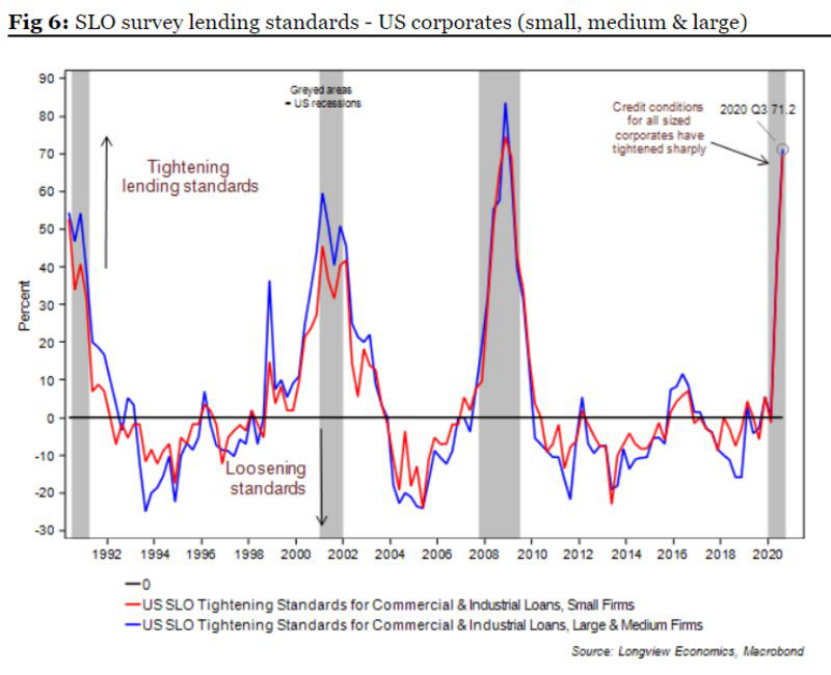

债务问题导致了不同规模的公司复苏进度的分化。正如美联储对高级贷款官员的最新调查所显示的那样,因为贷款标准正在逐渐收紧,那些依赖银行融资的小公司遇到了问题。

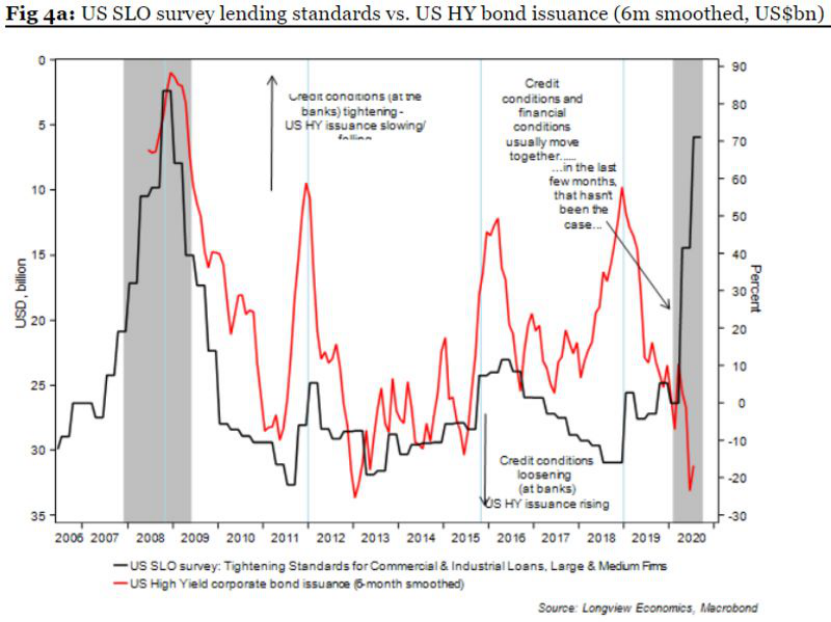

与此同时,由于高收益债券(垃圾债)的发行,那些能够进入资本市场的大公司处境则要容易得多。结果是,强者更强,如下图所示,公司融资情况呈现一个非常清晰的“K”型。

另一方面,银行放贷标准正在收紧(更多细节见下图),甚至比上次危机发生得还要更快。

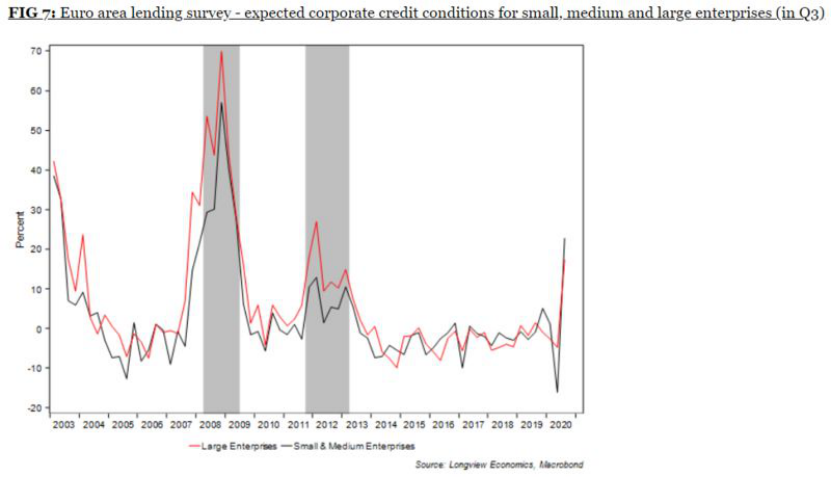

这不是美国独有的现象。欧洲央行开展了类似的调查,也得出了相同的结论:信贷正急剧紧缩,尤其是对于中小企业而言,情况十分危急。

值得注意的是,这场股市反弹的背景是美国大选。显然,制约大公司已经成为赢得选票的一个政治筹码,两党都在反垄断法案上花费功夫,此举可能影响人们对“K”型复苏进程的判断。

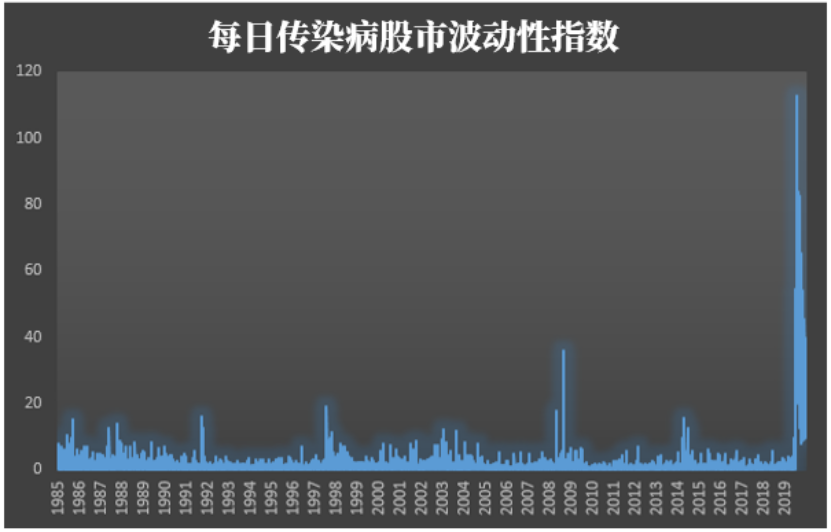

另外一个影响因素是疫情和疫苗。风险指标网站Policyuncertainty.com编制了传染病股市波动性指数(传染病EMV指数)显示,与非典、埃博拉或猪流感所引发的市场波动性相比,今年疫情触发的市场波动程度逼近历史高位。

令人欣慰的是,当前市场对疫情的反应已经没那么极端。尽管人们对疫情仍抱有警惕,但他们认为其影响最恶劣的时候已经过去。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国