文 |《巴伦周刊》中文版撰稿人 吴海珊、康娟

8月30日,“奥马哈先知”巴菲特迎来了90岁生日。

在过去55年里,巴菲特一直执掌伯克希尔-哈撒韦公司,而目前,在巴菲特尚未明确指定接班人的情况下,这一传奇历程仍将继续。正如《巴伦周刊》所说,“这是他的孩子,他会尽可能长时间地引领它。”

然而,正如大多数人所经历的一样,2020年这一年对“股神”而言,也并不友好。美股3月的四次熔断让历经大风大浪巴菲特也发出了“活久见”的惊呼,而他在前半年的决策也罕见地招致了投资者的密集批评——批评他在3月的股市暴跌中没有作为,批评他对航空股判断失误,批评他的投资策略过于谨慎,批评他对资本配置过于固执......

沃伦·巴菲特(Warren Buffett)曾经说过他多年来投资成功的秘诀是,当其他人贪婪时,你恐惧;当其他人恐惧时,你贪婪。

但是,已经很久没有见到巴菲特贪婪了。近年来,他一直在寻找一个大体量的收购对象,但是至今仍没有找到。

已经有长期投资人因为失望离开了。这位投资者认为,过去十年,伯克希尔错过了太多的大涨股票,交易量也非常少,而且没有一笔交易获得丰厚的利润。

目前,伯克希尔-哈撒韦公司的股价正在在低市净率水平上徘徊。《巴伦周刊》称,随着投资者预期巴菲特执掌伯克希尔的时代行将结束,该股一直存在的“巴菲特溢价”已不复存在。目前的股价很便宜,未来有升值潜力。

巴菲特忘记了“贪婪”吗?

巴菲特执掌伯克希尔-哈撒韦已经55年了。他的眼光和投资决策一向独到且犀利。

当年伯克希尔-哈撒韦还是一家苦苦挣扎的纺织品公司,巴菲特以每股32美元左右的价格获得了该公司的控股权。截至8月28日收盘,该公司每股(BRK.A)价值超过32.74万美元,整个公司市值达到5216.9美元。

根据该公司2019年的年度报告,伯克希尔的股票在1965年至2019年期间累计产生了2,744,062%的惊人回报,年复合增长率为20.3%。相对而言,标普500指数在此期间的年回报率为19,784%,或10%的年复合增长率。这意味着,1965年,对伯克希尔·哈撒韦公司股票的1000美元投资到2019年底将价值2740万美元,而对标普500的相同投资将激增至不足20万美元。

但是近几年,巴菲特在投资方面似乎没有表现出任何“狼性”,谨慎成了伯克希尔的主基调。连他的老搭档、96岁的芒格在几个月前接受《华尔街日报》(The Wall Street Journal)采访时都表示,伯克希尔在当前这场金融风暴中一直很谨慎。

伯克希尔在第一季度净买入了20亿美元的股票,特别是在3月的暴跌中,抄底了航空股。没想到的是,短短一两个月,在5月的投资者会上,巴菲特就宣布,亏本卖出了该公司持有的四大航空该公司的全部股票,即达美航空(Delta Air Lines)、西南航空(Southwest Airlines)、美国航空(American Airlines Group)和美国联合航空(United Airlines Holdings)。伯克希尔之前持有每家公司10%左右的股份。

在伯克希尔第二季度净卖出的超过120亿美元的股票中,其中就包括大约60亿美元的航空公司股。这一点也是导致伯克希尔股价在五六月份陷入疲软的原因之一。许多伯克希尔持有人希望巴菲特不要忘记他自己的那句名言:“当其他人贪婪时,你恐惧;当其他人恐惧时,你贪婪。”

但巴菲特说,新冠肺炎疫情改变了他对航空业的看法。他承认在投资航空股的时候失误了,并表示,如果不做出清仓航空股的决定的话,伯克希尔现在的价值会更低。

此外,巴菲特一直都不是一个积极的回购者,这一点备受投资者诟病。他曾说过,当公司的股价和账面价值(即市净率)低于1.2倍的水平,是他愿意积极回购的一个水平。

过去几十年来,“干票大的”一直是巴菲特投资的重要方式。巴菲特在2009年致股东的信中声称“机会很少出现,但当黄金雨时,要去拿水桶接,而不是顶针。”

这也是为什么他不热衷于回购的原因。巴菲特还在继续寻找着他所说的“一次大象级收购” 。这样一次收购总额可能达到500亿美元甚至更多。

伯克希尔公司在过去十年中最大的一次收购是精密铸件公司(Precision Castparts),这是一家为航空航天工业制造高精密部件的公司,收购价约为320亿美元,这次收购目前还未获利。鉴于航空业的急剧衰退,伯克希尔公司减记了与该交易相关的98亿美元无形资产。

有些长期投资者已经因为不满巴菲特的保守而离开。

在伯克希尔一季度出现严重亏损后,对冲大佬比尔·阿克曼(Bill Ackman)掌管的潘兴广场基金(Pershing Square Capital Management)卖出了其持有的伯克希尔的头寸。

总部位于圣路易斯的投资管理公司Wedgewood Partners的大卫·罗尔夫(David Rolfe)是伯克希尔的长期投资者。他2019年卖出了自己的持仓,并在致股东信中对巴菲特近年的业绩提出了一些批评。他写道,在过去的10年中,伯克希尔错过了对Visa(V)、万事达(MA)、微软(MSFT)和好市多(COST)等大涨股票的投资,并且只进行了少数几桩重大交易——没有一笔获利丰厚。

而过去10年,美股经历了一个大牛市。在这个大牛市中,除了伯克希尔最大的持仓苹果公司(Apple,AAPL),巴菲特在过去10年里没有选中那些涨幅领先的股票,这是该公司股票在这段时间内跑输市场一个重要原因。

“伯克希尔需要一名激进主义者,”Smead价值基金的首席经理比尔·斯迈德说。Smead的评论反映出一些伯克希尔-哈撒韦公司的股东感到沮丧,他们抱怨巴菲特在最近的市场动荡中过于谨慎。

虽然巴菲特的不够“贪婪”似乎正在拖累伯克希尔的股价。但是,也不一定是坏事。这给了投资者一个低价买入伯克希尔的机会。

买入伯克希尔:股价便宜,敞口广泛

截至8月28日,伯克希尔A类股(BRK.A)的价格约为32.74万美元,相较于2020年年初开盘的34.115万下跌了3.58%,看上去颇具吸引力,比9月30日估计账面价值约26.7万美元的1.2倍略高。这一比例高于近期1.1倍的低点,但低于近年来约1.4倍的市净率(股价/账面价值)。B类股(BRK.B)交易价格为218.55美元,年内下跌3.5%。

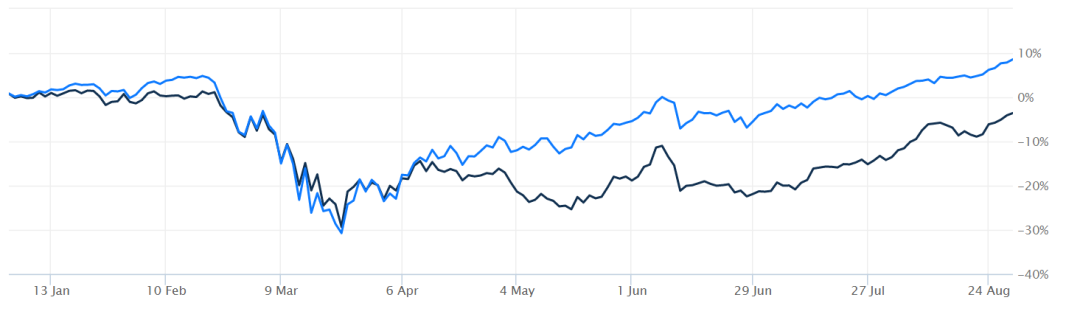

今年以来伯克希尔A类股(黑色线)与标普500指数(蓝色线)走势对比图(截至8月28日)

这一账面价值的评估来自爱德华 · 琼斯(Edward Jones)公司的分析师詹姆斯 · 沙纳汉。他对该公司的股票评级为“买入”。“这只股票很便宜,”他说。“一些苦苦挣扎的企业将在今年晚些时候和2021年开始表现得更好。”

该股深受爱德华•琼斯(Edward Jones)的客户和理财顾问的欢迎。沙纳汉补充道:“它让客户以较低的成本拥有对美国经济的广泛敞口,就像一只多元化的共同基金。”

苹果股价飙升是另一个利好。伯克希尔持有的苹果股份现在价值约1200亿美元,接近伯克希尔市值的25%。

此外,投资者对伯克希尔的股票回购活动感到鼓舞。由于伯克希尔股票在5月和6月的交易价格相对帐面价值非常低,它在第二季度回购了创纪录的51亿美元,远超第一季度的17亿美元,比2019年全年回购总额还要多。根据伯克希尔公司提交的10-Q 报告,7月份的回购额仍然强劲,估计超过20亿美元。

截至第二季度末,伯克希尔持有的现金和等价物(主要是美国国债)达到创纪录的1466亿美元,高于第一季度末的1370亿美元,这也代表着它有足够的资金进行更多的投资,并进行巴菲特一直在等待的“大象级收购”。

7月5日,伯克希尔宣布将斥资近100亿美元收购道明尼能源公司(Dominion Energy)的天然气传输和储气资产,而这笔交易很可能为伯克希尔带来超过5亿美元的年营业利润。

自7月20日以来,伯克希尔几乎每天都在增持美国银行(Bank of America)的股票。

8月初,伯克希尔披露,购入逾5亿美元的大型黄金矿商Barrick Gold的股票,此举引起市场很大反响,因为巴菲特此前一直不看好黄金,认为黄金并不能带来利息回报,创造商业增值。不过《巴伦周刊》认为,这笔交易可能不是出自巴菲特之手。

《巴伦周刊》也提醒人们,不要总是习惯关注伯克希尔的投资,但是却忘记了投资收益只不过是伯克希尔收入一小部分,大约只有20%。其他绝大部分的收入都来自于其经营的企业,也就是运营利润。

伯克希尔旗下企业包括知名巧克力品牌See‘s Candies,汽车保险公司Geico,冰淇淋巨头DQ(Dairy Queen),电池制造商Duracell,私人航空公司NetJets,精密铸件公司(Precision Castparts)、BNSF铁路公司、公用事业单位太平洋电力公司(PacifiCorp)、伯克希尔-哈撒韦能源公司等。而且这些公司都是在同行业具有绝对龙头地位的公司。其中BNSF铁路公司是伯克希尔最大、最赚钱的公司。

伯克希尔建立了可能是世界上最有价值的保险业务,核心是财产保险和人身意外险。其中最具价值的就是Geico,巴菲特在上世纪50年代发现了它。它现在是美国第二大汽车保险公司,仅次于State Farm。Geico的低成本直销方式提供比经纪商销售保险更低的费率,帮助它稳步扩大市场份额。

后巴菲特时代,巨无霸拆分?

后巴菲特时代,已经成为人们常常提及的词。

《巴伦周刊》认为,那些对没有了巴菲特的伯克希尔的未来表示担忧的投资者,或许是目光短浅的,并且低估了这家公司及其股票。

如果巴菲特不再掌管伯克希尔 ,那么这家公司将会发生巨大的改变。这也是投资者寄予伯克希尔股价上涨的希望所在。在伯克希尔2017年年会上,他说:“如果我今晚死了,公司股价明天就会上涨。”

首先,鉴于伯克希尔创纪录的现金储备,启动股息分红和更大规模的股票回购将会是第一个选项。这两项操作在过去的两年里非常流行,推高了不少公司的估值,但巴菲特都不太热衷。《巴伦周刊》猜测,伯克希尔可能在后巴菲特时代发放2%的股息。

此外,在后巴菲特时代,新的领导层可能会拆分这家企业集团,以释放价值——或者至少更愿意接受巴菲特反对的某种理念。

伯克希尔在这样规模的最多元化的企业集团已经是濒危物种。其他美国上市企业集团正在或已经分拆,包括通用电气(GE)和联合技术公司(UTX)。这反映出来自股东的压力,以及业务更集中的公司在运营方面表现更好的观点。

巴菲特长期以来一直认为伯克希尔公司不拆分为好。在今年5月的虚拟年会上,巴菲特表示,伯克希尔不太可能拆分。有了巴菲特家人和朋友所持有的股份,就有足够的股票来保持伯克希尔的完整,即便他的股票会按照他的愿望在他死后的几年里被捐给慈善机构。“你可以指望伯克希尔目前的状态会持续很长一段时间,”巴菲特表示。

不过,已经在2019年卖出伯克希尔的罗尔夫对此表示怀疑。“我认为‘伯克希尔集团’的文化和结构在巴菲特之后不会长久存在,来自激进投资者的压力将过于强大,”罗尔夫表示。

激进人士可能会主张,伯克希尔的交易价格相对于其部分价值之和存在很大的折让,而且如果没有巴菲特这样的人掌权,该公司规模太大,无法进行有效管理。在巴菲特的领导下,伯克希尔经历了半个多世纪的平静;未来,它可能会迎来风暴期。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国