九月视点 | 观察当前A股的几个视角

北京和聚投资

流动性整体宽松,叠加宏观经济延续修复,A股结构极端分化有望阶段性收敛。

刚刚过去的8月,市场整体呈现横盘整理态势,资金情绪较为谨慎。当月上证综指上涨2.59%,创业板指下跌2.40%,wind全A上涨1.97%。行业上看,食品饮料、国防军工仍然表现强势,顺周期板块如交运、汽车、银行、化工有一定幅度上涨,之前表现较强的医药生物、休闲服务等行业跌幅居前。

对于下阶段的市场走势,我们尝试从几个视角进行观察:

一是流动性视角。年中以来,市场关于货币政策转向的担忧非常多,讨论也非常多。目前市场形成的基本共识是,边际收敛是趋势,但整体转向的概率极小,货币政策调整的重要依据是宏观经济的演绎,当下经济现状是在爬坑,短期出现过热局面的概率较小。所以未来一个阶段宏观流动性无论从国内还是全球来看,都将保持相对宽松的局面,这一点我们不多展开叙述。

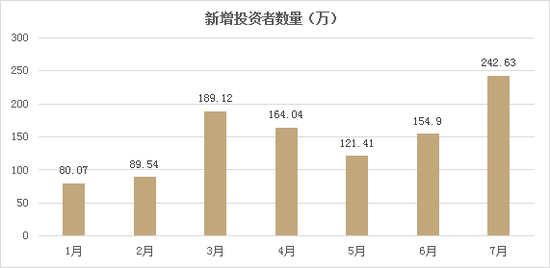

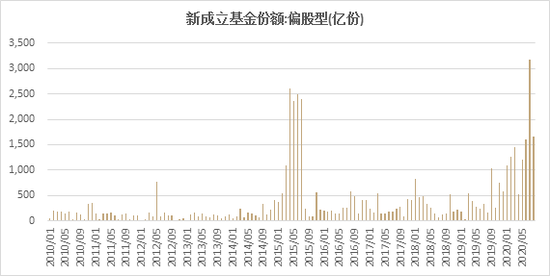

我们认为更重要的是股票市场自身的流动性,结果是非常好的。从每月新增投资者数量、公募基金新发数量、两融数据等角度可以看到投资人入市的态度非常积极。这其中一个重要基础是监管的放松,高层明确提出资本市场要更好的服务于实体经济,经济发展需要更加健康繁荣的证券市场。

自去年以来,我们能看到各项资本市场的改革都在提速,从新股发行政策到再融资新规,所以整个市场风险偏好的提升总体比之前市场预期的更快。而且站在当下,A股的配置的吸引力仍然占优,居民资产加速转向权益类资产配置的趋势仍在,我们对下阶段股票市场本身的流动性变化相对乐观。

数据来源及时间:wind,中国结算,2010/01-2020/08

另一个重要的视角是中美关系。自2018年以来,中美之间的争端持续扰动市场。我们总体认为,从现在到11月,中美关系将保持“高频低压”的状态。

短期在美国大选的影响下,中美关系预计会成为扰动市场情绪的高频词,但我们整体认为,一方面随着博弈往纵深推进,美方受损也会边际增大,这会遏制美方进一步行动;同时今年以来中方保持相对克制的态度,今年以来中方在多个方面都保持了相对的克制,即使在疫情期间也在积极执行贸易协定的相关约定,同时在中印关系、台海问题上都保持了克制。所以我们认为中美关系的短期变化对于市场风险偏好的负面影响相对有限。

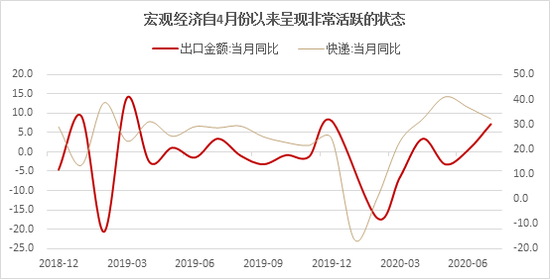

第三个视角是宏观经济的修复。我们对未来一阶段宏观经济整体是比较乐观的。今年一季度在疫情的作用下,中国的宏观经济已经砸出了一个大坑,4月份国内逐步复工复产以来,经济表现整体是超预期的,包括国内固定资产投资、外部出口等数据都非常好,物流自4月份以来的月度同比增速均超过30%。

数据来源及时间:wind,2018/12-2020/08

中期看,在复工复产推动下,无论是下游需求的修复,冬季来临前的抢工抢销售还是企业的主动补库存,都将推动宏观经济延续温和修复趋势。从更长期的角度,随着疫苗研发取得更进一步的突破,整个疫情的拐点以及随之而来全球宏观经济的拐点也越来越近。

A股结构极端分化有望阶段性收敛。2019年以来,在全球经济增长乏力,流动性宽松的大环境下,市场结构出现了极端分化的局面。

一方面是确定性板块的显著溢价。如医药、消费以及部分科技股,市场形成了显著的共识,估值已经接近甚至超过历史最高水平,整体看已然不便宜;

另一方面是传统板块的系统性低估。如电力、房地产、采掘、钢铁等行业估值仍然处于极低水平,很多公司已经跌到净资产附近甚至低于并购价值。上半年在疫情的作用下,估值剪刀差进一步放大。

在流动性宽松的大环境下,叠加宏观经济延续修复,有利于提振市场对于低估值顺周期的预期。相关板块从绝对估值和相对估值的角度看,投资性价比都非常好,或将获得重估的机会,估值剪刀差有望在下半年出现阶段性收敛。

数据来源及时间:wind,2010-2020/8

我们的策略是做好适度均衡配置。我们仍然看好部分科技板块的长期成长性,随着复工复产的推进,一些上半年被疫情影响搁置的项目正在加速推进落地,下一阶段也将逐步迎来订单与业绩的兑现期。配置上进一步优化,进一步精耕细作,聚焦行业景气度与个股基本面的落地。基本面的驱动才能够进一步将估值保持在一定高度,驱动股价上行。

低估值顺周期板块也将是组合下阶段重点关注和配置的方向,如化工新材料、农药、维生素等。市场节奏整体变化很快,我们希望能够尽可能提升资金配置效率,把握好市场阶段性轮动的节奏。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国