热点栏目

热点栏目原标题:财说| 超越云南白药成A股市值第一中药股,谁吹起了片仔癀的泡沫?

图片来源:视觉中国

图片来源:视觉中国记者 | 范嘉智

编辑 | 陈菲遐

A股中药股榜单头名易席。

9月2日,片仔癀(600436.SH)大涨9.99%,报收272.88元/股。片仔癀的市值达到1646亿元,成为新晋中药龙头。另一家中药龙头云南白药(000538.SZ)以1602亿元市值,退居排行榜第二。

片仔癀与云南白药是“唯二”市值超过1000亿元的中药股。目前排名第三的白云山(600332.SH)市值不足500亿元。

市场追捧的一个原因,是片仔癀与云南白药旗下产品均获得了国家级保密配方的资格,且永久保密期限。这是其他中药企业难以复制的,也是二者拥有的市场“护城河”。

但近一个月内,市场给予片仔癀的估值要远超云南白药。8月至今,片仔癀的涨幅高达33%,而云南白药仅为14%。该如何解释其中差异?片仔癀在市值上超越云南白药,是确有其价值还是市场情绪推动下的“昙花一现”?

图片来源:WIND

图片来源:WIND市值第一中药股

无论从营收还是利润体量上看,云南白药仍远在片仔癀之上。

2020年上半年,片仔癀实现营业收入32.46亿元,仅为云南白药154.93亿元营收的五分之一;实现归母净利润8.65亿元,仅为云南白药净利润24.54亿元的30%。

二者的差距在过去5年间被不断缩小。2015年至2019年间,片仔癀的营业收入由18.86亿元增至57.22亿元,复合增速31.98%,归母净利润由4.67亿元增至13.74亿元,复合增速30.97%。

图片来源:WIND、界面新闻研究部

图片来源:WIND、界面新闻研究部同期云南白药营业收入与归母净利润复合增速分别达到9.36%和10.85%。显然片仔癀的成长性要远高于云南白药。

图片来源:WIND、界面新闻研究部

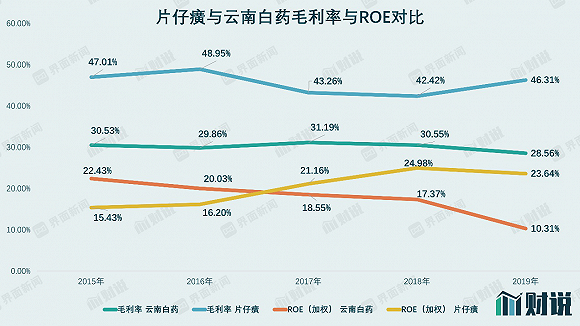

图片来源:WIND、界面新闻研究部除此以外,片仔癀在资产质量及盈利能力也胜云南白药一筹。过去5年内,二者毛利率水平基本保持稳定,片仔癀的销售毛利率要超出云南白药至少10个百分点。

加权净资产收益率反映了公司通过净资产资产盈利的能力。过去5年间,云南白药加权ROE由22.43%降至10.31%,大幅减少了12.12个百分点,而片仔癀则相对保持稳定。

图片来源:WIND

图片来源:WIND由此可见,由于较高的成长性以及更好盈利能力,市场给与了片仔癀更高的估值。

连续提价能否持续?

片仔癀的概念里,离不开“药中茅台”的光环。与茅台酒一样,片仔癀也逐渐成为具有收藏价值的“藏品”。

不可否认,在某种程度上片仔癀与茅台酒具有一定的可比性。在白酒市场,年份久远的名酒具有较稳定的受众和需求,因此逐渐形成了一个具备交易和流通功能的市场。片仔癀同样如此。由于天然牛黄、天然麝香等中药原料日渐紧俏,名贵的中成药的价格也水涨船高。

片仔癀是拍卖会上的常客。对于一些生产年份靠前的片仔癀,超过1000元/粒的价格也成为常态。正如高价陈年茅台酒能够在一定程度上支撑年份茅台酒的市场价格,在药用、收藏双重价值的加持下,片仔癀也复制了贵州茅台(600519.SH)一路涨价的历史。

但在涨价的逻辑方面,片仔癀又与贵州茅台有本质的区别。2005年至今,片仔癀共提价14次。今年初,片仔癀再次上调主导产品片仔癀锭剂。15年间,价格最初仅为130元/粒,涨至如今的590元/粒。

片仔癀的调价主要受原料及人工成本上涨所致的“被动”调价。片仔癀毛利率不足50%,因此受成本波动影响较大。尽管屡次提价,片仔癀医药板块毛利率仍由2013年的53.47%逐年下降至目前的43.37%。可见片仔癀售价的提高仍赶不上成本的增长。

贵州茅台却没有原料及人工成本上涨的压力。上半年贵州茅台的毛利率高达91.46%。贵州茅台历年调价的主要原因是出现市场价远超官方零售价的情况。目前“普茅”的市场价超过2000元/瓶,远超官方1499元/瓶的定价。实际上,贵州茅台对于提高出厂价及售价的态度一直十分谨慎,2019年以来,二级市场对于茅台酒提价的呼声一直很强烈,但贵州茅台方面却迟迟没有动作。

仅因“单价高”和“提价”,就把片仔癀类比为贵州茅台,显然是站不住脚的。

中成药企业在提价的问题上栽过跟头。2010年至2018年期间,东阿阿胶(000423.SZ)对旗下部分产品提价次数达15次。多次提价实际上已经透支了市场对阿胶产品的接纳能力,为降低渠道库存,东阿阿胶只得刮骨疗毒,2019年东阿阿胶收入同比“腰斩”,归母净利润同比转亏。

因此片仔癀能否持续提价,考验的市场对于片仔癀的接纳能力和程度。目前片仔癀的主销地区仍集中在华东和华南地区,这两个区域的收入占比接近80%。片仔癀对于其他地区的影响力仍然较弱。

产品线破局难

片仔癀很早就打算复制云南白药的模式。

在看到云南白药在消费品领域的成功以后,片仔癀也拓展了化妆品、日化产品及保健品等产品线。2006年起,片仔癀就已有日化类产品计入收入,当时规模仅千万元级别。2014年片仔癀正式开启了“一体两翼”的战略,以片仔癀为体,日化和保健品为两翼。

今年上半年,公司日化类产品收入达3.18亿元,占总收入比重8.56%,仍难以成为公司收入的有效补足。值得一提的是,片仔癀日化产品毛利率达64.09%,高于医药行业43.37%的毛利率,后者主要受子版块医药流通业较低毛利率的拖累。

因此,区别于云南白药在日化消费品领域的成功,片仔癀日化板块处于不温不火的状态,目前仍以片仔癀系列产品为主导。

片仔癀还曾有过不少多元化经营的尝试。2012年,片仔癀与另一家老字号药企华润医药(3320.HK)签署合资协议,成立华润片仔癀药业有限公司(下称:华润片仔癀),其中华润医药出资3.06亿持股51%,片仔癀以现金2.42亿元及涵盖护肝片、心舒宝片、复方片仔癀含片、茵胆平肝胶囊、等产品持股49%。

然而在历时7年后,由于华润片仔癀的经营成果并未达到预期。2019年8月,片仔癀宣布以1.66亿元底价购买华润片仔癀51%股权。这被外界视为片仔癀在医药板块横向扩张“受挫”,这主要受近年来国家医保控费、重点用药监控等政策措施的影响。

今年7月,片仔癀宣布出资4447.59万元,购买龙晖药业51%的股权。这是片仔癀上市以来首次外延并购。龙晖药业的主要产品包括乙酰水杨酸片、复方氨酚苯海拉明等西药,安宫牛黄丸、西黄丸、鹿胎膏等传统中成药,及独家品种龟补肾口服液。

这是片仔癀在多元化之路上的又一尝试。此外,片仔癀在化学药领域也有布局。近日,片仔癀宣布其用于治疗非酒精性脂肪性肝炎的PZH2109胶囊境内生产药品注册申请获国家药监局的审评受理。

今年以来,片仔癀股价累计涨幅达到149.59%,估值早已远远超过历史平均水平。截至9月2日,片仔癀动态市盈率达到110倍,云南白药仅为36.5倍。是否高估,市场会给出答案。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国