原标题:财说| 业务受困、销售承压,今世缘股价新高下的难题

记者 | 陶知闲

今年以来,伴随着白酒行业整体估值上涨,今世缘(603369.SH)也在8月31日盘中创出历史新高56.9元/股。

不过,这家公司的业绩很难支撑高估值。今世缘上半年营收29.13亿元,同比下降4.65%;净利润10.2亿元,同比下降4.92%。估值向上,业绩向下,今世缘要如何平息市场争议。

业绩向下

诞生于1996年的今世缘前身为江苏高沟酒厂,主要业务范围在江苏,是一家典型的区域型白酒企业。公司旗下拥有“国缘”、“今世缘”和“高沟”三大白酒品牌,产品定位各不相同。国缘品牌定位中高端中度白酒,目标客户主要为新中产政务人群,主攻政务及商务宴请。今世缘品牌突出打造喜庆用酒,目标客户主要为中档中产家庭消费,主要用于婚庆及喜宴;高沟品牌定位为大众日常消费用酒。

多条产品线齐头并进的今世缘,面临着省内市场份额停滞不前和省外业务难以突围的困境。

从省内业务来看,今世缘市场份额正遭受老大哥洋河股份(002304.SZ)的挤压。公司营收由2019年洋河股份体量的44.1%下滑至今年上半年的43.55%。作为追赶者,市场份额不增反降,今世缘似乎遇到了瓶颈。

更令人担心的,是今世缘的省外业务。今世缘2014年上市之初的业务发展目标为“全面精耕省内市场,重点突破省外市场”,彼时公司募集资金中,1.65亿元用于营销网络建设,旨在发展省外市场。

今年上半年,今世缘省外业务实现营收1.99亿元,同比增长6.29%,占营业总收入的6.83%,相较上市之初的5.45%占比,6年来增长缓慢。

值得一提的是,截止6月底,今世缘省外经销商数量为499家,相较去年同期的356家,增长40.17%。然而大幅增长的经销商数量并没有给公司带来应有的业绩,其省外经销商平均销售额由此前的52.6万元/家下滑至如今的39.89万元/家。从省外经销商平均不足40万元的销售额可以看出,今世缘的省外扩张之路难言合格。

需要指出的是,经销商数量大幅提升是今世缘让渡权益的结果。今年上半年,公司经营活动产生的现金流净流出2599万元,是上市以来首次半年净流出。今世缘对此解释称,由于今年实现的收入款项在上年末已实现预收,另外也为支持经销商放宽了信用政策所致。

今世缘的解释显然是避重就轻。公司2019营收同比增幅为30.28%,对应预收款项同比增幅仅为11.62%。预收款项并未呈现出较高增长。

放宽信用政策只能说明今世缘销售存在一定压力,这一点从预收账款可以看出。对于采取先款后货销售制度的白酒行业而言,预收账款是企业未来景气度的先行指标。2019年,今世缘预收账款为洋河股份的19.3%,今年上半年则下降为8.92%。在大肆扩张经销商的背景下,今世缘预收账款的相对下滑可以看出其下游经销商打款意愿不强,产品竞争力存压。此外,从存货周转天数来看,公司今年上半年存货周转天数为426天,相较去年同期的400天增长6.5%,从侧面也可以反映出销售存在一定压力。

值得一提的是,今世缘今年上半年新增1.5亿元短期借款。公司并没有解释借款的具体原因,在账面拥有7.86亿元货币资金(扣除短期借款后仍有6.36亿元)情况下,今世缘仍选择举债,恐怕与其对下游经销商宽信用,适当补充流动资金密不可分。

估值向上

业务的停滞并没有影响今世缘股价的强势。受益于头部酒企趋势行情,作为区域白酒代表的今世缘今年股价也跟风上涨

头部酒企股价上涨的主要原因是旗下核心单品价格上涨叠加业绩增长。据悉,泸州老窖(000568.SZ)核心单品国窖1573将于近日涨价40/瓶。此前,五粮液(000858.SZ)曾通知经销商连续两次提价,合计上涨50元/瓶。据界面新闻了解,贵州茅台(600519.SH)旗下核心单品飞天茅台整箱一批报价已经高达2800元/瓶,为历史最高位。

头部酒企涨价潮虽然引来其他酒企效仿,但效果并不明显。洋河股份、今世缘等酒企也于近日通知经销商小幅提价。不过,由于消费者对于中高端白酒价格敏感度相较高端白酒高,因此中高端白酒的涨价实质上是雷声大雨点小。

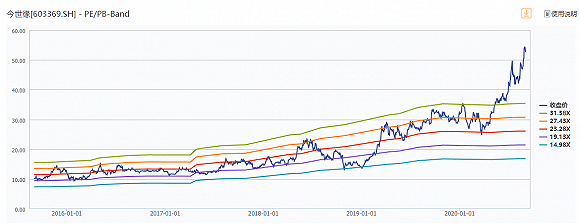

提价不成功并没有影响今世缘享受行业的估值红利,公司估值也随着行业屡创新高。通过Wind的市盈率通道可以看出,今世缘合理估值在23倍左右,而目前高达47倍,为近年来的最高点。

数据来源:Wind、界面新闻研究部

数据来源:Wind、界面新闻研究部值得注意的是,外部投资者热炒并没有影响内部股东减持速度。今世缘第二大股东上海铭大实业(集团)有限公司(下称上海铭大)自2019年以来已累计减持公司4.62%股权,由期初的9.05%下滑至如今的4.43%。目前,上海铭大持股比例已经低于5%,未来如果选择继续减持,不需要再公告披露。今世缘除了大股东今世缘集团外,其他股东的持股比例均低于5%。

估值总有回归合理的一天。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国