热点栏目

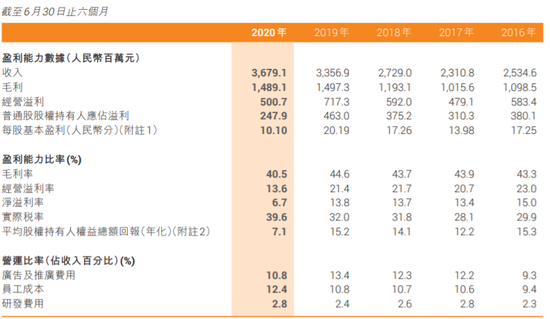

热点栏目今年上半年,特步国际实现营业收入36.79亿元,同比增长9.6%;经营溢利为5.01亿元,同比下滑30.2%;普通股股权持有人应占溢利为2.48亿元,同比下滑47%

《投资时报》研究员 王子西

受疫情影响,今年上半年,国内马拉松赛事基本处于停摆状态。这对于特步国际控股有限公司(下称特步国际,1368.HK)而言,无疑是前所未料的一次冲击。

中报数据显示,今年上半年,特步国际实现营业收入36.79亿元(人民币,下同),同比增长9.6%;经营溢利为5.01亿元,同比下滑30.2%;普通股股权持有人应占溢利为2.48亿元,同比下滑47%。

值得注意的是,上半年特步主品牌没有极好地承担起“创收门面”任务,录得营收同比下降4.6%;而时尚运动品牌贡献出了收入,却产生了10.4%的营业利润亏损率。而该公司的经营溢利率录得13.6%,同比减少7.8个百分点;净溢利率录得6.7%,同比下降7.1个百分点。

至于经营利润率下降的原因,特步国际认为,主要是今年上半年特步主品牌有约4400万元应收贸易款项拨备,以及新品牌录得亏损所致。

事实上,今年上半年,数据指标表现不佳的不止经营溢利率、净溢利率,还包括了一般及行政开支、存货周转天数、应收账期等。截至2020年6月30日拥有21.6亿元净现金的特步国际,想要拓宽多品牌盈利空间或需时间发酵。

主品牌营收下降 新品牌录得亏损

作为一家领先的多品牌体育用品公司,特步国际于2008年6月在香港联合交易所主板上市。该公司主要从事包括鞋履、服装和配饰等体育用品的设计、研发、制造和销售及品牌管理。2019年3月,该公司与Wolverine为索康尼和迈乐两个国际品牌组成合资公司,随后又在当年8月,收购盖世威和帕拉丁,打造出了一个多品牌业务模式,即特步主品牌对标的大众运动、索康尼及迈乐对标的专业运动、盖世威及帕拉丁对标的时尚运动。

今年上半年,特步国际实现营业收入36.79亿元,同比增长9.6%;普通股股权持有人应占溢利为2.48亿元,同比下滑47%;经营溢利为5.01亿元,同比下滑30.2%;每股基本盈利为10.1分,每股中期股息6.5港仙,派息比率为60.0%。

其中,特步主品牌录得营收32.01亿元,占总营收比重为87%;时尚运动品牌实现营收4.586亿元,占总营收比重达12.5%;专业运动品牌营收为0.195亿元,占比0.5%。从公开数据来看,作为公司创收的“门面担当”,特步主品牌却没能表现给力,其营收较去年同期减少4.6%。

对于今年上半年的业绩表现,特步国际在中报里表示,总收入的增长主要来自时尚运动的代表品牌带来的收入。

《投资时报》研究员注意到,报告期内,虽然特步时尚运动品牌录得毛利1.856亿元,毛利率为40.5%,但是营业利润却亏损0.477亿元,亏损率为10.4%。专业运动品牌录得毛利0.075亿元,毛利率为38.7%;营业利润亏损0.04亿元,亏损率为20.4%。而特步主品牌当期毛利为12.96亿元,毛利率较去年同期减少4.1%至40.5%;实现营业利润为5.84亿元,同比下滑23.2%;营业利润率为18.3%,同比下降4.4%。

显然,主品牌在今年上半年乏力,叠加时尚及专业运动品牌所产生的利润亏损效应,导致了期内该公司营业利润率由去年同期的21.4%,下滑至13.6%。

如果再观察毛利率、经营溢利率等指标,特步国际的盈利能力或呈趋弱状态。中报显示,今年上半年,该公司毛利率为40.5%,同比减少4.1%;经营溢利率录得13.6%,同比减少7.8个百分点;净溢利率录得6.7%,同比下降7.1个百分点。

对于公司毛利率下滑以及下半年有何措施改善盈利,《投资时报》研究员电邮沟通提纲至该公司,特步国际回复称,“毛利率下降的原因:一是2020年第一季度的存货回购后进行捐赠或以更低毛利率转售;二是产品组合的变动、新品牌利润贡献及电子商务渠道所致。”

针对经营利润率的下降,该公司表示,“主要是今年上半年,特步主品牌有约4400万元应收贸易款项拨备;同时,新品牌录得亏损所致。”

而特步国际一再强调称,如果撇除去年约6000万元的应收贸易款项回拨,以及上半年约4400万元应收贸易款项拨备,其主品牌经营利润仅下跌9.1%。

特步国际近五年半年度业绩数据

数据来源:特步国际2020年中报

销售开支6.85亿元 行政开支5.13亿元

事实上,该公司净利润的下滑或与费用支出不乏关联。

查阅中报,《投资时报》研究员留意到,截至2020年6月30日,特步国际销售及分销开支约为6.85亿元,较去年同期增加0.48亿元;其占公司总收入的18.6%,较去年同期减少0.4个百分点。其中,由于期内跑步活动推广减少,广告及推广费用较去年同期减少0.53亿元至3.96亿元,其占总收入比值也由去年同期的13.4%下降到10.8%。

而另一项费用,就没有这么“友好”了。中报显示,今年上半年,特步国际一般及行政开支约为5.13亿元,较去年同期增加2.32亿元;其占公司总收入的比重达13.9%,而去年同期此比值还为8.4%。

特步国际将一般及行政成本的增长归因于三点:一是新品牌开支增加带来了约0.93亿元;二是研发费用较去年同期增加0.196亿元至1.013亿元,这笔费用占到公司总收入的2.8%;三是应收贸易款项减值0.44亿元。

对于费用支出这一块有何措施进行改善?该公司在回复称,“集团的销售及一般及行政开支上升30.5%,主要是去年同期新品牌没有费用产生。”同时,“集团会继续采取各种成本控制措施,包括减少广告营销费用、办公室相关开销以及出差费用等,藉以控制成本、提升利润。”

应收贸易账期延长

特步国际存货包括原材料、在制品和成品,截至2020年6月30日,该公司存货录得12.08亿元,较去年年底增加约1.62亿元;应收贸易款项29.03亿元,较去年底增加约3.07亿元;应收票据4.15亿元,较去年底增加1.01亿元。

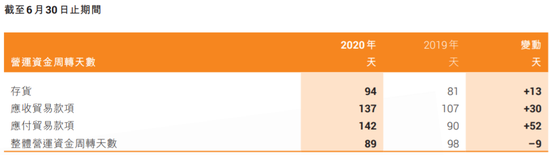

而其营运资金周转天数指标亦不太乐观。今年上半年,该公司平均存货周转天数为94天、平均应收贸易款项周转天数137天、平均应付贸易款项周转天数为142天;分别较去年同期增加13天、30天、52天。报告期内,整体营运资金周转天数为89天,同比减少9天。

在中报里,特步国际表示,应收贸易款项与多名多元化客户有关,亦存在一定程度的集中信贷风险。并且,该公司没有持有应收贸易款项结余的任何抵押品、或是推行其他加强信贷措施;应收贸易款项也不计息。

对于这种“纯信任式”的信贷制度,难道是特步国际对此多元化客户的销售依赖导致?对此该公司回复称,应收账款主要来自内地特步主品牌代理商,应收账款增加是由于集团主动延长账期,以共度疫情难关所致;同时,代理商的运营和现金流较好,7月和8月的流水录得持平到单位数的增长,应收贸易款项变成坏账的机会不大。

截至2020年6月末,手握21.6亿元净现金的特步国际看似信心十足,但是多品牌带来的盈利空间到底有多大、新品牌能否不负众望,或还需时间发酵。

特步国际运营资金周转天数

数据来源:特步国际2020年中报

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国