中信证券低价入股 神秘90后“受益匪浅” 华通线缆闯关IPO:供应商、客户、代工方多方关联之谜待解!

作者:陈渝川@北京

编辑:翟睿@北京

1993年,电缆经销商张文勇看准了商机,联合十几个亲朋凑齐30万元,在唐山市路南区花园街建了一家电缆厂,准备从单纯的销售转型到生产。出于政策扶持的角度,张文勇还找到了路南区文教局,将这家名为唐山市华通电线电缆厂以“路南区胜利路小学”名义出资的方式挂靠成为了一家校办企业。

正如张文勇所愿,从20世纪90年代后期开始,唐山地区钢铁产业进入了一个快速发展时期,这也为张文勇和他的这家“校办企业”的发展带来的契机,并很快赚到了第一桶金。

27年后,正是脱胎于当年这家校办企业的河北华通线缆集团股份有限公司(下称“华通线缆”),早已经不再是昔日需要依靠挂靠他方的“吴下阿蒙”,扬言要做“行业领跑者”并打造“百年企业”的它,也来到了又一个关乎其发展的关键路口——2020年9月11日,证监会第十八届发审委第134次会议即将召开,而作为当日唯一一家受审的企业,筹谋多时的华通线缆IPO的命运也即将揭晓。

与日前上会受审的多家拟IPO企业在近年来业绩均出现持续下滑的情况不同,最近一年中,华通线缆的业绩可谓爆发式增长,不仅营收从2018年的26亿跃升至近30亿,归母净利润也从8894万元爆增至1.23亿元。

虽然财务数据看似优异,但华通线缆此次IPO之行也并非没有瑕疵。

从事电线电缆的研发、生产与销售业务的华通线缆,不仅股权沿革和结构复杂,其在股东、供应商、客户乃至代工方之间还存在多起并未被招股书披露的“亲密”关系,而这些关系的背后,很难不让人揣测利益输送的可能。

还需要指出的是,作为中信证券旗下的全资直投公司,更是以明显低于市面公允价值的价格入股华通线缆,在其后的一系列资本运作中,一位神秘的90后自然人成为了最大受益者。

1)诸多关联之谜待解

在招股书(申报稿)中,华通线缆承认有多家自己的客户或供应商的实控人或总经理直接或间接地持有其股份,对此,华通线缆解释称,因与这些客户或供应商的交易金额较小,对其采购、销售、业绩不存在重大影响。

但华通线缆在招股书中没有披露的是,其第一大供应商——每年采购金额占比近50%的江铜华北(天津)铜业有限公司及关联方(下称“江铜华北”)——在IPO报告期内,亦有关键高管人员直接持股华通线缆。

据工商资料显示,江铜华北成立于2014年10月,江西铜业持有其51%的股份为其控股股东,另外49%的股权为天津市华北电缆厂有限公司持有(下称“华北电缆”),而华北电缆则是天津华北集团旗下子公司。

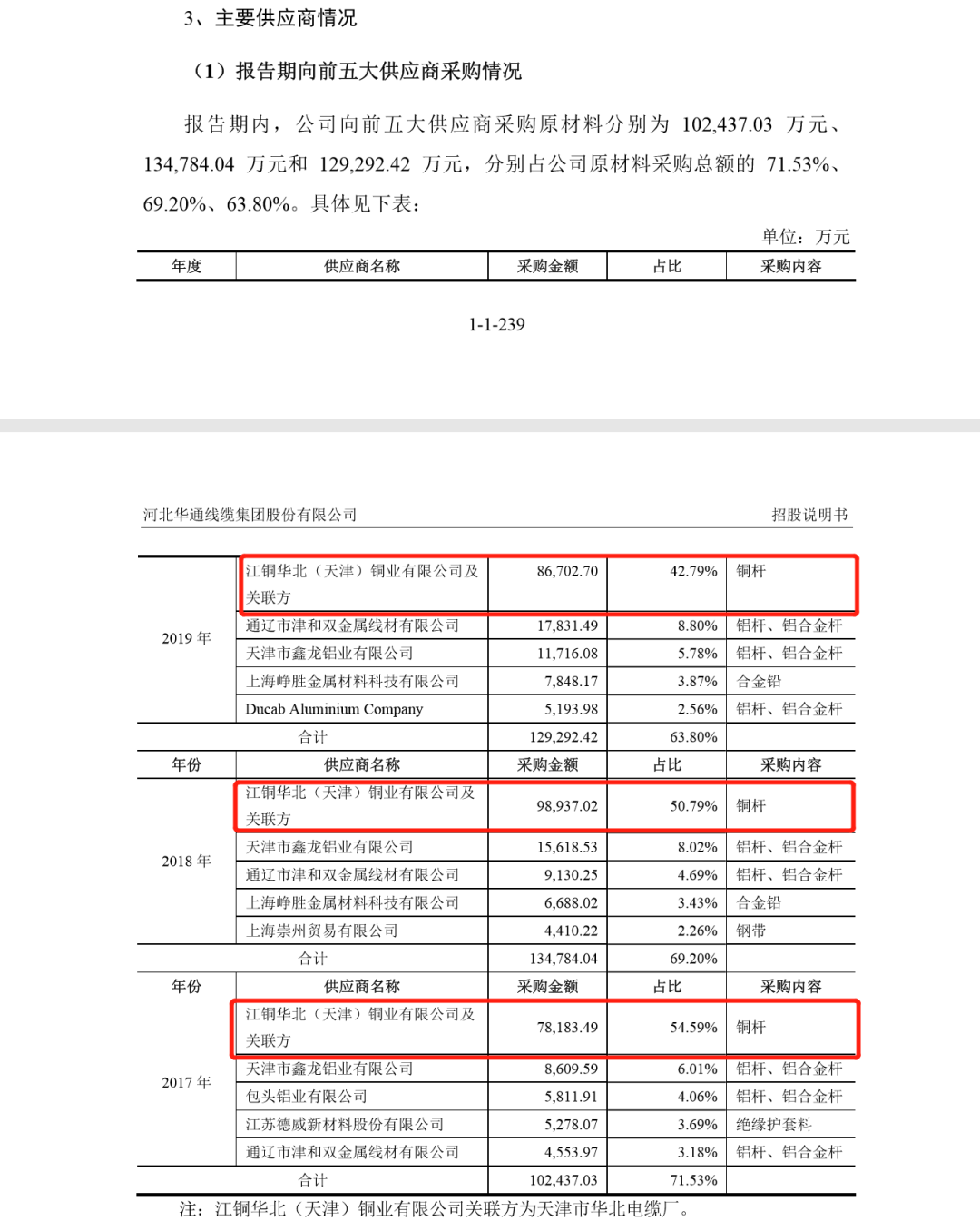

2017年至2019年期间,江铜华北皆为华通线缆第一大供应商,采购金额分别为7.818亿、9.89亿和8.67亿,占当期华通线缆采购总额的54.59%、50.79%和42.79%,二者之间可谓依赖紧密。

华通线缆的原材料主要包括铜导体、铝导体、绝缘护套料、合金铅、铠装材料、钢带等,而江铜华北主要为华通线缆提供铜杆,华通线缆表示,采购集中是因为可降低采购成本、保证采购质量。

然而,据叩叩财讯调查发现,华通线缆与江铜华北之间或并非单纯的供应商与客户的关系,对江铜华北有着重大决策权的关键人物,在此次华通线缆IPO的报告期内,也现身华通线缆的股东名单之中。

据江铜华北工商资料显示,在其董事会中,有一名为赵树国的董事。据天津华北集团官网一篇文章报道称,赵树国还担任着江铜华北总经理一职。

除了江铜华北总经理外,赵树国还有另一个身份,其也曾是唐山市汇润股权投资基金管理部(以下简称“唐山汇润”)的重要股东之一。

成立于2015年2月11日的唐山汇润,显然是为入股华通线缆而专门成立的持股平台。

2015年2月12日,也就是唐山汇润成立第二日,其就以2.86元/出资额的价格认缴华通线缆新增资本2309.61万元,以6605万元的对价获得了斯时华通线缆9.51%的股权。

赵树国曾直接持有唐山汇润的100万元出资金额,2018年5月之后,赵树国将其在唐山汇润中的持股额度悄然转让给了另一位名为张济春的自然人。

张济春与赵树国之间到底是何关系?其间是否存在代持关系?外界还无从得知,公开资料显示,张济春现年57岁,也是唐山汇润的股东中唯一一个来自于江铜华北所在地——天津的自然人。

“即使赵树国如今真的已经转让了其间接在华通线缆中的股份,但2018年5月之前,华通线缆与江铜华北之间还是构成了较为‘亲密’而敏感的关联关系,尤其华通线缆对江铜华北的采购占比还达到甚至超过50%,出于目前IPO披露的审慎性原则,华通线缆至少应该将2018年之前与江铜华北之间的交易作为类关联交易予以披露。”北京一家大型投行的资深保荐代表人表示,江铜华北关键高管对华通线缆的持股,很难不让市场有“利益输送”的揣测,而华通线缆在招股书中对这类关系的刻意隐瞒,则会更加大这种可能性的存在。

除了与第一大供应商之间存在隐秘的亲密关系之外,华通线缆与其重要大客户间也有类似的关联存在。

爱德(唐山)科技有限公司(下称“爱德科技”)在2019年以3338.91万的销售额成为了华通线缆内销收入第五大客户。

成立于2017年8月的爱德科技,其实控人为自然人杨硕,持有爱德科技90%的股权。

而杨硕的名字也同样曾在唐山汇润的股东名单中出现,其同样与赵树国一样,在2018年5月才将持有唐山汇润的股权转让。

与华通线缆有着千丝万缕关联关系的还不仅仅只有重要供应商和大客户,其最大的外协加工厂商,也与华通线缆的实控人瓜葛勾连。

据华通线缆称,因在IPO报告期内公司电线电缆业务规模快速增长,为了缓解部分工序产能紧张问题,公司将电线电缆部分产品或部分工序交由外部厂商外协加工。

在这些外协工厂中,华通线缆仅承认一家名为理研华通的企业为其联营公司,并表示其他的外协工厂均与其不存在关联关系。

天津小猫天缆集团有限公司(下称“小猫天缆”)为华通线缆在2018年、2019年中最大的外协工厂,小猫天缆为华通线缆主要代工潜油泵电缆绝缘、压铅等业务,两年家加工费用共计近千万元。

在小猫天缆中,自然人王利年直接持有96.4286%的股权,此外,王利年还通过天津天缆集团有限公司(下称“天津天缆”)间接持有剩余的3.5714%股权。

王利年和华通线缆之间又有什么关联呢?

在另一家名为天津市天缆小猫电缆有限公司(下称“天缆小猫”)的公司中,实控人为王利年控制的天津天缆,而华通线缆包括其实控人张文勇、子公司监事张国臣在内的多位高管都曾出任天缆小猫的董事。

更有意思的是,在2017年和2018年间,还有一家同样以“小猫”命名的企业,分别以5735万、4431万的销售额爬上了华通线缆内销业务的前五大客户名单中,并分列当年内销第二和第三大客户。这家全名为天津市天通小猫电力电缆销售有限公司的企业,其与天缆小猫、小猫天缆乃至张文勇和华通线缆之间是否存在其他关联,这恐怕也仅有华通线缆和其实控人才能真正知晓。

2)中信证券直投公司的低价入股和神秘的90后

除了诸多若有若无的“关联”关系的瑕疵,中信证券有关直投公司以大幅低于公允价格的估值入股则是华通线缆此次IPO又一备受质疑之处。

2015年4月22日,华通线缆计划将注册资本从24293.18万元增至28580.21万元,新增注册资本4287.03万元则由中信证券全资子公司金石投资全资持有的青岛金石灏汭投资有限公司(下称“青岛金石”)以1.78元/注册资本认购。

完成上述认购后,青岛金石则持有了华通线缆斯时15%的股权,位列其第三大股东。

值得注意的是,在青岛金石认购相关股权的两个月前,2015年2月,华通线缆才刚刚引入过一轮新的投资者,包括其原股东胡德勇以及新增外部投资者李志虎等人,其认购新增资本的价格便已经均为2.86元/注册资本。

同样,在青岛金石增资的6天后,2015年4月28日,新增股东宋宝明以2500万元的代价认购了华通线缆875万的新增注册资本,其认购的价格同样为2.86元/注册资本。

那么几乎同期内,一前一后的其他增资方认购价格均为2.86元/注册资本,而青岛金石的认购价却仅为1.78元/股,这其中显然存在明显的差异。

如果以青岛金石增资前后短期内其他股东认购价格2.86元/注册资本为华通线缆的公允价格,那么青岛金石的入股价则几乎比公允价格低了40%。

“青岛金石是中信证券股份有限公司旗下的金石投资有限公司的下属机构,具有较高的市场知名度和较丰富的一级市场投资业绩,且通过向发行人派驻具有丰富投资和管理经验的董事、监事为发行人提供治理决策专业意见和建议,对发行人的股东结构改善,公司治理提升起到积极的作用。”对于青岛金石以大幅低于市场公允价格入股,华通线缆如此解释道。

“这种情况在IPO企业中比较少见,就因为机构知名度高就可以不按公允价格入股?如果真的如其认为新的股东方及其派驻的人员能为企业发展带来积极的一面,那么折价的这部分是否应该按照股份支付处理?实际上,企业在引入增资扩股之时,新入股东能否给企业带来战略或治理上的协同,本身就是引入新增股东的基本要求之一。”一位从业多年的北京上市公司资深董秘认为。

实际上,在2015年至2016年间,既增资华通线缆同期,青岛金石作为中信证券的直投公司曾入股过多家拟IPO企业,如舒华体育、铂力特、东方嘉盛、灵思云途等等,然而除了华通线缆外,其余几乎皆未出现大幅折价而低于公允价格入股的情况。

更有意思的是,正因此次青岛金石的低价入股,其后更有神秘自然人也享受到了该次资本运作所“遗留”下来的“利益输送”。

2018年12月,就是华通线缆即将递交IPO申请的半年前,青岛金石突然向自然人刘宽清、林超分别各转让1200万股华通线缆的股份,转让完成后,青岛金石还持有华通线缆1887.03万股,以4.38%的持股比例位列华通线缆第四大股东之位。

需要重点指出的是,青岛金石向两位自然人转让的价格则仅为2.5234元/股。

可以类比的是,在2018年8月,一家名为广州隆玺的投资机构刚刚认购了华通线缆285.7142万股,其认购价格则为3.50元/股。

也就是说,刘宽清、林超二位自然人此次从青岛金石手中获得的相关股权价格,不仅远低于此时的公允价格,甚至比三年多前的市场公允价2.86元/股还要低。

对于此次的股权低价转让,华通线缆解释称是源于青岛金石部分行使股东回售权,按照此前的回购协议约定,以成本乘以10%的年化收益率(复利)计算得出。

的确,当初青岛金石的入股价本就低于市价,如三年后算上年化收益率,回购价格自然就低。

但是,为何行使低价回购的并不是2015年青岛金石入股时的股东方们,而是神秘的自然人刘宽清和林超?

尤其是自然人林超,其在2018年6月才通过增资扩股以3.5元/股的价格认购600万股华通线缆才刚成为新任股东,不到半年时间,林超便以现有老股东的身份从青岛金石手中以远低于市场公允估值的价格获得了另外1200万股华通线缆相关股份。这也就意味着林超在华通线缆即将申报IPO前的12个月内,以5128.08万元获得了华通线缆1800万股,平均每股价格为2.848元,这一价格同样不及三年前的2015年的公允入股价2.86元/股。

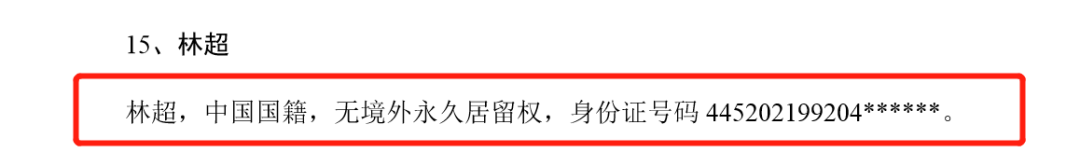

在华通线缆的招股书中,对于林超的身份并未做过多描述,仅表示其为中国国籍,无境外永久居留权,而从公布的身份证信息显示,林超为一名不折不扣的90后,也是华通线缆众多自然人股东中年龄最小者,出生于1992年4月的林超,在2018年,动辄花费超5000万元入股华通线缆之时,其才刚满26岁。

如果华通线缆此次IPO闯关成功并顺利上市,以其发行不超过7600万股和募集40337万元的融资计划计算,华通线缆此次IPO发行价格约在5.3元/股左右,即使仅按此价格测算,忽略其上市后在二级市场的获得的大幅溢价,林超在华通线缆中的持股市值便已将近亿元。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国