国产半导体清洗设备龙头盛美股份,科创板上市临门一脚时,控股股东财务真实性被沽空机构质疑 | 科创板风云

来源:市值风云

作者" 木盒

流程编辑 |小白

“

大机会依然在国产替代。还需继续高研发投入,逐步实现半导体生产设备国产化。

”

中国是半导体最大的消费国,占全球芯片需求的45%,智能手机、人工智能、物联网、云计算、大数据各个领域都对芯片有根本性的依赖。

然而,中国90%以上的芯片需求依赖进口。

目前芯片是中国举国之力发展的行业,但最核心是要有独立自主生产能力的“中国芯“,这个取决于半导体生产设备的国产化。

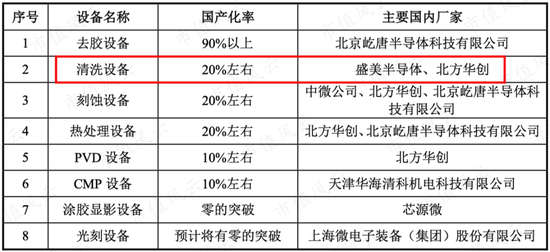

根据中国电子专用设备工业协会的统计数据,2018年国产半导体专用设备销售额为109亿,国产化约为13%,芯片制造设备领域(占半导体83.90%)国产率更低,特别在涂胶显影和光刻领域。

(晶圆生产设备国产化情况)

清洗设备国产化率在20%左右,这其中就有今天要分析的公司——盛美股份,即将在科创板上市。

2020年9月30日,盛美股份过会。然而不久,沽空机构J Capital Research(以下简称“JCP”)就发布了关于控股股东AMCR的沽空报告,对ACMR的业务、财务真实性进行了质疑。

JCP这家沽空机构,曾做空过百济神州、优信二手车等上市公司。

那么,盛美股份的情况如何?JCP的质疑是否有道理?

我们就来一起看看。

一、首例美股分拆科创板IPO

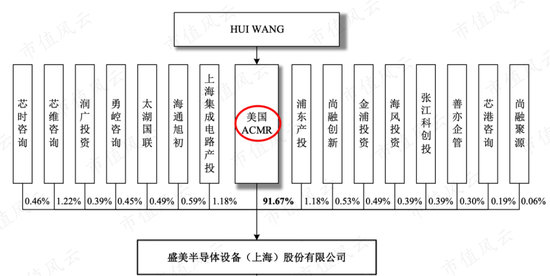

盛美股份的控股股东为美国ACMR,目前持有盛美股份91.67%的股权,实际控制人为HUI WANG(王晖),美国国籍,同时担任盛美股份董事长,以及美国ACMR的董事长和CEO。

(盛美股份的股权结构)

盛美股份的股东中有众多的国资和产业大基金,比如太湖国联(无锡国资)、上海集成电路产投、浦东产投、张江科创投等。

美国ACMR早在2017年11月就登陆美国纳斯达克股票市场,但只是一家控股型公司,本身不从事任何业务,除持有盛美股份的股权之外,还持有ACM Research (Cayman)100%的股权。

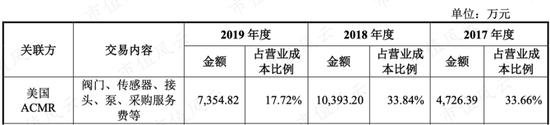

盛美股份解释,由于控股股东ACMR注册在美国,采购美国、日本供应商的产品较为便利,而且有一定的价格优势,因此也通过ACMR采购一些原材料,2017年-2019年盛美股份向关联方AMCR采购的金额分别占到营业成本的33.66%、33.84%、17.72%。

(2017年-2019年盛美股份向关联方美国AMCR关联采购情况)

2017年-2019年最终供应商中,第一大供应商NINEBELL是家韩国公司,为盛美股份关键零部件机器人手臂的主要供应商,美国ACMR持有20%的股权且实际控制人HUI WANG为董事,2017年-2019年采购占比为14.08%、11.95%、13.21%。

(2017年-2019年前五名最终供应商)

2017年和2018年也通过美国ACMR销售半导体清洗设备,最终客户是国内的武汉新芯集成电路制造有限公司以及长江存储。

(2017年-2019年盛美股份向关联方美国AMCR关联销售情况)

控股股东ACMR既是供应商又是客户,这给公司带来较为复杂的大量关联交易,也为沽空机构质疑ACMR埋下了隐患。

(盛美股份的关联交易汇总)

除财务上的关联交易之外,盛美股份2007年1月也和控股股东美国ACMR签署了《技术许可协议》,享有美国ACMR所有或控制的任何知识产权,协议有效期为20年,期限届满时自动展期并持续有效。

盛美股份为美国ACMR分拆主要资产及全部业务的实体,这次申请科创板上市,属于首例美股分拆科创板IPO。

二、国内半导体清洗设备的龙头

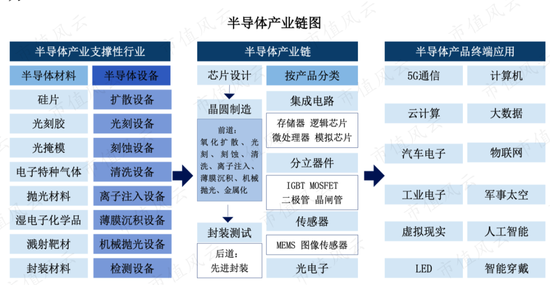

盛美股份所属的行业为半导体产业链上游的专用设备行业,而半导体产业链分为前道工艺(晶圆制造)和后道工艺(封装测试),其中前道晶圆制造设备市场占比80%左右,后道占比20%。

前道晶圆生产过程的七大工序(氧化/扩散-光刻-刻蚀-离子注入-薄膜沉积-抛光-金属化)中,需要许多不同种类的专用设备,其中红色方框为盛美股份可生产的设备。

(前道晶圆生产流程所需设备)

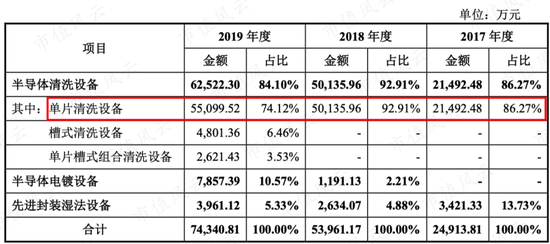

不过盛美股份有收入的设备为清洗、电镀和湿法封装设备:

(红色方框标注为后道封装过程盛美股份可生产的设备)

但收入占比最高的还是半导体清洗设备,而且以单片清洗设备为主,2017年-2019年占营业收入比例分别为86.27%、92.91%和74.21%。

2017年-2019年盛美股份营业收入分别为2.49亿、5.39亿和7.43亿,呈稳定增长态势。

芯片制造设备一向以“贵”著称,以极紫外(EUV)光刻机为例,一台售价就高达1.2亿美元左右,相当于盛美股份2019年营业收入规模了。

盛美股份一台设备也要上千万。经测算公司披露的数据:半导体清洗设备2017年-2019年平均单价为1995万、2386万、2404万。2019年半导体电镀设备平均单价为1964万/台,先进封装湿法设备便宜很多,均价仅需566万/台。

2017年-2019年整个公司的设备销售量合计为18台、28台、37台,产品销量和销售额都是增长的。2020年上半年盛美股份虽然受疫情影响,但营业收入预计也是增长8.98%-27.15%的。

其实这两年全球半导体设备的市场是萎缩的。

那为什么盛美股份营业收入还能保持快速增长?

原因是中国半导体设备在强劲增长,盛美股份中国大陆销售收入占比超过93%以上。

(中国半导体产业在加速发展)

作为半导体设备商,盛美股份的收入与国内下游晶圆制造、封测企业的资本性支出紧密挂钩。根据国际半导体协会的数据统计,2017年-2020年全球将有62座新晶圆厂投产,其中将有26座在中国大陆,占比高达42%。

我们可以看到盛美股份在A股可比上市公司的营收也都是增长的。

盛美股份和这些竞争对手的区别在于:

国产清洗设备商最主要的两家公司为盛美股份和北方华创,2019年全球市场份额为3%和1%。

三、定制化产品,客户有中芯国际

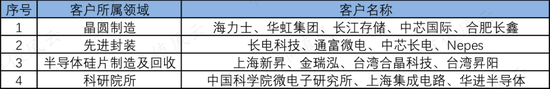

盛美股份的客户是下游晶圆制造和封装制造商。

由于晶圆制造环节占了制造设备市场80%的需求,因此盛美股份的客户也是以长江存储、华虹集团、海力士、中芯国际晶圆制造厂商为主。

(2018年和2019年盛美股份前五大最终客户)

不过2017年-2019年盛美股份前五大客户收入分别为94.99%、92.49%、87.33%,集中度相当高。

这意味盛美股份对下游的议价能力是比较低的,在正式收到采购订单之前,客户可以随时改变无约束的采购承诺。

正式收到采购订单后,会有一些预收账款,但占当期营业收入并不高。

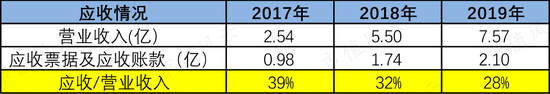

而应收账款的比例不低,2017年-2019年应收款项(应收票据+应收账款)占当期收入分别为39%、32%和28%。

从应收账款账龄来看,1-2年的有所增加,2017年-2019年1年内应收账款占比为96.58%、87.57%和79.33%,有所降低,说明应收账款风险在增加。

(应收账款账龄结构)

而且,与可比上市公司相比,盛美股份应收账款计提的比例是最宽松的。

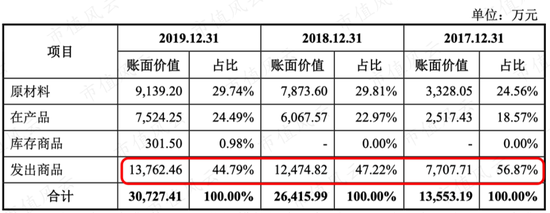

此外,盛美股份的设备都是根据客户差异化需求来设计和生产的,采购过来设备组装需要半个月,而且有些设备需要客户经过试运行之后,才能验收确认收货。

(需要试运行的客户和对应产品及金额)

与此相对应,存货是盛美股份最重要和最关键的资产,其中发出商品占了一半,这是需客户调试验收后才能确认收入的设备。

2017年-2019年盛美股份存货账面金额为1.35亿、2.64亿和3.07亿,为当期营业成本的97%、86%和74%,相当于1年多才周转一次,即交货周期在9个月到1年左右。

其实半导体设备商的客户验证是很难的,而且周期长,一开始还要先提供产品测试,验证通过才能打入客户的供应链,不过一般合作了就很难有其他竞争对手再切入市场。

因为设备是定制化,需要芯片制造行业和上游设备商共同推进研发,比如浸入式光刻机就是台积电和ASML共同推进的结果。

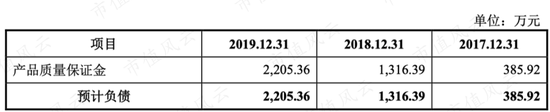

客户验收之后,假如设备出现问题,盛美股份还要出现进行维修,卖出的设备越多预计的维修费就越多,2017年-2019年预期负债分别为385万、1316万、2205万。

四、研发投入比例高

半导体行业著名的摩尔定律,一直催赶着业内企业不断推陈出新:

作为芯片行业的制造商,盛美股份亦不例外,2017年-2019年研发投入为5217万、7941万和9926万,为当期营业收入的20.57%、14.43%、13.12%,比例相对较高。

研发费用占比最高的为职工薪酬,其次为物料消耗,为何物料消耗这么高?做空报告中对此做了质疑,怀疑是原材料采购的成本。

截至2019年底,盛美股份拥有专利232项,其中发明专利227项,技术人员有150名,为总人数的41.9%,占比最高。

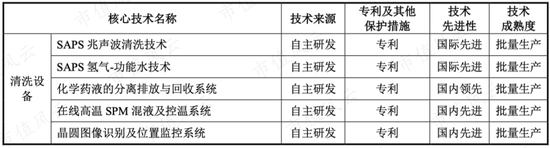

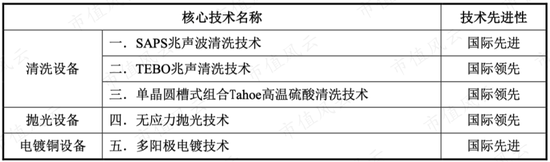

盛美股份主要依赖自主研发,核心科技来源均为自主研发。

(部分核心技术列举)

经盛美股份介绍,一些核心技术甚至能达到国际先进/领先水平。

例如,清洗晶圆过程中,要达到晶圆每一点都能接受到兆声波均匀相同的能量,保证晶圆不翘曲,盛美股份研发了SAPS兆声波清洗技术。

另外,清洗过程中,即使很小的气泡爆破,都会对晶圆微结构产生破坏,而盛美股份的TEBO兆声波清洗技术能控制气泡不会内爆。

所谓的兆声波清洗,就是利用兆声波高频振动抖掉细小微粒,可以去掉去掉晶片表面上小于0.2μm(微米)的粒子,起到超声波起不到的作用——要知道,0.2um大概是最小细菌的直径了。

不过兆声波发生器这个关键零部件,盛美股份还是依赖唯一的供应商Product Systems。

五、净利率利率逐渐提高,盈利摆脱扣非亏损情况

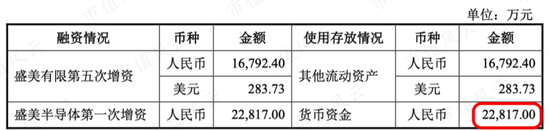

2019年盛美股份融资了两次,合计4亿元左右,融资后资金实力大大增加:

不过4.4亿现金中2.28亿股权融资款是受限状态:假如这次科创板上市成功就能解除受限,但假如上市不成功则需要回购。

(2019年盛美股份两次融资情况)

2019年盛美股份有息负债只有0.97亿短期借款,目前货币现金远远可以覆盖。

排名第二、第三的资产为存货和应收款项,上文已经有分析,不再重述。

整体上盛美股份资产状况良好,并无太大财务风险,这里重点来看看盈利情况。

2017年-2019年盛美股份归母净利润为0.11亿、0.93亿、1.35亿,不过和扣非净利润都有一些差距,其中2017年扣非净利润居然为负,这是为什么呢?

(归母净利润和扣非净利润有差距)

原因是盛美股份有产业政策的支持,2017年-2019年其他收益(政府补助)为1590万、2082万和2666万,也就是说2017年净利润扣除政府补贴就是负的。

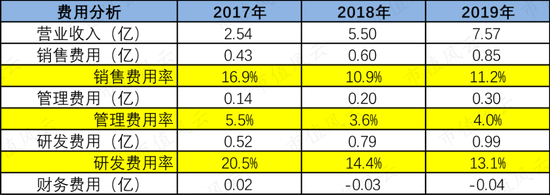

2017年-2019年盛美股份毛利率一直保持在45%左右,相对较高,这也是沽空机构质疑的地方,后面再详细说明。

2018年后净利率提升很快,那是那些费用降了?

2018年所有费用比例都在下降,幅度较大的是销售费用率和研发费用率。

盛美股份销售费用支出较大的是销售佣金、职工薪酬和售后服务费(由预计负债转入),为何销售佣金比职工薪酬还多呢?

(销售费用明细)

因为盛美股份主要通过代理商开拓市场,2017年-2019年通过代理商实现的销售收入占总收入比例为94.99%、91.53%、91.18%,需要支付给代理商的佣金率一般在2.5%-5%之间。

(盛美股份需支付给代理商的佣金费率)

经测算,2017年-2019年实际销售佣金率为4.9%、3.5%、3.6%,这是盛美股份销售费用比同行业可比公司高的原因。

盛美股份一开始营收规模较小,前期开展业务需要通过经销商,不过随着业务规模的不断扩大,也开始着手扩大自身的销售团队。

风云君认为直销模式会更利于盛美股份与下游客户的及时沟通和协作进步,未来预计其直销收入占比将会有所提高。

六、沽空机构对控股股东AMCR的质疑

2020年10月8日,沽空机构JCP对盛美股份控股股东美国ACMR发布了沽空报告。

沽空报告认为美国ACMR虚增了收入和利润,进而虚增了资产,这些问题包括虚高的现金、虚高的库存、神秘的负债、低估的保修成本、高估的研发费用,风云君梳理了沽空机构JCP报告的质疑点。

1、定性分析

JCP的沽空报告定性分析是对人的分析,包括:

此外,JCP认为,盛美股份和ACMR的控股股东和实际控制人HUI WANG在9月4日,披露了预计出售12%美国ACMR的股份,并不是一个看好公司未来的表现。

2、毛利率相对同行较高

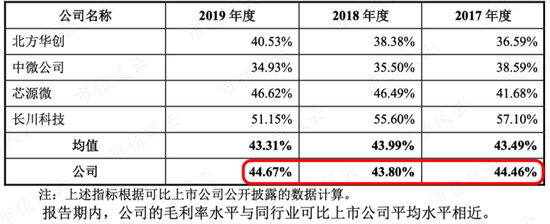

盛美股份在招股说明书中,毛利率对比选择了北方华创、芯源微、长川科技这三家公司,得出的结论是毛利率和可比公司平均水平相近。

(盛美股份招股说明书)

然而,这几家公司的主业都不是半导体清洗设备。

控股股东ACMR和盛美股份的毛利率相差不大。

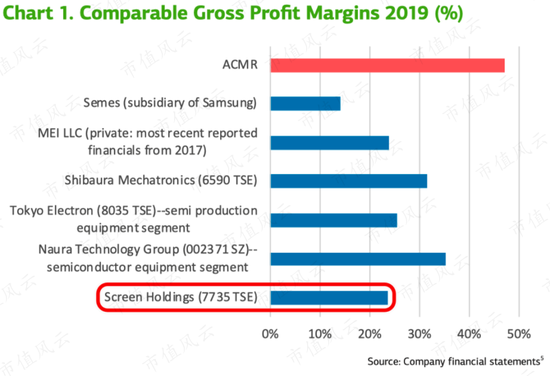

但和全球半导体清洗设备商对比,ACMR毛利率是最高的,甚至比占据全球清洗设备40%市场份额的巨头Screen(DNS)毛利率的23.7%还高很多。

(JCP沽空报告)

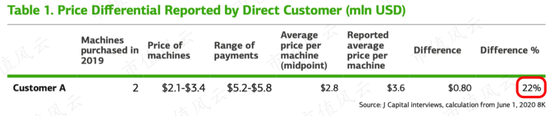

JCP认为,ACMR的设备售价高估了15%-22%,从而收入高估了15%-20%。

(JCP调研客户A的价格比AMCR报告的价格高了22%)

当然,JCP的分析也有两个小漏洞:

当然,这个需要ACMR做进一步解释。

3、其他相关问题

沽空报告指出资产虚增和成本虚减的问题:

4、风云观点

整体而言,风云君认为JCP的质疑有一定合理的地方,毕竟ACMR关联交易较多,且代理商链条复杂,毛利率相对较高。

当然,JCP也不一定对,前不久JCP曾因在沽空报告中存在虚假陈述、误导投资者而被告上法庭。

从做空结果来看,这次质疑对ACMR股价并无明显的影响。

但兼听则明,我们需要听一下各方的观点,以做自己的判断。

沽空报告发出当天ACMR就回应称:“该报告包含有关ACMR业务和运营的历史事实的许多错误陈述”。

ACMR的最终详细回应将在11月的2020年三季报中,那时才能解答一些疑问,看能否合理解释。

七、总结

作为芯片制造设备商,盛美股份有三个十分重要的特征:

设备商和下游芯片制造企业紧密结合“站队”,甚至相互参股,共同研发推进新技术应用。

比如台积电参股ASML,和ASML共同推出浸入式光刻机,直接打败了日本佳能、尼康,重挫日本光刻行业。ASML也从以往18%市场份额一跃成为全球光刻机垄断的霸主。

因为新一代技术出来,有客户试用才能提供改进设备的反馈意见,而错过两代之后的那些设备商就很难有机会获取客户,导致芯片设备行业集中度越来越高,全球前五大半导体专用设备公司市场占用率高达71%。

盛美股份收入占比最高的半导体清洗设备行业亦不例外,目前基本由日本公司主导,仅DNS(迪恩士)一家就占据40%以上的市场份额,前三家(迪恩士、东京电子、拉姆研究)垄断90%的市场份额。

盛美股份作为行业内一家小公司,2019年市场规模占比仅3%,目前面临的机会在于半导体设备国产化。

盛美股份也通过差异化的竞争策略,高投入研发,甚至有些核心技术能达到国际领先水平,客户从最早的海力士,扩展到如今的长江存储、中芯国际等。

虽然目前已经是国产清洗设备行业的龙头企业,但与全球行业龙头相比仍有差距,还需继续投入研发推动半导体设备国产化。

至于沽空机构对控股股东ACMR的质疑,需要ACMR做进一步的透明、公开、详细地披露,比如各个设备的销售价格明细和客户付款情况等等,才能打消投资者的疑虑。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国