热点栏目

热点栏目来源:期货日报

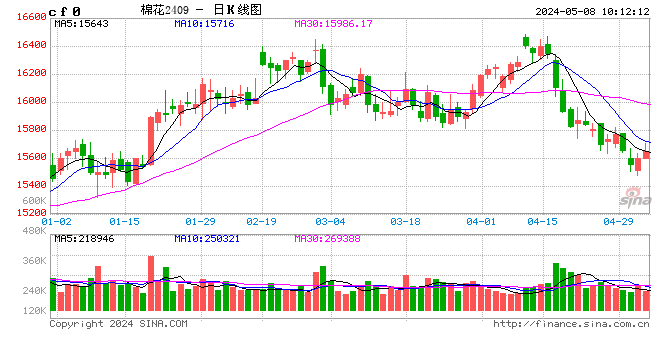

隔夜多份数据报告频传利好,美元美股齐涨,美债收益率走高,黄金、白银价格承压下行。USDA报告持续对全球棉花供需形势进行向好调整,并上调我国新年度棉花进口量和消费量,美棉大涨近4%。

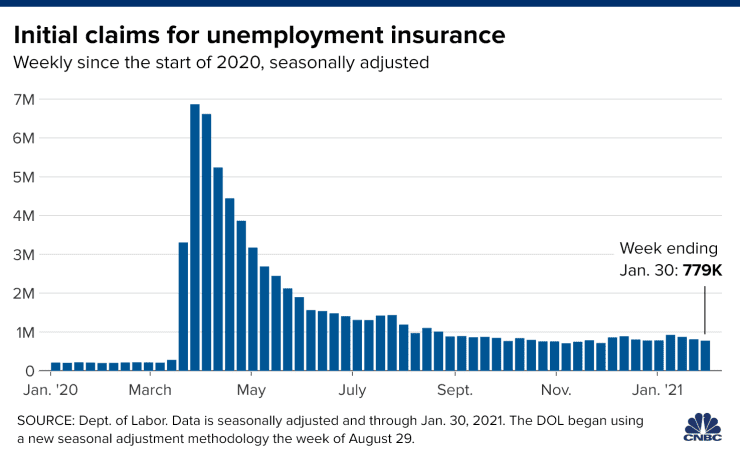

美初请就业数据传佳音,美元美股齐涨

昨晚,美国劳工部公布的数据显示,截至1月30日当周,美国初请失业金人数为77.9万人,低于道琼斯调查经济学家预计的83万人。

分析人士认为,美国上周首次申领失业救济金人数有所下降,表明随着当局开始放松与新冠疫情有关的对企业的限制措施,劳动力市场正在企稳。

截至今日凌晨收盘,美股三大指数集体收涨,道指涨1.08%,标普500指数涨1.09%,纳指涨1.23%,纳指和标普500指数均创收盘新高。不过,散户抱团股集体下跌,游戏驿站跌超42%,较上月底创下的纪录高位跌近九成。

黄金、白银“飞流直下”

受美元美股齐涨、美国国债收益率上扬、市场等待美国刺激政策措施最新进展等因素影响,贵金属市场承压下跌。截至今日凌晨收盘,黄金收跌2.26%,白银收跌1.8%。

分析人士认为,美元上涨和美债收益率走高是压制金价上涨的两个主要原因。市场静待美国非农数据的结果,预计金价将继续弱势振荡。

中信期货分析师杨力认为,白银逐渐向基本面价值回归。国内外白银期货走势分化,预示着我国白银充足产能与库存的压制力或将显现,白银“火树银花不夜天”的景象有望熄灭,而铂金、钯金等贵金属则更值得关注。

USDA报告利好,美棉大涨3.94%

今日凌晨,USDA最新数据报告出炉。数据显示,截至2021年01月28日当周,2020/2021年度美棉出口净销售6.93万吨,其中销售中国2.23万吨,美棉出口装船7.69万吨,其中中国装船2.47万吨。分析人士认为,USDA报告持续对全球棉花供需形势进行向好调整,并上调我国新年度棉花进口量和消费量,支撑国际棉价走高。

原油价格“加油”涨,油价创一年新高

美国能源信息署周度数据再现利好。数据显示,截至1月29日当周,美国原油库存量4.76亿桶,比前一周下降99万桶;美国汽油需求连续两周减少,但汽油需求比五年同期高10%以上。

受此消息影响,昨日国内期货市场能化板块大面积收涨,其中,PVC期货主力合约涨4.2%,苯乙烯期货主力合约涨3.2%,原油期货主力合约涨2.9%,甲醇期货主力合约涨2.7%。

东海研究所高级能化分析师李婉莹表示,除美国数据以外,原油市场目前还释放出其他较积极信号。据悉,在第14次欧佩克及其减产同盟国部长级会议中,欧佩克及其减产同盟国市场监测委员会没有提到改变石油政策,按计划要求大多数成员国在2月份保持产量稳定,而最大援用出口国沙特阿拉伯在2月和3月自愿每日减产100万桶。此外,近期尽管国外疫情仍旧处于蔓延状态,但市场对疫苗仍旧抱有较高期待。

值得注意的是,纽约原油和布伦特原油的跨月逆价差均处于一年多来最阔水平。也就是说,近月合约价格高于远月合约,分析人士认为,这是当前需求和预期供应将趋紧的一个信号。

“油价近期上涨,部分是由于美国财政刺激引发了新的需求乐观情绪。此外,欧佩克也一再承诺让油市重新供需平衡,欧佩克仍预计减产会令全年油市保持供应短缺。随着海外疫情的缓解,未来油价仍有上涨空间,纽约油价的目标价位是60美元/桶。”李婉莹说。

“燃料油跟随油价上行。尽管受到疫情影响,贸易商对后市保持谨慎,因此导致节前备货力度小于往年,但成本对现货价格形成一定支撑。”从基本面上看,她认为,国内低硫渣油与沥青料资源供应局部收紧,船燃成本有所上涨。

值得一提的是,PVC价格近期强势运行,自年初底部反弹,累计上涨幅度超10%。广州期货研究所能源化工组研究员李威铭表示,PVC上涨逻辑主要来自于海外装置检修预期与市场对内蒙电价政策的解读,但能够快速拉涨背后的核心动力还是来自PVC自身的供需结构。

黑色系强势反弹,铁矿石涨超5%

昨日,黑色系期货强势反弹,截至下午收盘,硅铁涨停,铁矿石涨5.3%,锰硅涨3.7%,焦煤涨逾3%。

据了解,内蒙古调整部分行业电价政策,将严格按照国家规定对铁合金等8个行业实行差别电价政策,2022、2023年差别电价的加价标准,在现行水平的基础上分别提高30%、50%。自2021年二季度起,自治区工信部门会同有关部门按照国家和自治区产业政策等规定,甄别当年度列入自治区落后产能的淘汰、限制类企业名单。

“铁合金品种昨日反弹来自内蒙实行差别电价下的成本抬升逻辑。”招商期货黑色研究团队认为,该政策目前可解读为绝对价格影响确定,但争议点在于类别划分,虽然现有政策为国家层面的产业结构调整目录中将2×25000千伏安以下炉型列为限制类,6300千伏安以下列为淘汰类,但内蒙古自治区层面有所加码,在“十四五”能耗双控意见函中提出25000千伏安及以下炉型原则上于2021年底退出。

“在当前‘能耗双控’市场背景,对铁合金的影响将体现在电力成本及供需两条路径,随着高耗能优惠取消与差别电价下成本抬升的基本落定,后续关注供需两端政策细则及执行情况。” 招商期货黑色研究团队认为,基于高耗能针对性及供给占比过半的蒙宁两地“十三五”超标严重,市场对供给压缩预期较强。

招商期货钢矿研究员邓文哲则表示,近期铁矿石现实供需变化不大,但市场预期出现摆动剧烈的情况。“本周钢材库存累积速度继续超季节性,周初市场在原料端提前交易节后悲观预期,成材在粗钢减量预期下回调幅度较小,但原料端风险已经有较为充分释放,现货情绪有所好转情况下,盘面出现较大反弹修复部分基差,实际情况需等待节后验证。”

展望后市,邓文哲认为,铁矿石的主要风险点在于钢铁减量政策。“控制碳排放量作为‘十四五’政策主线之一以及工信部点名钢铁行业,我们并不怀疑政策的执行力,但执行时间点对铁矿近端的需求影响将有较大不确定性,若落地时间点处于I2105合约以后,则近期价格仍将维持偏强走势。”

钢材市场方面,截至2月3日,全国钢材日成交量1.83万吨,连续9天低于10万吨/天,连续5天低于5万吨/天;5日平均值3.07万吨,较去年农历同期下降43%,甚至低于去年除夕前水平。从1月4日的22.74万吨到2月3日的1.83万吨,降幅92%,现货贸易几乎“归零”。

中钢期货赵毅分析认为,钢材现货成交大幅下滑主要源于两个方面:一是价格引起。去年四季度黑色产业链出现一波较大涨幅,今年以来虽然有所回落但仍处于高位,面对4000元/吨以上的螺纹钢价格,贸易商囤货意愿低于往年。二是疫情所致。入冬以来,国内部分地区疫情反复,防控压力增大,人员和货物流动受到影响,其中河北省疫情对钢铁行业的扰动尤其明显。2021年1月,河北省钢铁行业PMI为46.9%,环比下降5个百分点;新订单指数为47.5%,环比下降9.6个百分点。河北省疫情导致当地道路受阻,运输不畅,个别钢厂因原材料不足而被迫停产。随着春节假期到来,钢材现货市场交投氛围将进一步趋弱。

据了解,截至2月4日,螺纹钢表观需求量为144.14万吨/周,连续四周下降,较年初腰斩;总库存为1069.52万吨,连续六周上升,且增速逐周递增。今年螺纹钢累库起始点晚于往年,但得益于春节靠后,过完农历元月十五已是2月底,总累库时间得到保证。

“按往年特征,库存高点多出现在农历春节后第二周至第三周,即今年库存峰值或在3月中上旬到来;而且春节前后半个月更是累库高峰期,若按最近两周的库存增量均值150万吨/周计算,以此速度累库至3月上旬,螺纹钢总库存至少在1700万吨左右,略高于2017—2019年的1200万—1400万吨水平。经历了去年天量库存的压力测试,库存绝对值已不是影响钢价的核心因素,然而淡季情况下,面对库存不断递增,钢材价格整体承压。”赵毅说。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国