原标题:全球流动性在收紧吗?

来源:明晰笔谈文丨明明债券研究团队

核心观点

2月4日国内A股三大股指全数收跌,10年期国债收益率上行,遭遇股债双杀。在流动性谨慎预期下,近期国内债市连续调整。对于海外市场而言,当前美债收益率上行和美元的反弹走强一定程度上也是受到美联储流动性收紧预期的影响。全球流动性在收紧吗?在强美元+美债收益率走高的背景下,又有哪些风险值得我们关注?本文将为大家提供分析与解答。

流动性收紧下的资产价格:上证综指再度收跌,十年期国债收益率震荡上行,昨日国内证券市场迎来股债双杀。近期受到央行流动性操作谨慎预期的影响,国内债券市场迎来了连续调整。而从全球视角来看,在经历了去年疫情期间美联储大规模放水以后,年初以来美债收益率上行,美元指数反弹,一定程度上也是受到了美联储货币政策宽松收紧预期的影响。

如何看待当前的美元与美债走势:对于近期强美元+美债收益率走高的资产走势组合,我们认为第一个重要的原因还是在于民主党拿下“总统+国会”之后,市场对于蓝色浪潮带来美国财政发力的预期有所增强,这可能将从债务供给和风险情绪两条路径产生作用,推升美债收益率,同时带动美元反弹。而对于美元和美债近期走势的另一个重要原因,我们认为便在于全球货币政策流动性的收紧。在各国疫苗陆续开始接种,全球经济延续缓慢修复的背景下,市场对于美联储QE规模调整的担忧仍旧难以消除。

强美元+美债收益率走高的影响:对于当前强美元+美债收益率走高的影响,我们认为或应防范新兴市场国家资产价格波动可能带来的风险。美债收益率的走高可能带来新兴国家股票市场估值调整的压力,与此同时美元走强或将引发新兴市场国家汇率贬值,影响风险资产表现。而在这种环境下,新兴市场风险资产估值压力增大,信用资产违约风险升高,无风险资产可能会因此受益。

债市策略:我们认为在当前全球流动性收紧的预期之下,美元走强叠加美债收益率走升,新兴市场国家资产价格波动的风险或值得我们留意。从历史经验来看,强美元+美债收益率上行可能会带来新兴市场国家风险资产估值压力的增大,信用资产在流动性收紧之下违约风险也会有所提升;从大类资产的角度,无风险资产或将在当前环境下受益。

正文

流动性收紧下的资产价格

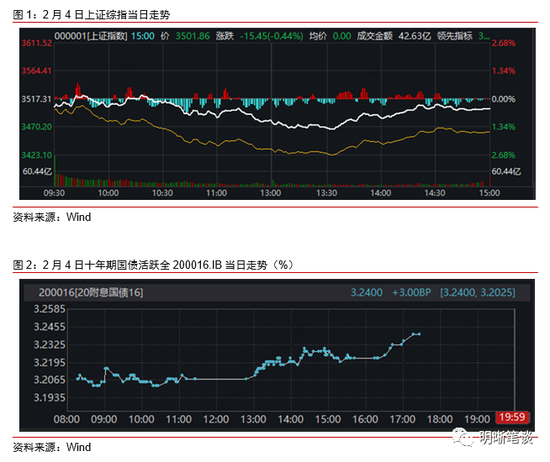

上证综指再度收跌,十年期国债收益率震荡上行,昨日国内证券市场迎来股债双杀。从2月4日国内股票市场和债券市场的走势表现来看,股票方面,上证综指小幅低开,上午震荡走低表现偏弱,午后有所回升但全日仍旧收跌。截至收盘A股三大指数全数收跌,上证综指收跌0.44%报3501.82点,深成指收跌0.84%报15105.94点,创业板指收跌0.72%报3200.55点。债券方面,10年期国债收益率上午窄幅震荡,午后震荡上行,收益率全日上行约3BP至3.24%。

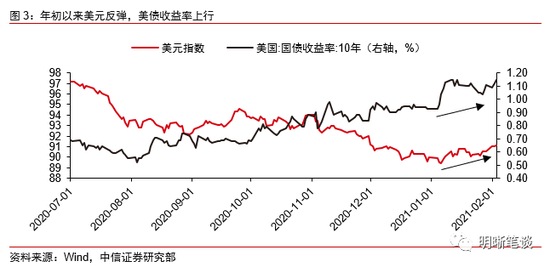

近期受到央行流动性操作谨慎预期的影响,国内债券市场迎来了连续调整。而从全球视角来看,在经历了去年疫情期间美联储大规模放水以后,年初以来美债收益率上行,美元指数反弹,一定程度上也是受到了美联储货币政策宽松收紧预期的影响。对于国内债市而言,近期央行接连通过公开市场操作实现资金的净回笼,这也引发了市场对于央行流动性操作趋于谨慎的预期,国内债券市场迎来了连续调整。而从全球的视角而言,在经历了去年疫情期间美联储大规模放水以后,去年12月份美联储议息会议关于QE规模缩减情况的讨论,同样也是年初以来美债收益率上行和美元指数反弹的重要影响因素。截至2月3日,10年期美债收益率相较去年年末上行约22BPS至1.15%,美元指数上涨约1.3%至91.1129。

去年下半年我们指出今年受到美国经济企稳复苏预期以及美联储货币政策边际收敛的可能下,美元或将迎来企稳反弹。而在上月我们又指出财政加码或将带动美国经济复苏加快的预期,美元的反弹区间或位于90-92之间。去年下半年我们在多篇报告如《债市启明系列20201209—近期海外市场关注的三个重点》、《债市启明系列20201221—跌破90以后,美元指数怎么走?》以及《利率债专题—人民币汇率与结构性改革》(20201210)当中,均指出今年受到美国经济企稳复苏预期以及美联储货币政策边际收敛的可能下,美元或将迎来企稳反弹。而上月我们在报告《债市启明系列20210111—关键的十字路口:美元和中美利差会怎么走?》当中指出美国政府财政加码带动的基本面乐观预期可能带来美元指数的短期反弹,反弹区间或位于90-92之间。

如何看待当前的美元与美债走势

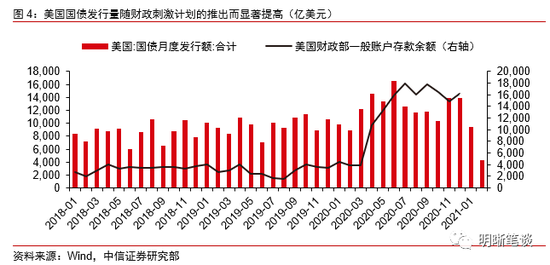

对于近期强美元+美债收益率走高的资产走势组合,我们认为第一个重要的原因还是在于民主党拿下“总统+国会”之后,市场对于蓝色浪潮带来美国财政发力的预期有所增强。这可能将从债务供给和风险情绪两条路径产生作用,推升美债收益率,同时带动美元反弹。民主党在完全掌控白宫和国会以后,市场对于财政刺激的预期规模和政策获得通过的顺利程度预期方面均得到上调,财政政策可能的加码或助力美国经济复苏的进程。美东时间1月14日晚间,拜登宣布将推出规模约1.9万亿美元的“美国救援计划”,正如市场对于民主党上台之后政策走向的预料一样。对于拜登提出的1.9万亿美元财政刺激的影响,我们认为若新一轮财政刺激计划顺利落地,可能将从债务供给和风险情绪两条路径产生作用,推升美债收益率。债务供给方面,如果1.9万亿刺激最终能够落地,最新两轮财政刺激计划或将带来较高的发债融资需求,从供给角度推动美债收益率走高。风险情绪方面,不断加码的财政刺激虽然加重了政府的债务负担,但短期内对抗击疫情、提振经济的作用或将较为显著,美国新任财政部长耶伦在参议院听证会上也曾表示在利率处于历史低位的情况下,最明智的选择是“采取大规模行动”(Act Big),这样做“收益将超过成本”,因此在拜登政府强财政的主张之下,市场对美国经济基本面加快复苏的预期或将强化,风险情绪可能会进一步改善,推升美债收益率,同时带动美元反弹。

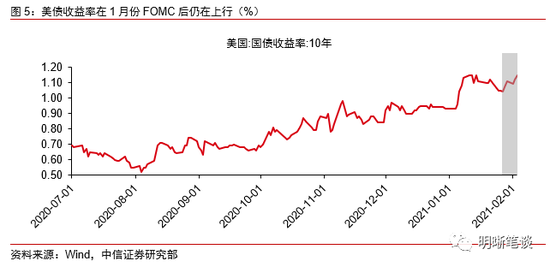

而对于美元和美债近期走势的另一个重要原因,我们认为便在于全球货币政策流动性的收紧。在各国疫苗陆续开始接种,全球经济延续缓慢修复的背景下,市场对于美联储QE规模调整的担忧仍旧难以消除。去年12月,美联储议息会议提及将维持资产购买计划直至在就业和通胀目标方面达成“实质性进展”,但此后又有多位美联储官员就削减资产购买计划发表讲话,引发市场对规模缩减的恐慌,再加上对于财政刺激政策的乐观预期强化了市场对经济复苏预期,美债收益率出现快速上行。今年1月份的美联储再度召开议息会议,美联储主席鲍威尔在讲话当中试图安抚市场情绪,声明货币政策将继续给经济强有力的支持,将在目标实现之前保持宽松政策,如果经济复苏进展放缓,相关指引将传达加大政策宽松力度的意愿,现在谈论缩减购债还为时过早,当到一定阶段时,美联储将在逐步削减购债规模之前就进行良好的沟通,而缩减购债规模将是渐进的。但从美债收益率的表现来看,鲍威尔的讲话并未打消市场对于美联储QE规模调整的担忧,1月份议息会议以后10年期美债收益率仍在上行。

强美元+美债收益率走高的影响

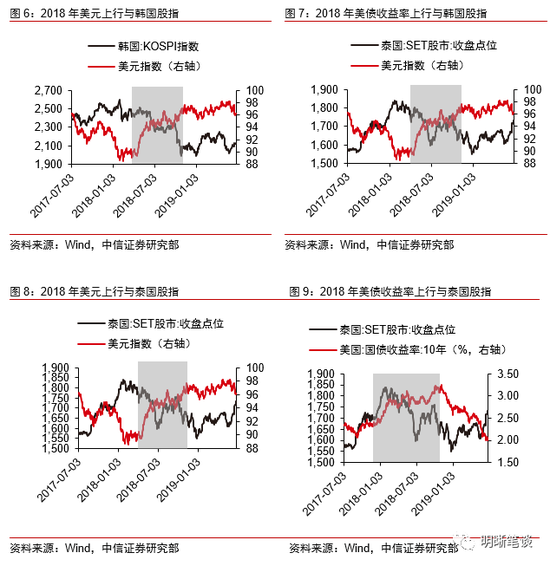

对于当前强美元+美债收益率走高的影响,我们认为或应防范新兴市场国家资产价格波动可能带来的风险。美债收益率的走高可能带来新兴国家股票市场估值调整的压力,与此同时美元走强或将引发新兴市场国家汇率贬值,影响风险资产表现。对于当前强美元+美债收益率走高的影响,我们认为有一点风险应当注意防范,那就是新兴市场国家资产价格或将受此影响产生波动的风险。回顾2018年韩国和泰国股票市场的走势,我们可以看到2018年同样出现了美元走强和10年期美债收益率上行的组合,与此同时韩国和泰国两国股市均出现了明显下跌。对于这一现象,我们认为一方面美债收益率的上行影响了全球风险资产的定价,可能使得新兴市场国家股票市场面临估值调整的压力。另一方面,我们在《债市启明系列20210111—关键的十字路口:美元和中美利差会怎么走?》当中曾进行过讨论,我们认为考虑到目前海外疫情仍在发酵,全球经济回升共振尚未发生,美元升值和美债收益率上行的影响更有可能是通过新兴市场国家汇率贬值的途径,影响风险资产走势,形成risk off。因此综合考虑以上两点,我们认为在当前强美元+美债收益率走高的背景下,或应防范新兴市场国家资产价格波动可能会带来的风险。

而在这种环境下,新兴市场风险资产估值压力增大,信用资产违约风险升高,无风险资产可能会因此受益。而在新兴市场国家资产价格可能会因强美元+美债收益率上行面临波动风险的环境下,从大类资产的角度来看,一方面以股票为代表的新兴市场风险资产或因美债收益率的上行而面临估值压力增大,另一方面以美联储为代表的全球流动性收紧预期升温,或将使得新兴市场信用资产违约风险升高,因此新兴市场国家无风险资产可能会因此受益。

注:本文有删减

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国