黄金今晚唯一的反弹动力是之前跌够了?

上个月(1月8日)的负非农公布后导致了反向行情,令投资者心有余悸。现货黄金一度跌近90美元下破1830关口,白银一度暴挫9%,十年期美债收益率一度上破1.12%。分析认为,这是因为糟糕的数据被认为会促使美国国会出台更多经济刺激计划,推高了美债收益率。

今晚9点半,非农报告又将如约而至,交易员们最好还是准备好自己的小心脏。如今华尔街对冲基金和散户之间的对峙加剧了波动性、美债收益率再次攀升,加上美国国会启动对新一轮财政刺激计划的谈判,这种背景下公布非农数据,市场不会平静。

小心有“大惊喜”

基于近期初请数据、ADP“小非农”以及服务业和制造业就业指数的市场分析均显示,对于美国劳动力市场的乐观情绪已经重燃,零对冲还提醒:小心今晚的1月份非农数据有“大惊喜”。

种种迹象表明,美国的劳动力市场正在恢复:

初请:每周初请失业金人数呈好坏参半的趋势。

在美国劳工调查局非农调查当周,初请人数录得91.4万,而12月公布就业报告时该数据为89.2万人。不过,续请失业金人数从12月报告中的553万减少至499万。

在1月份的调查期中,疫情失业援助(Pandemic Unemployment Assistance)申请人数减少了2万,至42.7万,尽管这是一个令人鼓舞的进展,但仍高于12月调查期中的39.8万。

从更广泛的角度来看,1月份就业报告中的初请失业金人数的四周移动平均值升至85.175万(12月报告中为81.425万),但续请失业金人数趋势有所改善,1月份报告的四周移动平均降至499.8万(12月报告中为553.4万)。

小非农ADP:暗示非农会有温和增长。

1月份的ADP数据意外大增至17.4万,预期只有4.9万,前值也从-12.3万上修至-7.8万。

数据公布后,万神殿宏观经济(Pantheon Macroeconomics)表示,鉴于数据中的噪音以及年初以来季节性的不可靠性,最近的就业趋势一直持平,但补充说ADP数据最近几个月已经接近美国官方数据。所以,预期周五的非农人数温和增长应该是合理的。

该咨询机构预期今晚非农能达到20万,并且乐观地认为,如果2月解除封锁措施、继续推行疫苗接种并且新的病毒变种不再导致进一步封锁,从3月开始可能会出现更大的非农数据。

调查:制造业ISM和服务业ISM的就业指数均在1月份上升。

制造业的就业指数从51.7上升至52.6,连续第二个月保持增长。服务业就业分项指数从12月的48.7升至1月的55.2,重新回升。

ISM指出,服务业受访者评论称“2021年需要新员工”,“要试图在关键区域更换和建立员工”。在制造业数据公布后,ISM还称,调查小组成员连续第五个月表示,与减少劳动力的公司相比,正在雇用或试图雇用的公司要多得多。

不过,在Markit的美国综合PMI调查中,数据编制者表示,服务业的就业增长比较疲弱,抵消了制造业的较快增长。尽管如此,商业调查与消费者对当前商业状况的评估形成了鲜明对比,后者在1月份有所减弱,并且消费者对劳动力市场的评估也不太乐观,消费者称工作在“大量”减少。

裁员数据:疫情不再是裁员主因,未来几个月数据将向好。

Challenger(挑战者公司)的裁员数据显示,美国公司的1月计划裁员人数略有上升,从77030增至79552。但令人鼓舞的是,挑战者公司说,疫情不再是裁员的主要原因,需求下降才是主要原因,其次是公司重组。

更重要的是,1月份的因疫裁员人数只有4620,而且裁员人数正逐渐平稳,这对未来几个月是一个积极的信号。报告还说,在做出任何其他劳动力决定之前,企业可能要重新评估人员配备水平,并等待政府救济法案的影响。

挑战者公司的数据可能使我们对消费者如何进入疫情后的正常化阶段有更早的了解:他们会不顾一切将雇用水平提高到疫情前水平还是在不确定性面前继续保持谨慎,商业调查和消费者调查之间的对比表明,现在企业仍可能倾向于后者。

高盛超乐观:连夜上调预期至20万

高盛还连夜将其对今晚的非农就业新增人数预期从12.5万人上调到20万人,是市场共识10万人的两倍。

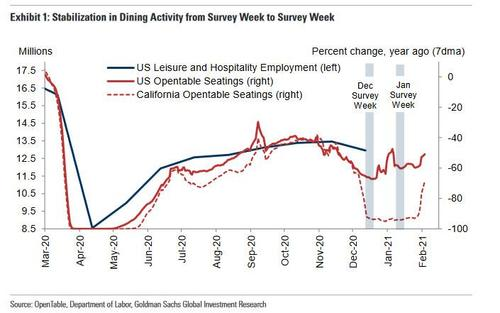

高盛上调预期的理由是:餐饮和商业限制的严重程度都已经稳定下来,表明疫情对1月就业的影响会小于12月。此外,虽然大数据发出的就业信号混乱,但大体都有稳定或改善的迹象。

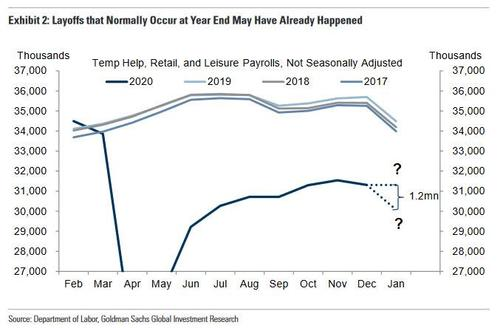

高盛还预测,零售、休闲和临时工的季节性下岗人数会减少,理由是这些行业的就业水平已经很有限。如高盛提供的下图所示,如果按季节性调整,这三个类别的未经调整平均数据将导致1月份的就业人数增长120万。

高盛提到的其他上调原因还包括:1月份的ADP新增就业高于市场预期,并且与官方数据的稳步增长趋势相一致。雇主调查也有好现象,ISM其中一个最全面的指标已升至2019年12月以来的最高水平(55.7)。高盛制造业调查追踪数据的就业指数也增至2019年3月以来的最高水平。

关于初请人数,高盛称,初请失业金人数在1月份的非农调查期间有所上升,但增速有所放缓,平均每周83.5万,而12月为81.4万,11月为74.4万。而且其中一些申报可能反映了第四阶段财政计划中的申报激励,以及一些在新年伊始要求重新提交的行政要求。在非农调查期间,续请失业金人数减少了53.7万,但部分原因是州计划到期,而不是因为再就业。在包括紧急福利在内的所有员工计划中,续请失业金人数减少了48万。

关于裁员,高盛指出,Challenger、Gray&Christmas宣布的裁员人数在12月增加了32%之后,在1月减少了18%,但仍然比2020年1月的水平高出23%。

市场想要坏数据?

然而,好消息归好消息,市场却不一定乐见好消息。

① 分析指出,这次市场想要的其实是更糟糕的数据。

从交易员的角度看,市场对数据的反应会使关于拜登刺激计划的辩论更加激烈,尤其当实际出炉的数据严重偏离预期的时候。

如今华尔街越来越流行的一种说法是:如果在某些经济指标已经出现改善、疫情蔓延趋势减缓和疫苗逐步推广的当下,非农数据也表现靓丽,会给鹰派言论再添一把火,会被视为更加不利于拜登大规模刺激计划的出炉。

这种情况将不利于风险资产,因为美股的关键催化剂依然是官方的财政支持、靓丽的企业财报以及不断改善的疫情趋势。如果这三者之中缺了任何一样,都可能导致交易员重新评估上涨前景。

本周三靓丽的ISM服务业数据和ADP数据出炉后,美股各指数就出现了一些下行。不过来自白宫经济顾问们的一条博客又托举了美股一把,助其收复数据出炉后的失地。顾问们当时在博客中警告,美国经济可能会遭受长期破坏,市场认为这是在暗示:尽管最近出现了一些喜人的趋势,但祭出大规模刺激还是合适的。

另外,如果非农就业数据强于预期,美元可能会进一步上涨,也会对金价构成更大打击。

② 还要注意的一点是,市场可能已经提前反映非农表现靓丽的可能性。

从美债收益率以及美元指数的表现来看:市场已经在押注美国经济进一步复苏。这意味着美联储进一步宽松的空间正被压缩。这也被认为是黄金隔夜自1830美元上方大幅重挫逾50美元至1784美元一线的原因!

③ 另一方面,如果实际数据严重低于预期,会被认为可以加速拜登刺激计划获批,利好股市。但从上个月的市场反应来看,糟糕非农也是利空黄金的,因为大规模财政刺激被认为可以推高美债收益率,从而损害黄金。

④ 还有一点,尽管市场普遍看好今晚的数据,但不确定性还是存在的,不排除非农不及预期的情况。

消费者调查并未表明美国人对1月份的劳动力市场状况变得更为乐观。

据金融资讯公司Newsquawk称,尽管人们期望1月整体非农就业人数将从12月的负值反弹,但分析师似乎并不相信1月份的数据将完全抵消12月的下滑。

CNN也表示,1月份对就业复苏来说不是一个好月份,周五的非农就业报告预计也不会带来太多更好的消息。

所以,万一数据差于预期,行情反应可能会大于数据符合预期。而差于预期,又会利与刺激计划获得通过,从而推高美债收益率,利空黄金。

由此看来,无论今晚的非农是好是坏,黄金似乎都难以受益,关键要看美元和美债的反应。

德国商业银行分析师Daniel Briesemann表示,黄金面临着技术面的压力,在跌破200日移动均线之后引发了后续的技术性抛售,跌破1800美元后金价可能在短期内走低。

财经网站Forexlive分析师Adam Button指出,金价跌破1800美元后,从技术面的角度来看并不乐观。黄金的季节性涨势正在减弱,疫情和疫苗等基本面因素也没有起到推动作用。12月低点1764美元/盎司是关键,金价很有可能测试该水平。

Wolfpack Capital首席投资官Jeff Wright指出,周五的美国非农是决定金价回升或跌破1750美元/盎司的关键动力。

DailyFX分析师则认为,黄金今晚的唯一反弹原因可能是因为之前已经跌了太多。在持续大幅下挫后,黄金或存在反弹修整的需求,一旦黄金于前期低位1760美元上方受到支持,后续仍有望反弹挑战1810美元甚至1830美元水平。但如果黄金后续反弹无法成功收复1830美元,则下行趋势仍将延续,如果进一步击穿1760美元,则可能进一步下行考验1700美元附近支撑。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国