来源:证券市场红周刊

作者:刘增禄 惠凯

近日,东方日升、木林森、大华股份、海康威视、上海家化、永吉股份等个股暴跌引发市场关注,虽说资本市场每日涨涨跌跌再平常不过,但引人深思的是,上述个股全部拥有一个共同属性,它们的前十大股东中均有高毅邻山1号远望基金的身影,而该基金则是由知名私募大佬冯柳掌管。

高毅邻山1号基金多只重仓股暴跌

老牌日化龙头公司上海家化在2月2日、3日可谓是坐了一趟惊心动魄的“过山车”,先于2月2日股价跌停,后又于3日、4日连续涨停。

就在股价跌停的当天晚上,上海家化披露了2020年年报,公司实现营业收入70.32亿元,同比下降7.43%;实现净利润4.3亿元,同比下降22.78%。在业绩说明会上,公司董事长潘秋生表示,正式年报公布前,市场应该不清楚公司的业绩,公司公布年报后,相信市场会有一个正确的反应。

从上海家化年报披露的第四季度末前十大股东名单看,可谓是“星光熠熠”:冯柳管理的高毅邻山1号远望基金以2380万股的持仓位居公司第二大股东,裘国根为法人的上海重阳战略投资公司旗下的重阳战略聚智基金、重阳战略同智基金分别以1897.12万股、1060.01万股的持股,位居公司第四大和第六大股东。

其实,若翻看“冯柳概念股”表现,可发现并不是所有的个股都有上海家化那么走运。以2020年三季度末的机构持仓数据统计,冯柳掌舵的高毅邻山1号远望基金三季度共进入了63家公司的前十大股东名单,其中,有8家公司在近期披露了2020年年报,从这些“冯柳概念股”近期走势来看,东方日升的下跌最为惨重,1月28日以来,在短短5个交易日内就暴跌了47.97%;木林森、永吉股份的短期跌幅也相继超过了20%。而大华股份、海康威视则是在大跌后才出现小幅反弹的。整体来看,如果去年四季度以来高毅没有对自己的重仓肥进行调仓,则其持仓市值在近日无疑是损失惨重的。

辟谣后仍有重仓股跌停

冯柳重仓股多只个股出现暴跌,仔细观察或与这些公司的业绩下滑有一定的关系。以近日下跌最凶的东方日升为例,1月30日公司公告预计2020年度净利润同比下降75.35%~83.57%,2月1日又进一步公告了扣非后净利润亏损6000万元~14000万元,同比下滑107.29%~117%。与此同时,公司还中止了可转债上市事宜。其实,对东方日升进行复盘,去年四季度以来,其股价先是经历了震荡调整,随后即开启了一波强势上涨,并于2020年12月28日盘中一度刷新31.99元的历史高点,相较于同年9月底涨幅高达95.51%。在经历近日股价持续下跌后,东方日升的最新收盘价已经相较去年9月底回撤了9.17%。

木林森的大跌或也与业绩大降有关。1月28日晚间,木林森发布了两份公告,其中,2020年度的业绩快报显示,公司2020年度净利润同比下滑36.35%;2021年一季度业绩预测显示,今年一季度净利润同比增长105.19%~149.79%。也就是这两份业绩预告,引起了监管层的关注。1月31日,深交所下发关注函要求木林森说明2020年度计提应收账款坏账准备的具体金额,本期坏账准备的计提原因、具体依据及合理性等,以及公司在经营活动开展尚不足一个月的情形下,预计2021年一季度盈利2.3亿元~2.8亿元的具体依据和合理性等。同时,木林森业绩前后变化差异巨大也受到了众多投资者的关注,多个股吧充斥着质疑:“玩的好,年报亏了,不用分红,再来个一季报预增稳定股价。”“公司涉嫌操控业绩。先是2020年前三季度业绩超过2019年同期;到了年底,年报业绩变脸。还没等大家反应过来,今年一季度业绩又大幅度增加。这是拿散户当傻子吗?强烈要求监管部门严查,还投资者一个公平公正!”

统计数据还显示,在高毅资产旗下产品三季度末重仓的公司中,目前有43家公司以业绩快报或业绩预告的方式提前对2020年度业绩进行了预测,其中有30家公司预期年度业绩盈利并增长,但也有13家公司预计全年净利润同比下降甚至亏损。其中,立昂技术预计全年亏损7.2亿元~10.2亿元;奥飞娱乐预计亏损4.35亿元~4.6亿元。从市场表现来看,两家公司的走势均不容乐观,股价呈现出持续下跌趋势。

对于多家高毅重仓股的集中下跌现象,坊间有传闻是高毅被巨额赎回导致暴力减仓。对此,2月3日晚间,高毅进行了辟谣。被强赎可能没有,但减仓或许是真有此事,不然集中式针对性的暴跌实在太过巧合了!

在高毅辟谣后,其重仓股并未因此停止下跌步伐,仍有部分个股出现跌停或继续大跌情况。譬如冯柳重仓股石大胜华,其在2020年3季末被高毅邻山1号远望基金新进了405.36万股,为其第七大流通股东,该股股价于2月4日出现跌停;完美世界也是冯柳的重仓股,从上市公司于今年1月12日披露的数据来看,高毅邻山1号基金在最新的流通股东排名中位列第四,持仓6300万股,相较三季度末减仓了2250万股。从股价表现来看,该股自去年7月下旬以来一路下跌,阶段跌幅超过60%,特别是今年以来,该股出现加速下跌,短期最大跌幅超过了20%。

重仓股表现引争议

“逆向+高换手”让冯柳掌管的基金净值一路走高

近几年,特别是2020年以来,高毅和冯柳已经多次被陷入舆论旋涡中。譬如世纪华通,高毅邻山1号远望基金通过定增等方式,在2020年1季度、增持至第二大流通股东,不少股民也跟随“抄作业”,但到了3季报时,高毅邻山1号已从世纪华通的前十大流通股东中消失。值得注意的是,世纪华通的股价是在7月中旬见顶后即大跌,目前股价约为高点的2/5,这让不少抄作业的股民买在了山顶。以至于在雪球等平台上,有不少股民表达了对冯柳的不满,质疑其偏好短炒,并有雪球用户声称要起诉高毅和冯柳。

同样陷入争议的还有同仁堂等个股。对此情况,高毅方面解释称,高毅在观察到世纪华通新款游戏表现不及预期后才开始退出,对同仁堂的交易也没有违规操作。而据雪球自媒体@明哥夜谈等发布的消息,因其自媒体文章中对高毅和冯柳的描述有争议之处,收到了高毅方面委托中伦事务所发来的律师函。

值得注意的是,冯柳在2016年接受媒体采访时曾表示:不择时、不对冲、不用杠杆、不做空、不做复杂的衍生品,始终保持高仓位单边做多,且逆向为主,但未必是经常集中投资、而可能分散介入。由于其“逆向”和高换手率的个人风格,冯柳也坦言在同样股票上的“吞吐量”就高于其他人(在经历2017年的行情后,冯柳的“逆向”理念也有所修正)。

冯柳概念股虽然遭遇下跌,但这并不一定意味着其掌管的基金会出现净值大幅缩水,相反,据私募排排网的数据,高毅邻山1号远望净值连创新高,今年以来已经取得约10%收益。

此外,对于散户“抄作业”而结果不佳的问题,据《红周刊》记者了解,这也与国内目前对私募行业的监管政策有关,因为国内监管层对私募基金并没有硬性的持仓披露要求,具体持仓信息只能通过上市公司的季报来查看。尽管最新发布的《资管新规》的主旨是资管行业向公募看齐,但对私募的信披要求却未有太大的变化。如此情况下,再考虑到国内上市公司的信披时限更滞后这一现实,散户若只是看到公开信息而“抄作业”买入,很可能买的并非是基金经理的重仓股。

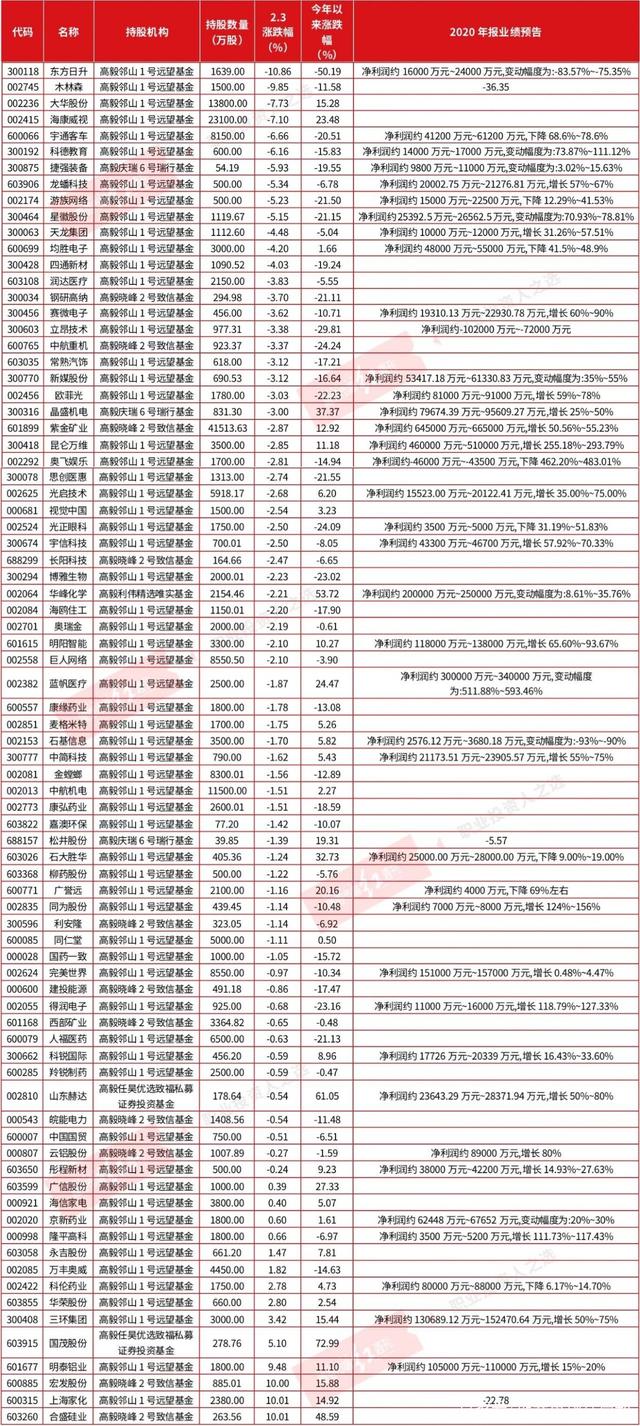

附表:高毅旗下产品重仓股一览

注:上海家化、宏发股份为四季度末持仓,其余公司为三季度末持仓

(文中提及个股仅做举例分析,不做投资建议。)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国