文/理逻 黄祥鹏(实习生)

近年来,在消费电子领域遭遇发展瓶颈的欣旺达开始不断发力动力电池业务。

公司作为依靠锂电模组起家的企业,2008年开始涉及动力电池业务,从事电动汽车锂离子电池模组研发,随后在2014年单独设置子公司做电动汽车及电新业务,并在2018年动力电芯正式投产,但产能却持续不达预期。

对此,东吴证券撰文指出公司每年投入大量研发在动力电池领域,预计2021将是获得客户认可和量产化的大年,动力电池拐点明确,是公司未来的重要看点。

国金证券也表示,虽然目前公司的动力电池板块仍然亏损,但是随着新能源车快速发展,动力电池业务趋势向好,未来这项业务可以为公司带来长期增长动能。

从公司的股价来看,从20年的最低点至今,公司的股价已经翻倍。不过反观公司的财报,情况并不乐观。据三季报显示,公司的营收同比增长15.36%,但是净利润却同比下滑了5.95%,并且盈利质量也不容乐观,净利率近三年都低于4%,ROE低于15%。并且,虽然公司在动力电池投入了近40亿元,但目前仍然亏损,引发了投资者的担忧。

那么,在公司不断加强动力电池布局的背景下,其在动力电芯领域能否建立起竞争优势?

与消费电子业务协同,卡位HEV客户

虽然此前公司涉及的业务为消费电子,动力电池进入较晚,但是依托公司在消费类锂电池模组领域以及在BMS 研发上的竞争优势,公司首先在电动自行车市场取得快速突破,随后逐步拓展至新能源汽车电池PACK并在2015年新能源汽车领域实现批量供货,开始与五菱汽车、五洲龙等客户展开合作。公司通过电池模组及PACK与车企建立较好合作关系,并向上布局动力电池电芯。

此外,消费电子的电芯和动力电池的电芯的上游供应商也有部分重合。公司近期与投资者的交流中便表示,不同的工序对应不同的供应商,除了杭可主要购买消费电池设备,动力电池涉及较少,其他的供应商比如卷绕的赢合科技、先导智能以及焊接环节的大族激光都是消费电子和动力电池的上游设备供应商,因此,原先公司在消费电子模组和电芯领域积累的对上游的议价优势同样对动力电池业务有帮助。

另一方面,卡位HEV客户也为公司带来了客户资源的优势。据国金证券分析,相较于BEV 电池,HEV电池能量更低、能量密度更高、单价更低,HEV市场参与者较少,目前市场参与者仅有蜂巢能源、科力远、亿纬锂能,公司卡位HEV市场,竞争格局更佳。

对此,公司也指出,近年来传统车厂陆续启动HEV业务,未来与传统汽车合作会更多,HEV业务会不断带来增量。

模组+电芯一体化生产降低成本

此外,公司依靠模组+电芯一体化生产模式,可以降低成本。目前,公司动力电芯覆盖PACK,自给率达到100%,与其他电芯供应商相比,公司获得订单的方式主要为在模组产品参与客户新项目研发的同时,积极导入电芯产品团队,共同设计研发模组产品,这种一体化的设计及生产管理可以更好地保障产品生产交付,并有助于提升产品品质和降低成本。在安全性方面,公司方面也表示动力电池的安全性极为重要,而公司在品控上基本没出现问题。

不过,虽然公司利用与消费电子业务的协同效应、模组+电芯一体化生产和卡位HEV客户积累了一定的技术基础,但是与竞争者对比仍然存在许多劣势。

规模效应、盈利能力均处弱势

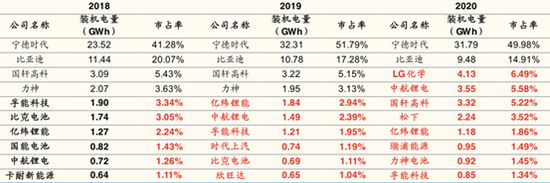

首先,虽然公司在HEV的客户资源上有一定优势,但是整体来看,相比于宁德时代和其他竞争者,公司在动力电池的市占率仍然极低,规模效应较弱。据公司表示,19年公司的市占率进入前10,20年位居11位。

相关数据显示,其19年的市占率为1.04%,而其主要竞争者中航锂电、亿纬锂能和孚能科技的市占率分别为2.39%、2.94%和1.95%。就竞争格局来看,市场集中度较高,龙头企业宁德时代占据的市场份额接近5成。在动力电池领域,规模效应明显,市占率高的企业在供应链掌握能力和成本管控能力都更具备优势。

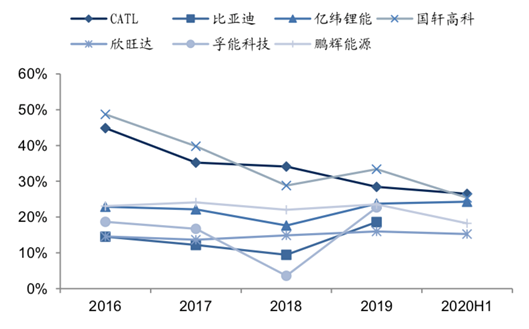

对此,公司也表示,虽然设备上与宁德时代单位成本相当,约为2亿元,但是在材料上宁德仍然更具优势。经查询,公司近三年毛利率分别为22%、13%、11%,盈利能力在行业内仍处于较低水平,较行业龙头差距明显。

动力电池企业市占率情况

数据来源:国金证券

动力电池领域可比公司毛利率情况

数据来源:国信证券

规模效应不足导致的另一个弱势则是研发能力的不足。近年来,公司不断加强研发的投入,2020年在20亿元左右,在电芯研发投入的绝对金额上确实高于二线电池企业,不过与宁德时代和比亚迪等巨头差距仍然较大。

国信证券表示,动力电池生产壁垒是各环节技术的积累,技术更新迭代快,持续研发投入是关键,而公司在研发投入占比上虽然不断提升,但是仍不及亿纬锂能,投入的绝对金额高于二线的电池企业,但是与宁德和比亚迪的差距仍然较大。从产品来看,公司量产的电芯能量密度为215Wh/gk,BEV动力电芯为224Wh/kg,宁德时代为260-280之间,孚能科技的软包电芯密度在220-285之间,可见在能量密度上,公司也不具备优势。

一位行业内人士认为,汽车产业供应链相对较稳固,更换认证周期较长,汽车供应链的认证周期普遍需要2年及以上时间,考虑到动力电池多项性能指标具有后验性质,选择龙头企业作为背书能大大降低风险性,因此市占率更大的企业更有优势,小企业想要颠覆难度较大。

一位机构投资者则认为,除非HEV成为市场主流,否则公司很难与行业龙头竞争。“目前看确实各大车企均有布局HEV车辆,但纯电动车仍是一致预期下的未来长期市场主流,因此从长远来看,作为电芯新进入者的欣旺达很难与在行业内深耕多年的龙头企业竞争”。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国