来源:蓝筹企业评论

《蓝筹企业评论》的跟踪研究发现,中信银行近年一直通过积极融资以缓解前些年资本不足的压力,将规模扩张增速勉强维持在股份制银行的梯队中。但在比融资难得多的经营管理方面,中信银行的盈利水平和资产质量明显下滑,市值成长也已停滞多年。

1

中信银行既在发展,也在退步

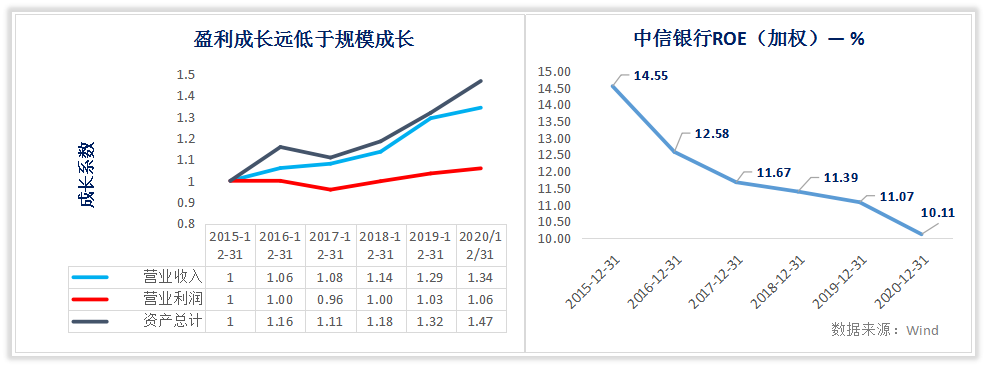

过去五年,中信银行的表现越来越落后于竞争对手。在体现经营状况的几个指标比较中,中信银行的除了规模增长表现尚可,其盈利能力、资产质量都处于长年下滑的状态。

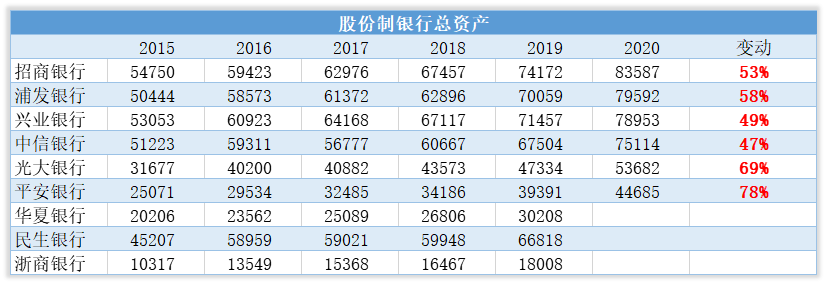

首先是规模,数据显示中信银行勉强没有掉队。

在近五年中,中信银行的总资产和营业收入分别增加47%和34%,在体量相近的几家银行虽位列倒数,但是没有被拉开差距。

数据来源:Wind

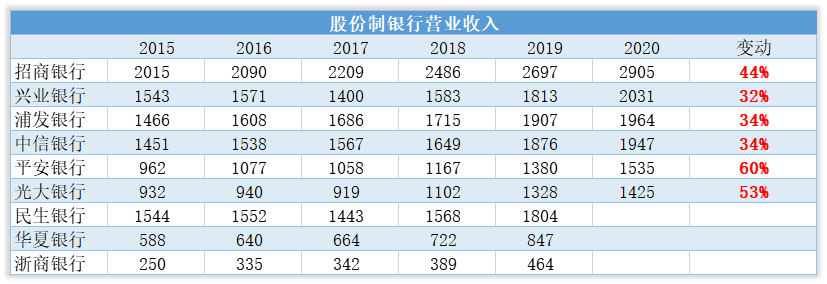

其次是营业利润方面,差距就十分明显了。中信银行的利润总额5年中仅增长了5%,只高于没有增长的浦发银行,远远低于同期招商银行的63%、平安银行的27%、兴业银行的21%和光大银行的16%。

在几家股份制银行,中信银行和浦发银行的营利水平明显低于可比较同业。其中,中信银行盈利增长明显低于规模增长速度,显示出盈利能力下滑。

数据来源:Wind

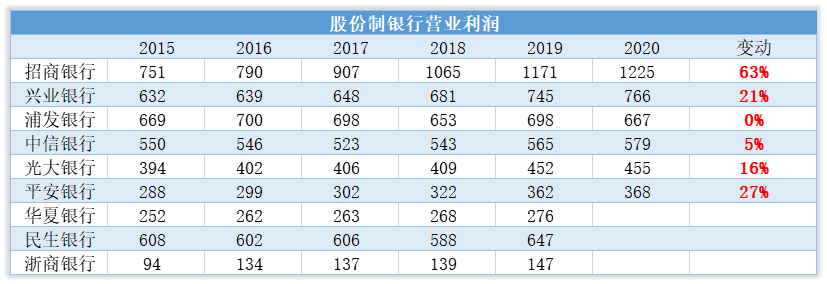

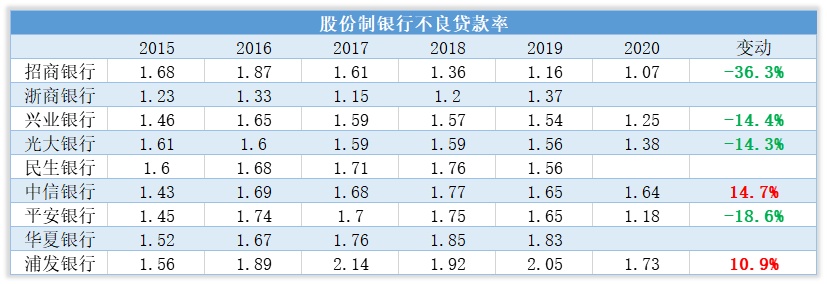

第三,在资产质量方面,中信银行不良率明显上升,且是快报披露的股份制银行中唯一一家在2020年资产质量没有得到优化的。中信银行不良率大幅增长14.7%,远低于同期招商银行的-36.3%、平安银行的-18.6%、兴业银行的-14.4%和光大银行的-14.3%。

据Wind数据显示,截止2021年2月4日,中信银行也是唯一一家下调了拨备覆盖率的股份制银行,且五年拨备覆盖率仅增长了2.3%,仅高于浦发银行的-27.7%。

如果以发展的角度看这两家银行,浦发银行的资产质量在2020年已经有了明显的向好趋势,中信银行则没有出现有利的变动。

数据来源:Wind

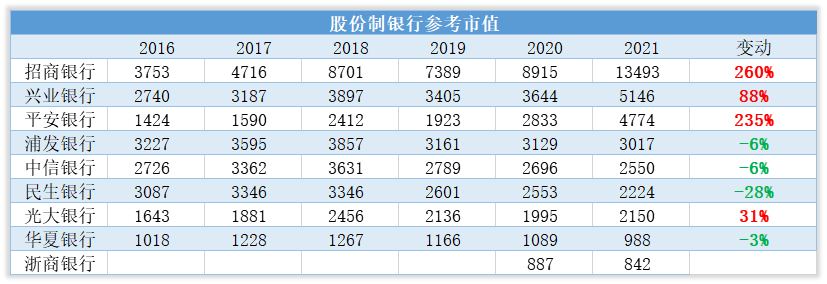

这种经营情况的差距直接反映在了公司的市值变动上,近五年,两家经营状况相对不理想的银行市值分别倒退了6%。而作为同一梯队的竞争对手,如今招商银行的市值是中信银行的5.3倍,是浦发银行的4.47倍。

2016年初至今,中信银行的市值由2726亿元减少至2550亿元,浦发银行由3227亿元倒退至了3017亿元。同期招商银行的市值由3753亿元达到了13493亿元,增长260%。

数据来源:Wind

总结起来,中信银行近年来的经营情况只能以“增收不增利”形容。

从2016年至今,中信银行的规模增长远远高于效益的提升,其总资产和营收增长分别高达47%和34%,但利润增长却只增长6%。于此同时,中信银行的净资产收益率也从14.55%下降至2020年度预报的10.11%。

2

为维持规模扩张,中信银行频繁融资

可以看到,规模增长是中信银行难得的“亮点”,而且维持起来并不轻松。受制于资本充足率压线的情况,中信银行近年通过频繁的融资进行了资本补充。

按照中国银保监会颁布的《商业银行资本管理办法(试行)》要求,非系统重要性银行的核心一级资本充足率、一级资本充足率和资本充足率最低应分别为7.5%、8.5%和10.5%。

2018年6月30日,中信银行核心一级资本充足率、一级资本充足率、资本充足率分别只有8.53%、9.36%、11.34%。

为了缓解在扩张中面临的资本压力,自2019年3月份以来,中信银行通过发行债券、中期票据等形式,募集金额合计超1800亿元。

截至Wind最新数据显示,中信银行的核心一级资本充足率、一级资本充足率、资本充足率已补充至8.63%、10.09%和13.10%。

2019年3月,中信银行发行可转债规模为400亿元。

2019年12月11日,中信银行在全国银行间债券市场发行了2019年中信银行股份有限公司无固定期限资本债券,发行规模为人民币400亿元,前5年票面利率为4.20%,每5年调整一次。

2020年3月18日,中信银行2020年小型微型企业贷款专项金融债券(第一期)在全国银行间债券市场发行完毕,债券发行规模为300亿元,品种为3年期固定利率债券,票面利率为2.75%。

2020年8月14日,中信银行在全国银行间债券市场发行400亿元二级资本债券,为10年期品种,第5年末附有条件的发行人赎回权,票面利率为3.87%。

2020年12月29日,中信银行又在香港联合交易所有限公司提交50亿美元(约合321亿元人民币)中期票据上市申请,并于当日完成上市。

3

经营情况不理想,投诉违规数量多

近年来,中信银行违规罚款也较为频繁,单笔罚金最高达2020万元。此外,在多方面的消费投诉量也排在股份制银行前列。

按照2020年2月3日~2021年2月3日,中信银行共计出现65次违规处罚,分别被中国银行保险监督管理委员会安徽监管局、中国银行保险监督管理委员会江西监管局、中国银行保险监督管理委员会无锡监管分局等机构处罚,涉及罚款金额约为3,864万元,单笔最大金额2020万元。

据中国银保监会数据显示,2020年第三季度,中国银保监会及其派出机构共接收并转送银行业消费投诉85097件,环比增长26.5%。其中,涉及股份制商业银行37475件,环比增长30.6%,占投诉总量的44.0%;城市商业银行(含民营银行)8471件,环比增长46.0%,占投诉总量的10.0%。

中信银行投诉量为5238件,环比增长17.4%,在股份制商业银行投诉量中占比14.0%;当季度,股份制商业银行投诉量的中位数为3370件。

另外中信银行平均每千万个人客户投诉量为513.5件/千万个人客户,位列股份制商业银行前三;其中,信用卡业务投诉量为4694件,位居股份制银行第二名,环比增长13.7%,占中信银行投诉总量的89.6%。

据了解,中信银行投诉量增大或与该行个人贷款及信用卡业务相关。一位知情者介绍,“中信在上一年度个人不良贷款增加了一半,大量逾期导致中信银行加大了催收力度,可能是由此引来消费者不满进而投诉。”

针对侵犯消费者权益行为,银保监会曾在去年5月份对中信银行采取立案调查程序。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国