热点栏目

热点栏目作者: 郭朝辉

我们认为大宗商品价格上涨并不仅仅是市场情绪推动,价格相对表现分化,油价和金价是非常重要的分水岭,基本面有迹可循。往前看,供需平衡是大宗商品价格分化收敛过程中的锚,对后半年的大宗商品投资策略,我们最看好石油,相对看好农产品和铜,看空贵金属和黑色品种。市场可能具备如下特征:1. 需求增长分化。当前疫情冲击下,各经济体复苏并不同步,大宗商品需求增长动力可能从国内转向海外。我们看多石油和铜,看空黄金和动力煤。2. 供应溢价分化。南美疫情和天气因素带来的供应溢价可能持续,但高于边际成本的矿端议价能力减弱。与此同时,海外天气因素带来农产品减产预期仍未减弱。我们预计,铁矿石价格有下行压力,但维持看好农产品。3. 上游成本传导。原材料等成本下降,在平衡趋紧,产业利润改善的背景下,边际成本定价的品种表现可能相对落后,比如螺纹钢和电解铝。

大宗商品:未来价格如何轮动?

2021年开年大宗商品市场整体表现向上,尽管欧美疫情发展和疫苗接种的不同步推动了近期美元上涨。全球流动性充裕的背景下,供需平衡成为大宗商品市场的驱动因素,这里既有国内经济领先修复后带动一些原材料上涨,也有海外供应缺口导致的溢价上升。对于大宗商品市场而言,国内外经济修复程度的差异,尤其是全球制造业活动的不同步,需求侧呈现较为明显的割裂现象,供给侧的差异则在此基础上提供了溢价空间。

中金宏观组认为,在疫情冲击下,由于各国对疫情有效控制各有不同,全球各地区的工业活动复苏各有快慢。我们在2021年展望报告《供应上行有限,需求复苏可期》(2020.11.8)中预测今年大宗商品价格的相对表现排序为有色金属>石油>农产品>黑色金属>天然气>煤炭>黄金,而且基于各品种的供需特征,上半年有色金属领涨,后半年石油上涨更值期待。1月份后,大宗商品市场又迎来预期的新变化,带动了石油和农产品上涨以及铁矿石的回调,同时也有民主党赢下参议院后财政刺激预期下的美债利率走高,市场风险偏好回升是我们看空黄金的重要原因(《大宗商品资金流向报告:供需错期,预期有差》(2021.1.3)、《石油:沙特意外承诺减产,可能左右短期平衡》(2021.1.6)、《贵金属:利率上行的压力显现》(2021.1.10)以及《农产品:三重改善推动中国扩大农产品进口,支撑农产品价格上行》(2020.11.24))。

我们认为大宗商品价格上涨并不仅仅是市场情绪推动,价格相对表现分化,油价和金价是非常重要的分水岭,基本面有迹可循。往前看,供需平衡是大宗商品价格分化收敛过程中的锚,可能具备如下特征。对后半年的大宗商品投资策略,我们最看好石油,相对看好农产品和铜,看空贵金属和黑色品种。

► 需求增长分化。当前疫情冲击下,各经济体复苏并不同步,大宗商品需求增长动力可能从国内转向海外。剔除需求的季节性波动,欧美等海外需求修复仍有空间,我们看多石油和铜,看空黄金和动力煤。

► 供应溢价分化。南美疫情和天气因素带来的供应溢价可能持续,但高于边际成本的矿端议价能力可能减弱。与此同时,海外天气因素带来农产品减产预期仍未减弱。我们预计,铁矿石价格有下行压力,但维持看好农产品。

► 上游成本传导。对于边际成本定价的品种,原材料等成本下降,在平衡趋紧,产业利润改善的背景下,价格表现可能相对落后,比如螺纹钢和电解铝等。

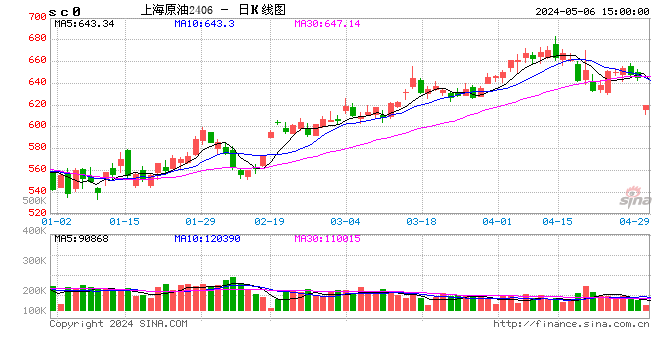

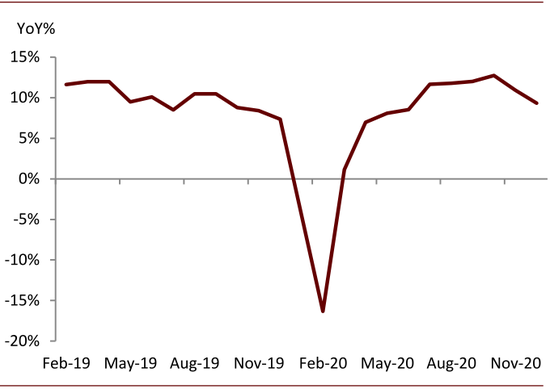

图表: 全球制造业复苏节奏有差异,中国领先

资料来源:彭博资讯、中金公司研究部

石油和黄金是我们理解大宗商品价格波动的重要标杆

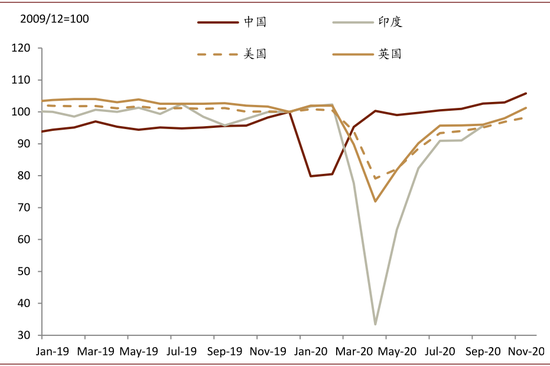

GSCI等海外大宗商品价格指数修复有限,与其特定的指数结构有关。对于海外市场而言,新冠疫情的反复使得经济活动复苏走走停停,大宗商品的海外需求增长也是几经波折,在大部分时间里市场呈现risk-off特征。因此,我们看到GSCI大宗商品综合指数才回到疫情前水平(2020.1.1),其中,受益于国内进口需求的农产品价格上涨,以及避险行情下ETF增持带动的黄金上涨,提供了综合指数上涨的主要动力。相比之下,航空煤油需求迟迟没有启动,使得能源分项指数成为综合指数的拖累。

图表: GSCI大宗商品价格指数表现

资料来源:彭博资讯、中金公司研究部

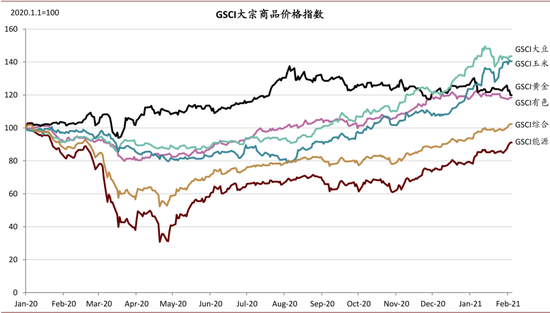

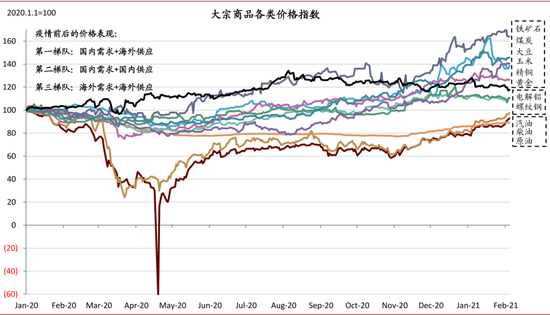

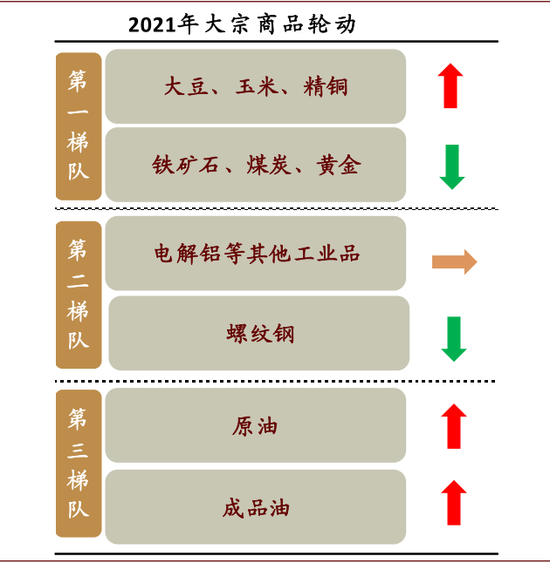

从国内视角来看,GSCI大宗商品价格指数并不能全部诠释原材料价格的变化。从细分品种来看,我们发现大宗商品价格表现基本可以分为三个梯队,而石油和黄金是我们从国内视角理解大宗商品价格的重要标杆。第一梯队主要由铁矿石、煤炭、大豆、玉米、精铜和黄金构成,这些上游原材料与国内需求更加密切,同时也是海外供应填补国内缺口。第二梯队以电解铝等一般有色金属,以及螺纹钢构成,受益于国内需求领先复苏,但也没有遭遇太大产能瓶颈。第三梯队以石油类产品为主,价格上涨跟随海外需求复苏的步伐,价格表现相对落后。因此,我们看大宗商品价格时,石油指数基本反映价格波动下限,反映了国内外需求复苏的差异,而黄金反映全球市场风险偏好,使得大宗商品的基本面基准价和供应溢价泾渭分明。因此,石油和黄金是大宗商品走出疫情过程中非常重要的标杆价格。

图表: 大宗商品具体品种的价格表现

资料来源:彭博资讯、中金公司研究部

但是,不能刻舟求剑,简单对标

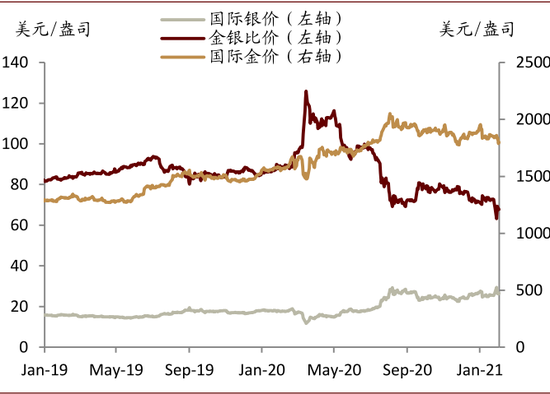

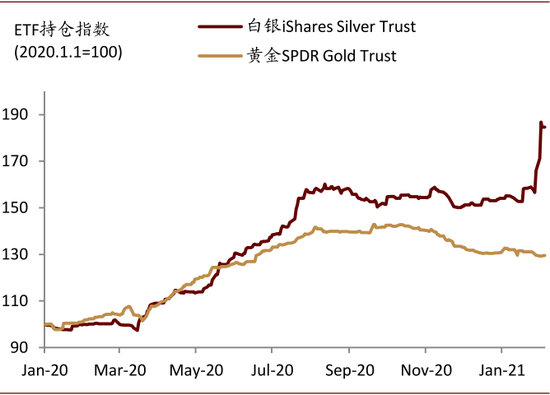

我们不能静态处理标杆价格。黄金是区分第一二梯队的分水岭,往前看,随着全球经济复苏,可能成为价格波动下限标杆。基于中金宏观组的全球经济共振复苏,虚实收敛的判断,市场风险偏好回升带动美债利率上涨,支撑金价的黄金ETF持仓已经开始转向减持。往前看,经济增长风险下降还会继续,我们预计黄金可能从第一梯队下沉。我们维持2020年8月2日研究报告《贵金属:近忧正在兑现,仍有下行风险》中对黄金下行风险的提示,这也是我们对金价预测从看多转向看空的起点。

图表: 贵金属价格及金银比价

资料来源:彭博资讯、中金公司研究部

图表: 投机因素短期推动白银ETF,黄金ETF减持

资料来源:彭博资讯、中金公司研究部

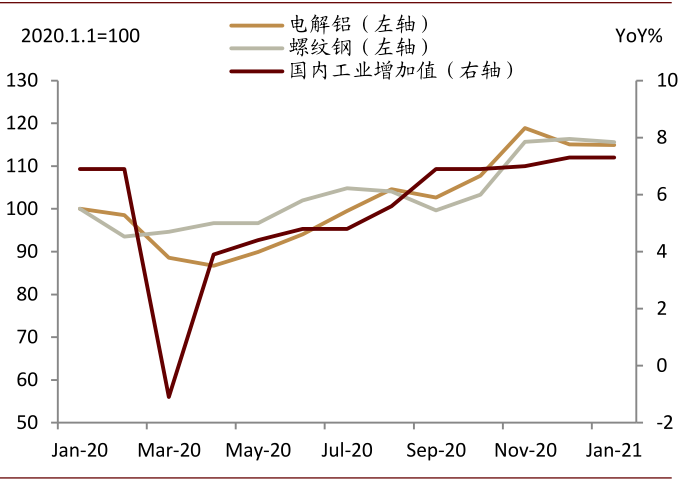

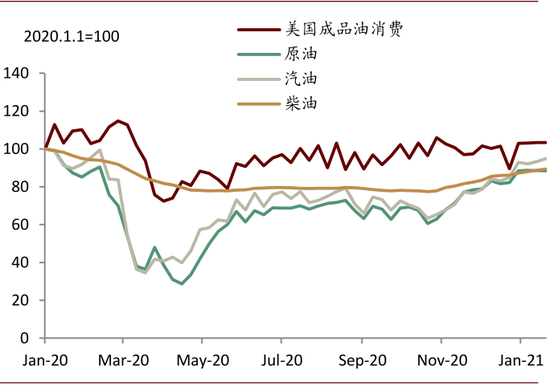

而石油作为当前大宗商品价格的波动下限,也是第三梯队。我们认为第二梯队和第三梯队的差别在于商品需求的动力来源。我们看到电解铝和螺纹钢的价格上涨与国内工业活动复苏程度是基本契合的,而油品价格表现之所以相对落后,是因为海外疫情限制居民出行,汽柴油及航空煤油的需求仍未完全修复。往前看,国内经济恢复的动力可能弱于海外,因此,第三梯队的标杆石油价格不会一直是波动下限。

图表: 第二梯队价格复苏受国内需求推动

资料来源:彭博资讯、中金公司研究部

图表: 油品价格受海外需求拖累

资料来源:EIA、彭博资讯、中金公司研究部

往前看,供需平衡可能才是价格轮动的锚

对大宗商品市场而言,全球疫情冲击下,需求增长动力从国内转向海外,不同因素驱动的供应溢价也会分化。因此,往前看,需求动力有接力,且供应产能遇瓶颈,将是驱动品种价格向上的重要判断标准。与此同时,判定价格涨幅的标杆不能简单对标石油和黄金,对供需平衡表的预判可能才是价格预测的锚。

►长期看好石油,第三梯队可能后来居上

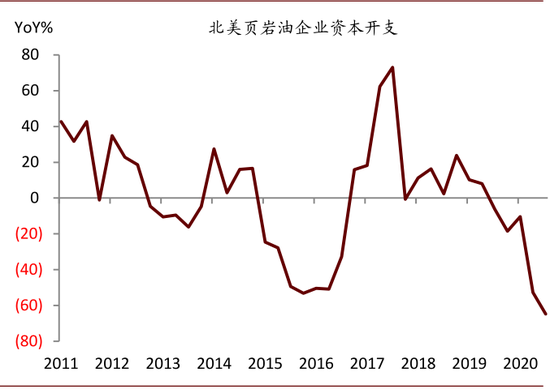

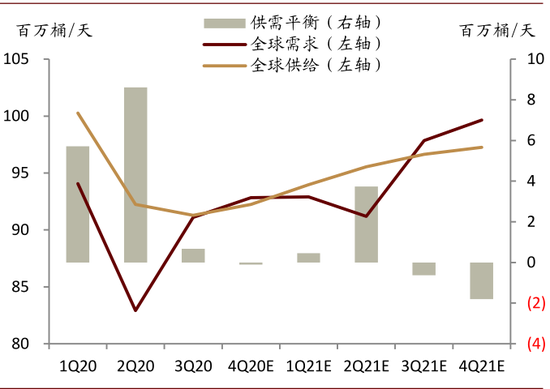

我们预计石油将受益于海外需求复苏,价格从第三梯队靠近第二梯队,考虑到中东供应风险溢价和产能瓶颈,甚至可能转向第一梯队。首先,石油具有现货交易属性,需求预期短期推动投机做多,但现货需求的疲弱会限制近月升水的走强。往前看,如果欧美如期在三季度完成70%-80%的疫苗接种,航空煤油消费增长是油价进一步上涨,回到疫情前水平的重要驱动力。另一方面,2020年疫情冲击下,石油上游投资再次大幅下降,改变了2017-2019年的回升趋势,已经降低了石油供应弹性(《石油:全球供给弹性几何?》2020.11.29)。从供需平衡看,如果一季度中东兑现减产的口头承诺,后半年供需缺口还会加剧,供应溢价可能带动石油进入第一梯队。

图表: 北美页岩油企业资本开支

资料来源:EIA、彭博资讯、中金公司研究部

图表: 石油供需平衡趋于短缺

资料来源:IEA、EIA、彭博资讯、中金公司研究部

► 第一梯队面临分化

国内需求推动,叠加海外供应溢价,是过去第一梯队品种价格表现突出的主要原因。往前看,我们不认为国内需求会成为拖累因素,但海外供应风险溢价分化,可能驱动第一梯队分化。

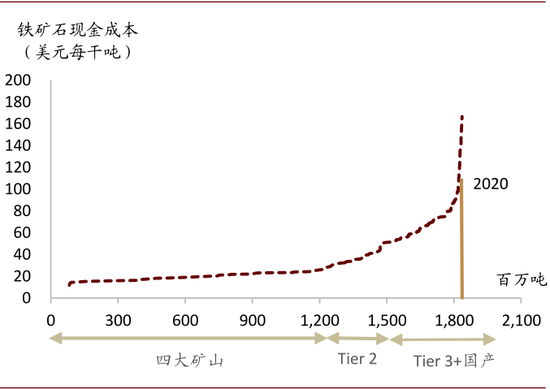

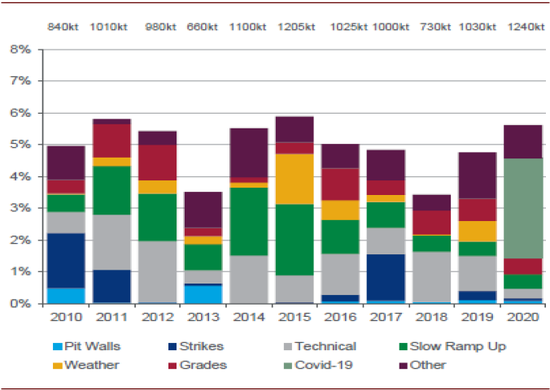

一方面,海外疫情的供给冲击可能减弱,矿端议价能力下降。海运铁矿石价格在一月份依然维持着月均168美元到港每干吨的历史高位水平。但随着短期内全球铁矿石供需错配逐渐恢复,以及钢厂高成本运营下对上游施加的压力,我们预计铁矿石价格将逐渐回调。当然从全年来看,铁矿石供应紧张的态势可能不会扭转,价格仍有下方边际成本的支撑。而对动力煤而言,供应溢价也在下降,随着国内进口回升,叠加需求进入淡季,煤炭旺季缺口已有明显缓解,往前看,煤炭供需平衡受库存周期驱动,价格回落后,以季节波动为主。另一方面,海外天气因素带动农产品减产预期可能延续,这是我们依旧看好农产品的重要原因。对铜而言,上游供应溢价可能会有所下降,但海外地产周期向上,以及全球范围内的新能源发电替代,需求有接力可能是2021年全球供需能够维持紧平衡的边际变量。

图表: 铁矿石成本曲线

资料来源:彭博资讯、中金公司研究部

图表: 铜矿供给的干扰率拆分

资料来源:Wood Mackenzie、彭博资讯、中金公司研究部

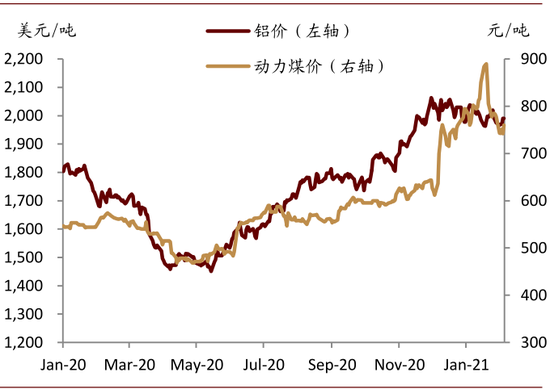

► 边际成本定价的第二梯队可能略有调整

第一梯队的原材料成本下降,可能并不是独立事件,对第二梯队有成本驱动的传导路径。在原材料价格预计全年高位运行的态势下,螺纹钢价格会有较强的成本支撑。随着地产建设进入完工周期,鉴于与上游铁矿石生产商相比议价能力偏弱,钢材生产商将被迫让利,螺纹钢的价格可能会有压力。对电解铝来说,煤价下跌带动边际成本下降。往前看,我们预计,国内需求仍是第二梯队价格的支撑因素,成本端是边际影响。产业利润改善的背景下,在大宗商品中,第二梯队的价格表现可能会相对落后。

图表: 房地产开发投资完成额

资料来源:万得资讯、中金公司研究部

图表: 电解铝和动力煤价格

资料来源:彭博资讯、中金公司研究部

大宗商品投资策略:我们继续看好石油、农产品和有色,看空贵金属和黑色金属

我们认为,当前大宗商品价格上涨并不仅仅是市场情绪推动,价格相对表现分化,油价和金价是非常重要的分水岭,基本面有迹可循。往前看,基于观察到的需求动力切换、供应溢价分化以及成本传导,大宗商品价格轮换可能即将开始。根据我们的大宗商品定价模型,我们依然维持大宗商品2021年展望中的年底目标价预测,从全年平均看,大宗商品价格的相对表现排序为有色金属>石油>农产品>黑色金属>天然气>煤炭>黄金;对后半年的大宗商品投资策略,我们最看好石油,相对看好农产品和铜,看空贵金属和黑色品种。

图表: 2021年大宗商品价格轮动

资料来源:彭博资讯、中金公司研究部

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国