中科微至:五成以上业务来自中通快递,关联交易频繁,业绩爆发期闯关IPO︱科创板风云

来源:市值风云

作者" 关尔

流程编辑 |小白

“

从创立到IPO,中科微至走了五年。接下来,中科微至还有很长的路要走。

”

又到了周末的晚上,风云君躺在床上点开了手机中的橙色软件,在观看直播2小时后,凭着祖传老司机的手速又果断秒杀了一单。

正是千千万万个如风云君一般的“剁手族”,一边不断收获“薇娅的女人”、“李佳琦的女生”、各直播间“钻粉”乃至“挚爱粉”的称号,一边为我国的千亿网购事业舔砖加瓦、贡献力量。

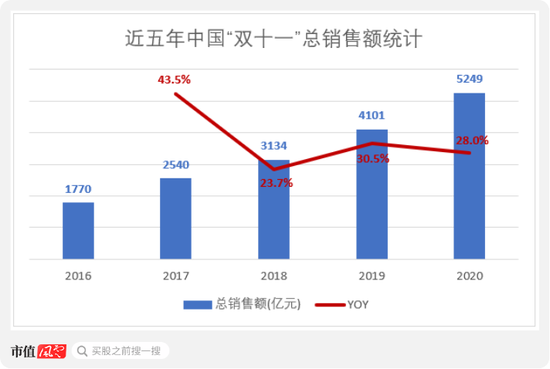

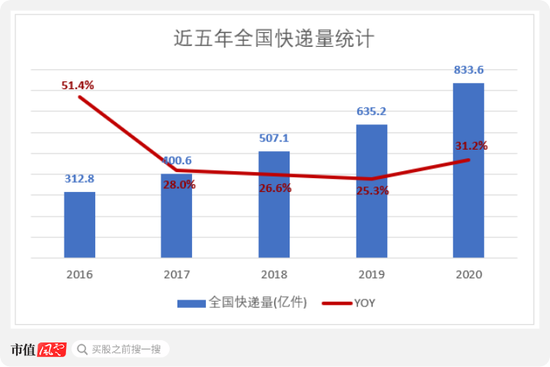

近五年来,双十一全网成交额从1,770亿元增长至5,249亿元。2020年,仅天猫双十一当日的实时物流订单就多达23.32亿单,相当于2010年全国快递量之和。

(注:2020年销售额为11.1~11.3及11.11当日全网销售额数据;数据来源:星图数据)

而国家邮政局数据显示,2016年~2020年全国的快递量也从312.8亿件快速增长至833.6亿件。

快递和网购的爆发式增长和对物流配送时效的要求促进了智能分拣的推广和普及。2018年起,包括京东、顺丰、圆通等在内的各大物流公司纷纷升级改造物流中转站。

(2020双十一-顺丰海口美兰中转场工作人员正在进行快递分拣工作,图片来源:新华社)

今天,就让风云君来介绍一家主营“智能分拣系统”的科创板IPO公司——中科微至。

(图片来自中科微至官网)

一、无控股股东,与中科院微渊源颇深

(一)无控股股东,实际控制人在中科院微电子所任职

中科微至2016年5月由创始人李功燕牵头设立,2020年3月股改完成后于2020年11月下旬递交了科创板IPO招股说明书。

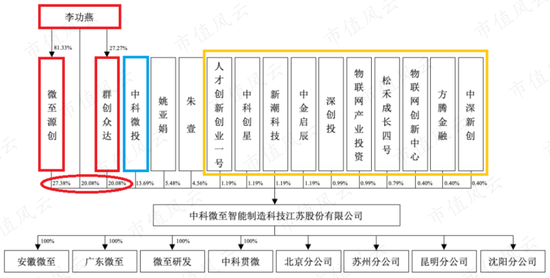

截至2020年11月,中科微至无控股股东,实际控制人李功燕直接持有公司20.08%股权并通过微至源创、群创众达间接控制中科微至27.38%及20.08%股权,最终合计持有公司67.54%股权。

目前,李功燕同时也担任中科院微电子所智能制造电子研发中心主任一职。

(李功燕)

(二)与中科院渊源颇深

从公司名称和实际控制人李功燕的履历背景中都不难看出,中科微至与中科院之间渊源颇深。

截至2020年11月,中科微至持股5%以上的股东中,中科院微电子所通过对外投资平台中科微投参股中科微至,并提名了一位董事商立伟参与公司日常经营管理。

(中科微至股权结构图,橘黄色方框内公司为中科微至后引入的外部投资者)

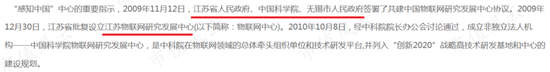

除了中科院微电子所,公司的另一位国有股东物联网创新中心和物联网产业投资的背后是江苏物联网研究发展中心。

(江苏物联网研究发展中心官网简介)

目前,中科院微电子所、声学所等多个中科院研究所已进驻江苏物联网研究发展中心。中科微至的董事商立伟现亦同时任江苏物联网研究发展中心主任一职。

此外,自然人姚亚娟、朱壹皆是公司的创始股东。二者与中科微至还存在着其他关联关系,具体情况风云君将在后面细说。

中科微至选择的是科创板第一条上市标准——最近一年的净利润为正且营业收入不低于1亿元,且预计市值不低于10亿元。

按照最近一次2020年1月(股改前)的增资情况来看,深创投等11家外部投资机构合计出资2.3亿元,增资后合计持有公司9.09%股权。由此推算,当时中科微至前身微至有限的估值大约为25.3亿元。(注:微至有限指中科微至智能制造科技江苏有限公司)

二、业绩高速增长,但五成以上业务来自中通

中科微至的业务范畴包括智能物流分拣系统的研发设计、生产及销售,主要产品有交叉带分拣系统、大件分拣系统等。

公司产品基本为客定化生产,因此也可通俗地认为中科微至为客户提供的设备销售及安装服务,待设备安装调试完毕、客户验收通过后确认收入,有质保期。

限于目前的产能,中科微至出具设计方案后直接向供应商采购绝大部分零部件,产品增值主要来自方案设计、软件加成。

(一)行业集中度较低

物流智能分拣系统是自动化分拣设备,自动化分拣设备是自动化物流装备的其中一个分支。自动化物流装备还包括自动化仓储设备、自动化输送设备和自动化搬运设备。

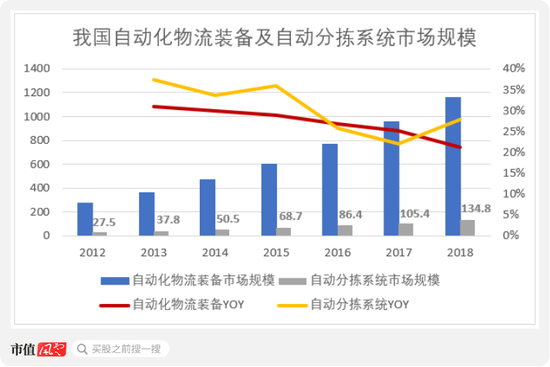

2018年,我国自动化物流装备市场规模为1160亿元。其中,自动分拣系统市场规模为134.8亿元,在自动化物流装备中占比11.62%。

(数据来源:智研咨询)

自动化物流设备较早的下游应用领域是烟草、医药和汽车,近几年网购、生鲜的蓬勃发展和电商、快递、机场、冷链运输对降低成本和配送效率的刚性需求刺激了高端物流领域对自动化物流设备的需求。

目前,由于下游行业存在一定的进入壁垒,国内的自动化物流装备生产商各自在烟草、医药、机场物流、电力和食品等细分领域占据有利地位,行业集中度较低。这些主要的自动化物流装备制造商主要包括:

其中,民营自动物流设备生产商中,德马科技(688360.SH)和欣巴科技与中科微至较为相似,下游客户主要集中在电子商务和物流领域,营业规模也较为相近,因此主要选取二者作为后文分析的可比对象。

(二)业绩爆发期,五成以上业务来自中通

1、业绩高速增长

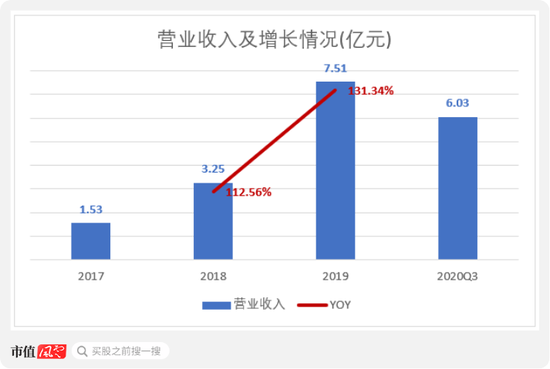

2017年~2019年,中科微至的营业收入从1.53亿元增长至7.51亿元,三年内CAGR高达121.75%,目前正处于业绩高速增长期。

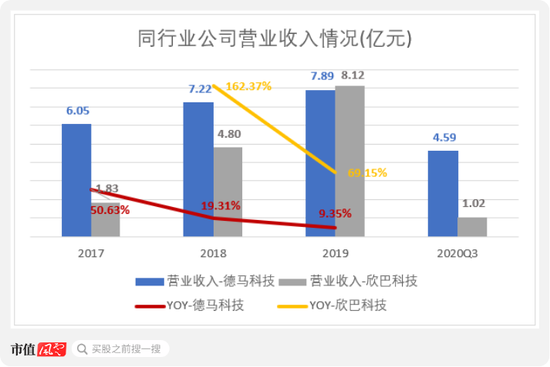

单就业绩规模和增速而言,中科微至表现比老牌对手德马科技和欣巴科技更优。

德马科技2001年4月成立,2019年收入规模较中科微至略大但连续三年增幅都不及中科微至;欣巴科技与中科微至一样成立于2015年,但业绩波动明显比中科微至更大。

(注:欣巴科技2020年数据为2020年上半年数据)

2、客户集中度高,五成以上业绩来自中通

不过,相对来说,中科微至的客户集中度更高。2017年~2020年9月,中科微至对前五大客户的销售收入在各期主营业务收入中的比重依次是100%、100%、94.27%和86.4%。

不仅如此,报告期内公司的前五大客户除前参股公司参股公司杭州中微以外,均为物流快递企业,如申通、顺丰、百世集团(百世快递,BEST.N)等。从创立初期至今,公司似乎瞄准的是较小的细分市场。

其中,中通是中科微至的第一大客户,2017年~2020年前三季度中科微至对中通的销售额在主营业务收入中占比分别为100%、98.18%、73.97%和54.94%。可以说,中科微至的营业收入严重依赖于中通。

国内主要物流企业中,邮政、顺丰较早引入进口自动分拣系统,通达系快递则主要选择价格较低的国产自动分拣设备。

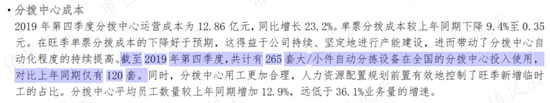

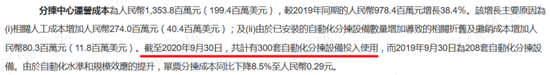

公开财报显示,2017年末、2018年末、2019年末和2020年9月末,中通分别共计有58套、120套、265套和300套自动化分拣设备投入使用,单票分拣成本因此从0.39元下降至0.29元。

(来源:中通快递2019年四季度财报)

(来源:中通快递2020年三季度财报)

能看到,中通的自动化分拣设备在2017年~2020年前三季度也呈现出增速逐渐加大并在2019年增幅最大、2020年1~9月增速回落的趋势,与中科微至相对应的营业收入增幅变动方向大致趋同。

三、关联交易频繁

(一)中科贯微与姚氏家族

2020年3月,中科微至完成股改后,自然人股东姚亚娟继续提名儿子姚益担任公司总经理一职。年轻的小姚总并非公司相关技术专业出身,曾经有过短暂的投资经历。

2014年6月,姚益参与设立江苏中科贯微自动化科技有限公司(以下简称“中科贯微”)并任中科贯微总经理。

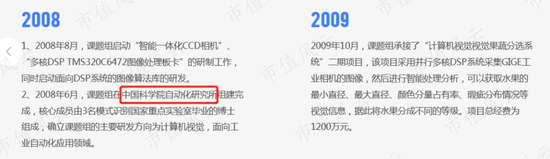

中科贯微官网信息显示,中科贯微的产品和核心技术脱胎于中科院自动化研究所的2008年“智能一体化CCD相机”等课题。

(中科贯微官网信息显示,中科贯微产品脱胎于中科院自动化研究所相关课题)

除了中科贯微,姚亚娟的配偶、父亲、妹夫等多位亲属不仅是嘉年华、无锡联顺等中科微至关联方的股东甚至控股股东,还在以下公司担任高管职位。

(二)关联交易频繁

中科贯微主要生产智能相机及多核DSP卡板等,其产品配合工业视觉算法能识别二维码,可辅助物流自动分拣完成信息识别和追溯。

(中科贯微相机产品,图片来源:中科贯微公司官网)

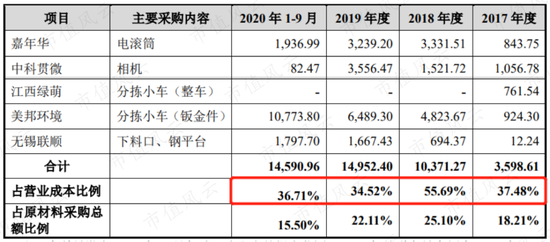

2017年~2020年9月,中科微至持续向中科贯微、美邦环境、嘉年华、无锡联顺等关联方采购智能相机、分拣小车、电滚筒等分拣系统组成产品或配件。

在此期间,中科微至的关联采购金额占原材料采购总额的16%~25%,约占各期营业成本的35%或以上,关联采购占比总体呈下降趋势。这主要与2020年1月中科贯微被中科微至收购完成成为后者的全资子公司有关。

其中,中科贯微、美邦环境、嘉年华都曾在2017年~2019年同时占据中科微至前五大供应商中的二~三个席位。

另外,上述表格里为中科微至提供分拣小车的江西绿萌是公司自然人股东朱壹的关联方。朱壹及其兄弟二人合计持有江西绿萌100%股权,朱壹同时也是江西绿萌的总经理和执行董事。

同时,中科微至在招股说明书中关于2020年前三季度新增的前五大供应商尚未提及的还有:

1、第四大供应商无锡市宏讯机电制造有限公司的监事陈亚明是关联方美邦环境的董事长,第四大供应商与中科微至存在事实上的关联;

2、第三大供应商康纳物流自动化设备(江苏)有限公司(以下简称“康纳物流”)成立于2020年3月,中科微至却在2020年1~9月向其采购了9,013.1万元平面皮带机的具体原因。

(康纳物流工商信息,来源:天眼查)

四、研发投入比率略高于同行业公司

既然选择了在科创板上市,那中科微至的“含科量”是否充足?下面一起来看看。

截至2020年9月末,中科微至有182位研发人员,占员工总人数的27.33%。

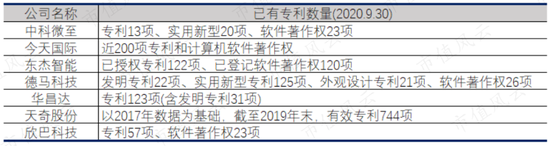

截至2020年11月,公司拥有发明专利13项,实用新型专利20项和软件著作权23项。其中,13项核心专利中有8项早期专利(2016年公司成立前)受让自关联方江苏物联网研究发展中心、中科贯微及其他第三方。

2016年起,中科微至的专利(含实用新型)全部由公司自己开发。

与同行业公司相比,中科微至现有的专利数量并不算多,这与公司较短的发展历程有一定关系。

天眼查显示,中科微至目前仍有几十项专利及实用新型技术处于“授权”(申报通过但未完成专利申请)或“实质审查”(申报)阶段。其中的19项,由关联方杭州中微、中科院微电子所昆山分所转让给公司。

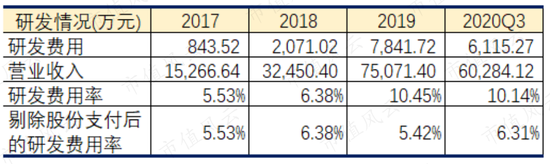

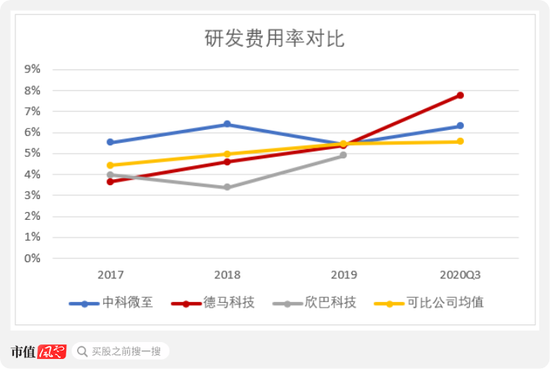

2017年~2020年9月,中科微至每年投入5%以上的收入来进行研发,并在各期将研发投入费用化,会计处理上较为谨慎。2019年起,因实施了股权激励计划,中科微至的研发费用率一度突破10%。

剔除股份支付的影响后,中科微至的研发费用率基本稳定在5.4%~6.3%之间。

与同行业公司相比,中科微至的研发费用率略高于可比公司均值。

(注:可比公司均值指今天国际、东杰智能、德马科技、华昌达、天奇股份、欣巴科技和兰剑智能同一指标的平均值,下文同)

五、毛利率、净利率下降

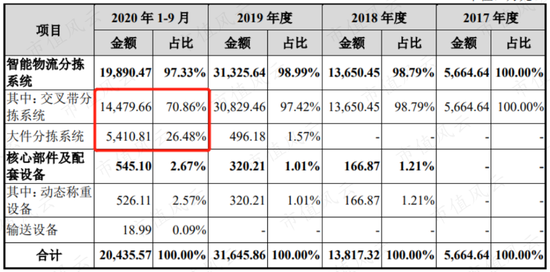

细分至产品,中科微至的主营业务主要由交叉带分拣系统和大件分拣系统构成。二者中,交叉带分拣系统的应用场景为小件货品分拣。

2017年~2020年9月,交叉带分拣系统、大件分拣系统构成了97%以上的主营业务收入。2019年起,中科微至的产品种类更加丰富,大件分拣系统在收入中的比重上升。

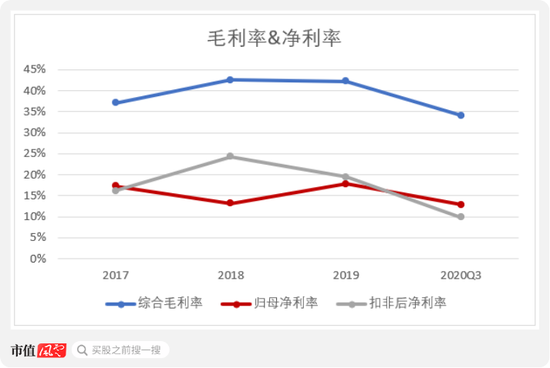

报告期内,中科微至的毛利率在34%~43%之间波动,波动则主要由各期验收的交叉带分拣系统项目毛利率引起。

除2018年受未约定服务期并一次性计入当期损益的股份支付费用较大影响之外,中科微至的归母净利率与扣非后净利率相差不大。

2017年~2020年9月,中科微至扣非后净利率分别为16.16%、24.28%、19.47%和9.93%。2020年前三季度扣非后净利率的下降主要系当期毛利率下降导致。

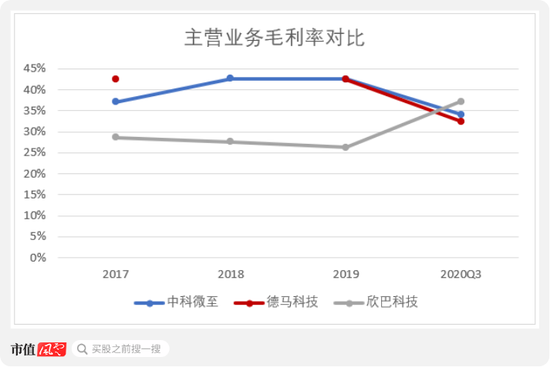

可比公司之间的主营业务毛利率对比之下,中科微至与德马科技的毛利率更接近。欣巴科技的业务范畴为方案设计和软件开发等,缺乏设备生产环节,毛利率偏低。

(此处德马科技、欣巴科技毛利率为交叉带分拣系统毛利率)

六、业绩爆发期下预收账款与存货俱增

我们在前面曾提到,中科微至成立的时间短,最近几年处于业绩爆发期。而随着业绩爆发带来的,是预收账款和存货的大量增加。

(一)预收账款迅速增加

2017年~2020年9月,中科微至的预收账款(含合同负债,下同)分别为0.92亿元、1.63亿元、4.01亿元和6.33亿元。

天眼查显示,2020年3月~11月,中科微至陆续在以下项目中标或成为中标候选人——

(二)存货在产品大幅增加

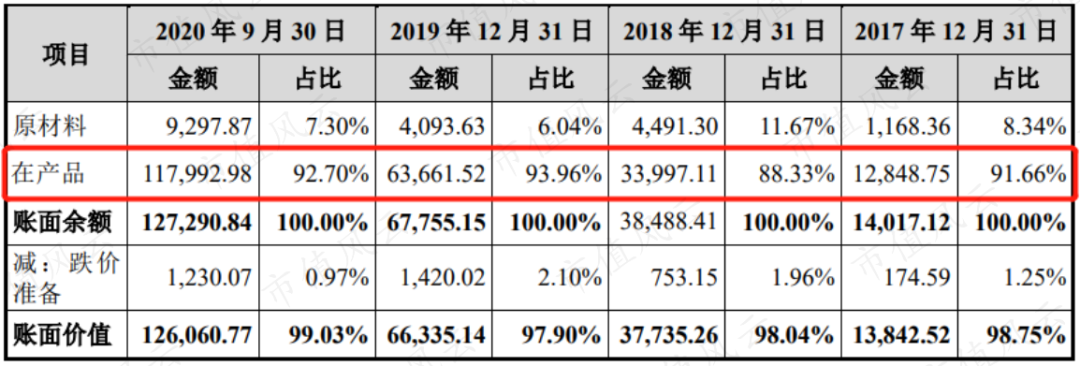

2017年末、2018年末、2019年末、2020年9月末,中科微至的存货在公司总资产中的比重分别是44.54%、59.22%、51.64%和60.05%,是中科微至最大的资产科目。

从存货的构成看,存货的变动主要由在产品带来。按照中科微至的收入确认方式,存货-在产品在这里指正在生产以及仍在安装调试、尚未验收的产品。

2020年9月末,中科微至存货中的在产品金额为11.8亿元,是2018年末在产品的1.85倍,原材料变动类似。这意味着中科微至一边在加大订单备货且正在安装调试、未来待验收的产品可能也在增加。

通过中科微至目前期末预收账款及在产品同向增加可推断出公司2020年业绩增长势头未减。以后可通过这两个科目的变动来观察中科微至未来的营业收入是否具有持续增长的潜力。

(三)资金用于购买理财、原材料和修建厂房

鉴于中科微至的主要客户都是大型的物流企业,加上后期中科微至加强了对应收账款(初期为促销产品,对客户放宽了账期)的催收,公司应收账款的回收风险相对较低。

2017年~2020年9月,一年以内的应收账款在期末余额的比重依次为96.98%、90.56%、99.06%和95.31%。

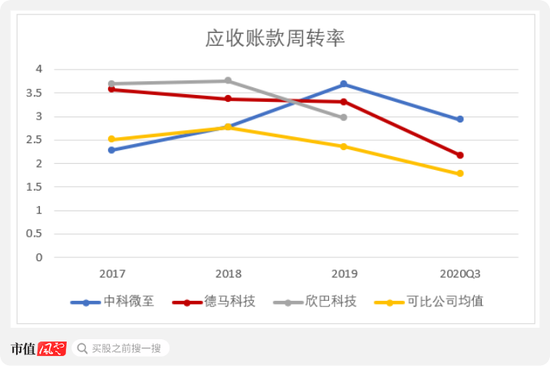

与同行业公司相比,2019年起中科微至的应收账款周转效率高于德马科技、欣巴科技和行业均值。

2020年中科微至收到股东投资款2.3亿元,腰包“鼓”了不少。不过,这部分钱,大多被公司用于购买理财产品。

报告期内,中科微至的理财产品金额从2017年的1,000万元增长至2020年9月末的1.97亿元。2020年前三季度理财产品带来的投资收益为934.62万元,贡献了12%的净利润。

现金流量表指标中,受大量提前备货影响,中科微至2020年前三季度的经营性净现金流量由正转负,经营性净现金流质量(净现比)下降。

近几年公司江苏无锡和安徽南陵厂房的持续修建导致资本性支出不少,2020年前三季度自由现金流为负。目前厂房已完工转固。

由于资金转变为理财、存货和固定资产,中科微至平时用于经营周转的短期借款在2020年9月末增加至0.46亿元,较2019年期末同比增长3.56倍。

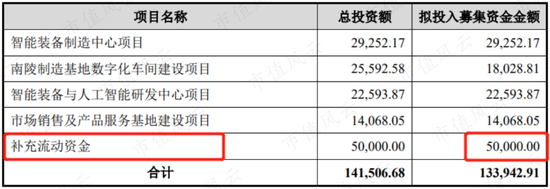

总地来说,2020年1-9月公司的流动资金不算很充裕。此次募投项目的募集资金中,超过1/3部分也将用于补充流动资金。

七、结语

依托中科院微电子所和关联方的技术加成,中科微至在近几年业绩增长迅猛,新冠疫情下公司2020年的收入表现也比竞争对手德马科技、欣巴科技略好。

如今,在一片自动化物流设备蓝海中公司主要瞄准电子商务和物流细分市场。

不过,业务严重依赖于中通等国内快递公司,客户集中度高,关联交易频繁,主要新增供应商略有瑕疵……这些无疑都会给公司未来业绩的持续增长带来不利影响。

从创立到IPO,中科微至走了五年。接下来,中科微至还有很长的路要走。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国