原标题:泡沫、投机性波动、回撤,但美股牛市还在继续

本文来自 微信公众号“Stansberry贝瑞研究”,作者:贝瑞君。

尽管我们预计牛市可能在2021年结束,但任何押注于近期见顶的人都会错过机会。

标准普尔500指数自2020年3月触底以来已上涨74%,但还没有出现一次下跌大于10%。如果你坚持持股,那一定是赚钱的,但市场不可能永远朝一个方向发展。

健康的市场必然是“起起落落”,当一项资产大幅上涨或下跌时,其向另一个方向的波动几率也会大幅增加。即使在长期牛市期间,偶尔的回调也是行情的一部分。

贝瑞研究曾在12月份发布《若美股继续下跌,跌多少?你该做的两件事》预期年底与1月份波动将会增大。虽然从指数上来看,并没有大的跌幅的,但是根据美股板块表现,我们发现,此前的强势板块均在1月出现回调,但回顾过去半年的行情走势,市场依然是健康的,且从反向指标来看,市场还有大涨的机会。

但,标普500指数74%的回报率没有回调或熊市正常吗?一个健康的市场通常有多久该出现大的回落?该如何抓住美股“融涨”阶段的最后一程?

本文聚焦:

1.Ben Morris:1月大多数强势板块涨势回调 但市场依然健康

2.C. Scott Garliss:对冲基金的亏钱暗示市场还能大涨

3.Steve Sjuggerud:对于“美股泡沫破裂”的担忧达到历史之最

Ben Morris:1月大多数强势板块涨势回调 但市场依然健康

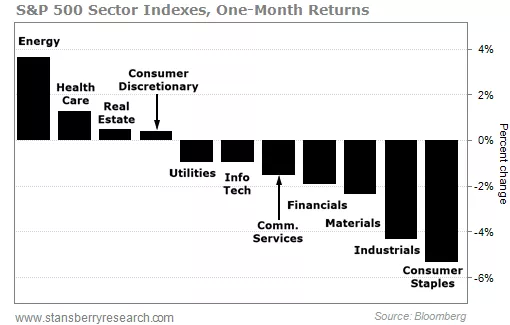

总体而言,1月份标准普尔500指数下跌约1.1%。只有能源股和医疗保健股当月表现良好,分别上涨3.6%和1.3%。房地产和非必需消费品类股涨幅均低于0.5%,其他七个板块全部下跌。

参看上图,能源类股和消费类股相对表现突出,上月我们在1月份的《月度&半年度行业分析+2021年趋势和拐点预判》提及了能源股反弹的预期,如果有该领域好的投研标的,我们将与投资者分享。此外消费类股票被视为避险板块,但近两个月表现不好。公用事业作为一个避风港的表现也不太好,这与美国债收益率的提升有关。

通常美股投资购买公用事业股票以获得稳定的股息,而目前股息吸引力相对减弱。但过去6个月以来,美国基准10年期美国国债收益率从0.53%升至1.07%,跳涨了102%。这是一个值得关注的重要趋势。如果利率继续上升,整个全球经济都会有不同的感受。这也可能带来许多新的交易机会。

贝瑞研究分析师Ben Morris认为,虽然1月份出现了超出预期的板块及市场波动,但我们看到了美股呈现的是健康牛市的迹象。这种反反复复的波动对市场而言是好兆头,反映的是一种平衡。

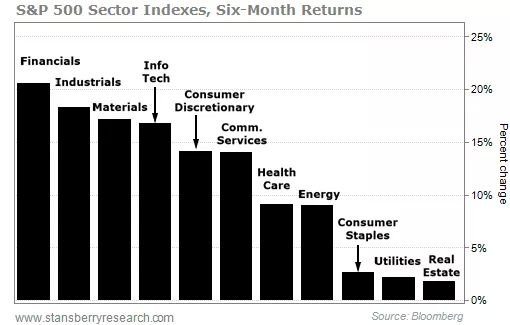

我们再来回顾一下标普500指数11个板块在过去6个月的表现:

根据数据,标准普尔500指数在过去六个月上涨了14%。在此期间,11个板块全部上涨,但涨跌显现差异,板块领头羊-金融板块较表现最差的房地产板块涨幅超过18个百分点。

参看上图,金融股和工业股在过去六个月分别以21%和18%的涨幅领涨。公用事业股和房地产股涨幅居后,各有2%左右的涨幅。

这个板块收益表现与2020年12月的板块表现基本接近。在上个月的板块排行中,金融股在长期表现不佳之后,涨幅跃居第二,1月,金融表现占据第一位。

贝瑞研究分析师Ben Morris 指出:

随着债券利率攀升,金融股将表现良好。如前文提及,美国10年期国债收益率从0.53%升至1.07%,跳涨了102%。在缓慢债券市场,这是一个很大的增长。对于金融业者来说,这是一个巨大的顺风。这一行业的许多公司通过短期利率借款和长期利率贷款来赚取利润。因此,随着长期利率上升,金融公司的利润往往会增长。

类似贝瑞研究的历史分享伯克希尔哈撒韦(Berkshire Hathaway)和Visa(V)、American Express(AXP)和Mastercard(MA)等公司都将受益于金融业的强势。

此外,过往6个月,过去六个月,工业股和材料类股也表现强劲,而能源股在花了一年多时间虽然仍处于或接近排名底部后,但已经成功走出了低谷出现上扬。材料和工业板块齐头并进,投资者们也正在等待美国总统拜登提出一项庞大的基础设施支出法案,但这种可能性似乎越来越大,一旦法案成功通过,以上三个板块将受益。

最后,公用事业和房地产板块是过去六个月表现最差的股票,这两个板块往往是“避险资产”,当投资者不敢投资时,它们往往表现良好。而过去的六个月股票上涨了很多,因此,投资者大多避开“避风港”。

总体而言,贝瑞研究分析过去六个月的赢家可能会继续保持强劲势头,1月份市场强势板块的回调是正常、健康的,牛市还在继续。如果未来两个月赢家出现一些变动,贝瑞研究也将及时分享我们对市场的理解预期并分享相应交易策略。

C.Scott Garliss:对冲基金的亏钱暗示市场还能大涨

最近市场上关于视频游戏连锁店GameStop(GME.US)系股票很疯狂,其他市场领域的投机活动也十分猖獗。

“散户社群”WBS推动的轧空迫使对冲基金被动平仓,众多被对冲基金们此前做空的股票大涨,价格可以说已经脱离基本面,短期内也存在大幅波动的风险。

但今天我们从对冲基金减仓或止损的的角度来看,他们减少了对股市的投资,这意味着它们不看好标普500指数的未来走势,但作为独立第三方投研机构的角度,我们认为,美股还将从当前点位继续反弹。

Reddit聊天室里的这些投资者好像找到了一个“必胜”的法宝,“逼空”每一个被大举做空的股票,要知道,对冲基金们往往容易扎堆在一些股票上。

对冲基金们不想输,毕竟在过去的两周,快速的轧空让很多做空机构缴械投降。对冲基金们也在快速的撤销他们的做空订单,这是他们保护客户资金和未来业务的最佳方式。

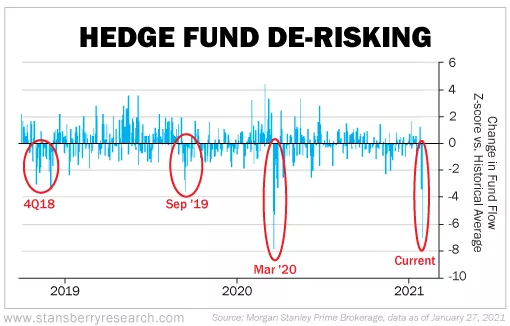

根据上周摩根士丹利大宗经纪业务对冲基金的资金流量数据:

该图表显示了过去两年,对冲基金卖出多头以补空头头寸的比例,从本质上说,这张图表意味着上周出现了自2020年3月份市场崩盘以来的最高卖空量。Reddit驱动的狂热已经导致对冲基金将自己定位在极端防御的位置。对冲基金一直在卖出其多头头寸,以便手头有足够的现金来弥补其空头头寸。

更重要的是,这可能是市场走高的信号:当有大量资金时,市场会走高,然后再把这些资金吸回来。

根据统计,参看过去2年对冲基金极端卖出多头回补空头的时间点(上图红圈处),我们发现了一些有意识的上涨信号:

2018年第四季度极度卖出空头后,市场在2019年全年反弹约30%。

2019年9月至年底,标准普尔500指数上涨9%,并在疫情爆发后的市场崩跌前上涨了14%。

2020年3月后,标准普尔500指数在5个月内上涨52%,截至2020年底上涨68%。

所以,如今对冲基金再次大幅降低了做空头寸,这或许意味着在未来几个月我们还将看到上述类似的较优涨势。

Steve Sjuggerud:对于“美股泡沫破裂”的担忧达到历史之最

2021年初到1月27日,GameStop(GME)的涨幅超过1500%。这是一个从社区崛起的“散户”击败“机构”的故事,细节不必多讲。但对于投资者而言,最重要的是,这一波“大战”之后,不少新的买家被吸引进入了市场。

美经纪商Roobinhood应用程序数据告诉我们,市场太火爆了,很狂热。但与此同时,我们正处于股市泡沫中的想法越来越受欢迎,对美股见顶的忧虑也越来越明显。

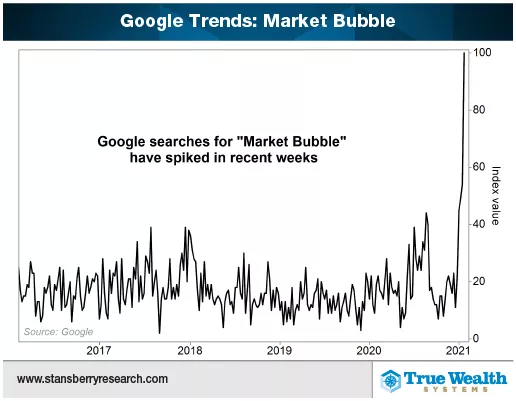

根据谷歌的搜索趋势数据显示,当前市场搜索“市场泡沫”的次数比过去五年中任何时候都多。

谷歌的搜索趋势可以显示出人们对某个搜索词的兴趣。根据上图,纵轴0值表示对这个话题不感兴趣,100表示最感兴趣。而今天的读数是100,这是有记录以来的最高水平。

高级分析师Steve Sjuggerud指出“像今天这样一个充满泡沫的市场,才是这次金融危机的关键所在。尽管我预计牛市可能在2021年结束,但任何押注于近期见顶的人都会错过机会。”

Steve 是“融涨概念”(Melt UP)的敲钟者,多年来他被广泛认可的观点是:在融涨行情中,最大的收益发生在最后一局的融涨。在互联网泡沫时代,科技股在在最后12个月里反弹了100%以上。

Steve指出,市场对于“泡沫”的担忧评论大多是错误的,他们认为,一旦泡沫破灭,一切投资行动是完全危险的。

Steve认为我们要做的就是,在不承担极端风险的情况下,掌握继续投资于目前充满泡沫的市场的机会,而最糟糕的事情之一就是在最大的涨幅发生之前离开。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国