来源:发鹏期权说

原标题:忘了高开低走,聚焦风格转换

牛年第一个交易日,从300和50指数走势结果看,在节日期间外围指数造好,尤其港股大涨下高开低走并收绿,指数多头宛如“吃土”般不爽。细节些看,今天涨7跌1,是低估、低价股反弹vs高估、抱团股大跌的市场结构,显然是多数人吃肉、少数人吃瘪的行情,开门红包也算实实在在。

出来混总是要还的,不论抱团牛股簇拥怎么用逻辑证明目前的估值“不算贵”、“几年增长就消化了”等结论。真价值发现者少,假价值跟随者多的事实注定会在估值到某个多数人“看不懂”的时刻出现信仰松动。而最近,特别今天有些明显的机构转仓迹象说明了这个趋势的存在。

资金弃高估抱团股,从低估、从安全、从低价好票的势头今天再得到加强,建议大家高度重视。就我自己来说,低估三傻,特别是银行依然是后续权益多头的首选项,四大行与兴业是可攻可守的组合。

上图是之前发过的,A股银行指数、H股银行Lof、沪深300、上证50指数叠加图。假设疫情可以修复如初,市场2019年底的结构是合理的,银行指数较300与50指数的相对收益远未走平,目前还差了至少15%+的空间,H股银行更是差了35%+。这个相对空间不修复完毕,四大行不出现大涨前,我的银行多头预期不太会变化。

除了银行多头外,抱团股神话短期“破灭”也极度有益于小票的止跌回稳,可转债大概率会迎来连续的修复,可攻可守亦继续值得保持高度关注与坚守。总之权益上中短期最大的机会在于低估、低价、优质股修复相对估值,当下切不可错过。而长期机会择是博到低估修复机会后,抱团牛股中的“真茅”回调见底后的入场。

说回期权交易层面,先看指数。经历连续大涨后,以2015年为参考,目前300和50指数PB估值分位数在70%+,谈不上便宜,但也还未到极限位置(有朋友看PE数据认为已经到了极高点,个人觉得因为2020年疫情带来的利润整体下行,PE数据本身需向下修正)。

出于银行、保险、地产等传统权重蓝筹估值依然趴在底下,以及基本面整体趋稳、资金面难大幅收紧的大环境,我个人依然保有低位多、高位不裸空的态度。但估值不算低加上肉眼可见的短期乖离率,指数中短期的振幅还得往稍大些看。不排除后边再走一个类似2020年7月以后大半年的震荡,但幅度可能更大。

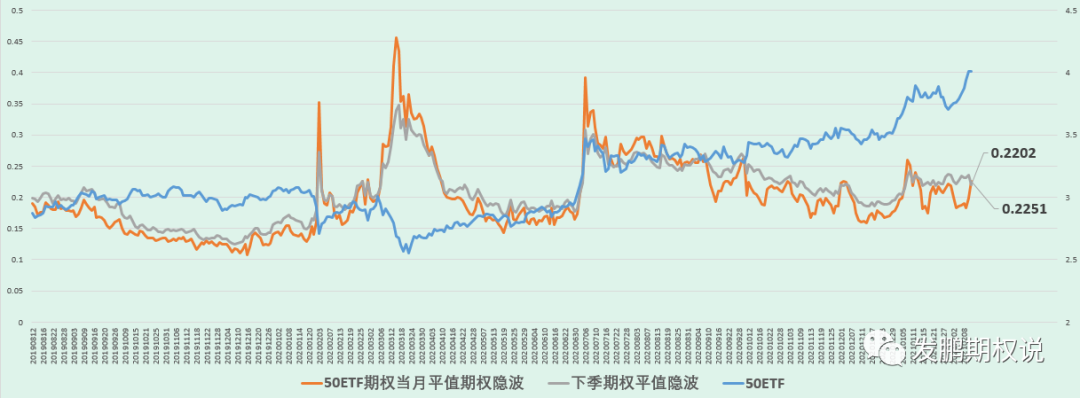

基于上述的预期,预计后期隐含波动率可能不容易跌到20%以下,起码最近的乖离下,期权卖方不应对隐波快速走低有过分乐观的预估。今天收盘,50ETF期权当月3月期权隐波较节前小跌收22.0%+,下季6月期权跌收23.0%-,其当月平值与下季平值历史位置图如下:

最近的期权交易,我个人重点预期这几类机会:

a.风格切换下,300指数与50指数的差价回转机会,银行相对走强预期时看跌300对50,反之看多。执行上怕涨用买Put+卖Put,怕跌用买Call+卖Call组合比较好。

b.标的上串下跳下,不管涨波or跌波,当月都可能较远月超速带来的近远月隐波差交易机会。

c.目前隐波的指数价格正相关,战略看多者,指数低位期权裸买博反弹,指数高位平买权博回落;战略看空者反过来,高位卖权,低位买平。

好了,期待下个交易日顺利!

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国