热点栏目

热点栏目来源 | 鲁证研究

行情研判

得益于春节期间中美领导人通话、全球疫情新增确诊人数减少、大宗商品价格整体上行等宏观利好,钢材整体库存增量低于市场预期等行业利好,节后第一周黑色商品价格整体上涨。走势基本符合我们节前“黑色有望结束1月份以来的调整”的判断。

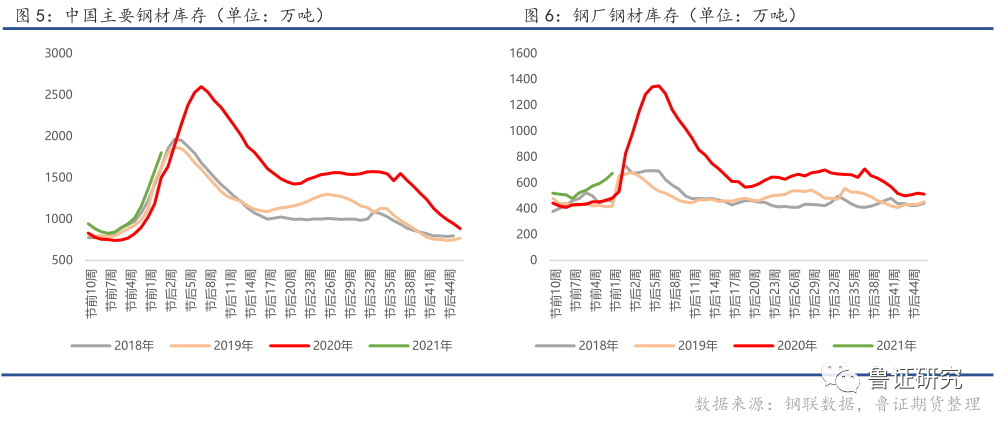

对于后市,我们认为主要的博弈焦点:一是钢材冬储库存的现状和结构变化。从钢联等机构统计库存现状来看,今年库存增量相比往年和预期较低,节后2-3周仍处于季节性垒库阶段,预计库存总量仍将继续增长,但绝对值水平将低于去年。更值得注意的是,由于节前钢价高位下游终端和投机贸易商普遍冬储较为谨慎,货源主要集中在一线代理和钢厂手中,货源相比往年集中利于涨价,在下游终端和投机户补库前,价格预计仍将坚挺。

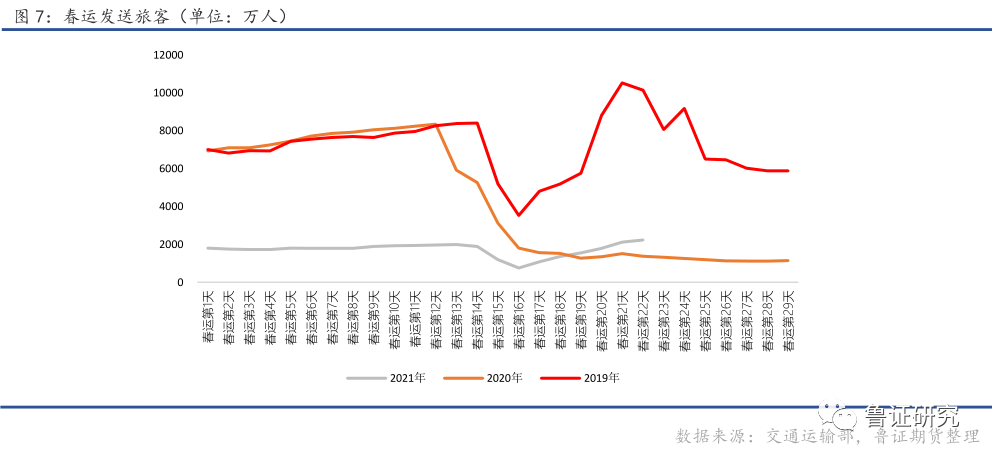

二是去库速度和需求启动情况。近期去库速度主要跟需求启动相关,因为国家倡导务工人员非必要不回乡,春运人数比2019年同期下降76.8%,比2020年同期下降34.8%,就地过年人数明显增加,节后工人能够迅速到位,有利于下游工程项目的快速启动。远期需求情况还是要看下游需求,海外货币放水叠加经济复苏,目前出口价格依然较高,国内地产新开工、基建和制造业投资,以及机械、汽车、家电等显示需求依然维持。我们认为黑色依然偏乐观,但多重因素的利多已有兑现,难以出现去年11-12月份那种连续大涨局面。

另外,关注供给端政策执行情况,一是粗钢产量方面。官方提出确保粗钢产量同比下降,从过去的供给侧改革执行力度来看,此值得充分关注,重点关注3月中下旬,也就是在1-2月份粗钢产量数据发布以后,官方的表态和政策变化。二是原料供给方面,因为本地过年春节假期产地正常生产,物流放假造成铁矿石、煤焦、合金库存累积,但需求在钢材带动下原料价格坚挺。焦炭三月中旬供暖季结束后有新一轮焦化产能集中退出,供应偏紧的状态短期难以改变;动力煤季节性弱势;铁合金从内蒙古地区限电政策执行力度来看并不理想,后期主产区政策执行情况将继续重点关注。

策略建议

趋势:黑色前期多单部分持有,现货逢高陆续降库,追高需谨慎。

套利:买钢材现货空期货05套利波段操作思路,焦炭期现反套持有;逢低做多远月钢厂利润持有,买铁合金空螺纹05部分持有。

正文:

钢材库存低下游复工早,黑色节后预期依然乐观

一、黑色行情焦点:假期多重因素使黑色价格上行,关注库存和供给政策变化

1、黑色行情回顾:钢材节后期现价格大幅反弹,原料现货相对弱势期货反弹修复基差

节后第一周黑色整体上行,趋势符合我们节前“黑色有望结束了1月份以来的调整”的判断,价格涨幅略超出我们之前的预期。主要因为春节期间中美领导人通话、全球疫情新增确诊人数减少、大宗商品价格整体上行等宏观利好,以及钢材整体库存增量低于市场预期造成了黑色整体涨幅较大。

从各品种和期现对比来看,钢材期现同时上行,原料端则现货相对弱势,期货反弹修复基差和之前预期。具体品种涨跌幅如下图所示,钢矿和焦炭期货涨幅较大,动力煤产地增产和消费季节弱势,期现表现均较为弱势。

2、行情博弈焦点:钢材冬储库存的现状和结构变化,节后(钢材)需求预期,各品种库存变化

一是钢材冬储库存的现状和结构变化。

从钢联等机构统计库存现状来看,今年库存增量相比往年和预期较低,节后2-3周仍处于季节性垒库阶段,预计库存总量仍将继续增长,但绝对值水平将低于去年。更值得注意的是,由于节前钢价高位下游终端和投机贸易商普遍冬储较为谨慎,货源主要集中在一线代理和钢厂手中,货源相比往年集中利于涨价,在下游终端和投机户补库前,价格预计仍将坚挺。

二是钢材去库速度和需求启动情况。

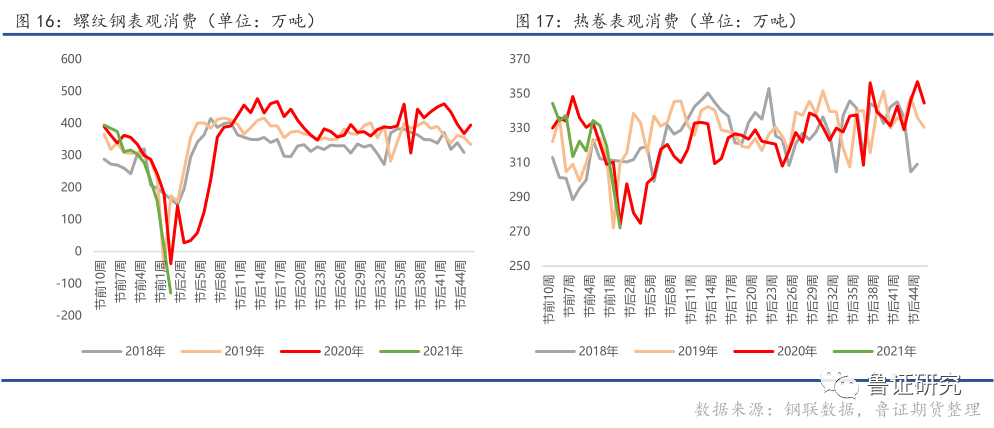

近期去库速度主要跟需求启动相关,因为国家倡导务工人员非必要不回乡,根据国务院联防联控机制春运工作专班数据显示,春节假期七天(除夕至初六),全国铁路、公路、水路、民航共发送旅客9841.6万人次,比2019年同期(除夕至初六,下同)下降76.8%,比2020年同期下降34.8%。就地过年人数明显增加,节后工人能够迅速到位,有利于下游工程项目的快速启动。

远期需求情况还是要看下游需求,海外货币放水叠加经济复苏,目前出口价格依然较高,国内地产新开工、基建和制造业投资,以及机械、汽车、家电等显示需求依然维持,我们认为中性偏乐观,但空间预计有限,黑色难以出现去年11-12月份那种连续大涨局面。

三是关注供给端政策执行情况。

(1)粗钢产量方面。官方提出确保粗钢产量同比下降,从过去的供给侧改革执行力度来看,此值得充分关注,重点关注3月中下旬,也就是在1-2月份粗钢产量数据发布以后,官方的表态和政策变化。

2020年12月28日,工信部部长肖亚庆在2021年全国工业和信息化工作会议中表示,围绕碳达峰、碳中和目标节点,实施工业低碳行动和绿色制造工程,坚决压缩粗钢产量,确保粗钢产量同比下降。随后原料司和新闻发言人也都对确保粗钢产量同比下降再次做了强调,表达了国家对钢铁行业要继续深化供给侧结构性改革的决心。2021年1月27日,中国钢铁工业协会在北京召开信息发布会,提到粗钢产量同比下降和钢材需求小幅增长如何平衡?2021年甚至更长一段时期,即使出现阶段性产需不平衡,市场也会通过进口和库存环节的自我调节,来有效满足国内市场需求。

从过去的供给侧改革执行力度来看,粗钢产量同比下降有望实现,在疫情后经济复苏持续的情况下,对于钢材生产利润也形成预期利好。我们认为大概率政策的发力,要等到3月下旬,在1-2月份,粗钢产量数据发布以后。未来如何落地还需要进一步观察,我们将继续加以关注。(具体见我们前期策略报告文章分析)

(2)原料供给方面,因为本地过年春节假期产地正常生产,物流放假造成铁矿石、煤焦、合金库存累积,但需求维持,在钢材带动下原料价格坚挺,动力煤季节性弱势。

焦炭方面,由于物流的停滞导致运输环节受阻,焦炭上游库存有所累积,但不改大的供需格局,加之三月中旬供暖季结束后有新一轮焦化产能集中退出,供应偏紧的状态短期难以改变。

从内蒙古地区限电政策执行力度来看并不理想。2月初,乌兰察布地区发布1月能耗双控任务执行程度不达标,1月份没有完成的电量迭加至2月份的通知,但市场中并未有内蒙古地区限电升级的消息出现。包括节前电费上涨政策出台初期对市场情绪影响较大,合金行业仍处于去产能的风口上,后期主产区政策执行情况我们也将继续重点关注。

二、品种供需形势:复工复产预期提振,钢材价格节后提涨,原料需求维持预期修复

1、钢材:复工复产预期提振,钢材价格节后提涨

(1)钢材价格补涨,市场成交偏少

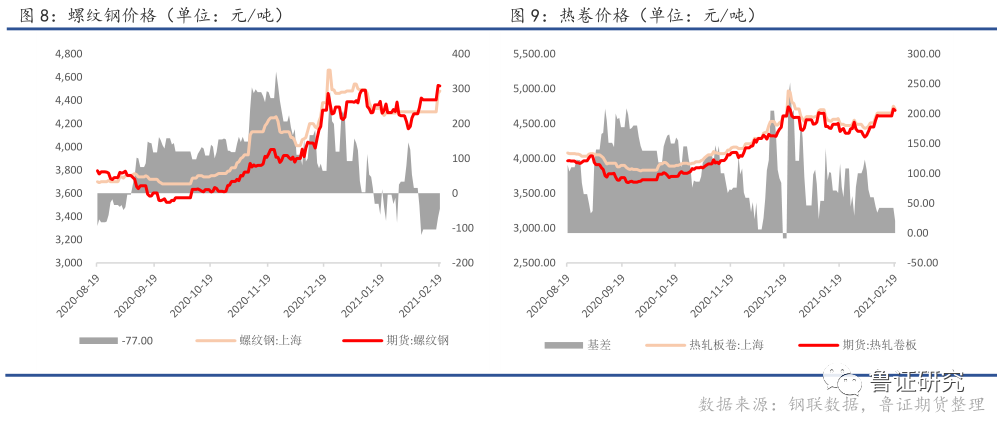

春节国家倡导就地过年,人员流动减少有利于节后快速复工复产,需求预期支撑节后两个交易日期现货价格补涨,由于现货市场尚未完全开工,整体成交偏少。截至2月19日,螺纹上海报4480元/吨,周环比上涨180元/吨;螺纹2105合约收报4524元/吨,周环比上涨120元/吨,基差报-44元/吨,环比上涨60元/吨;热卷上海报4710元/吨,周环比涨60元/吨;热卷2105合约收报4690元/吨,周环比上涨82元/吨,基差报20元/吨,环比下跌22元/吨。

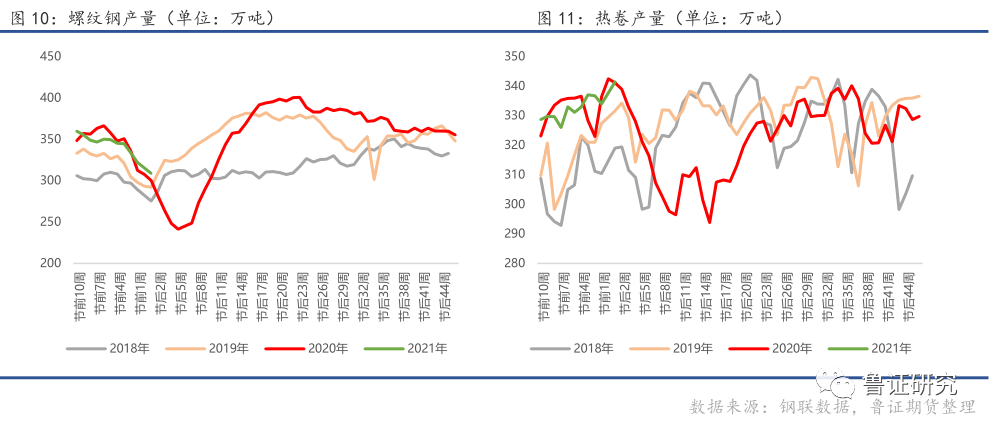

(2)钢材产量环比回落,季节性垒库进行

供给方面,春节假期期间钢厂检修影响,轧线开工率明显下滑,五大钢材总量连续五周环比下降,本期钢材产量1003.68万吨,环比减少9.26万吨,去年同期为971.54万吨,去年同期环比减少16.87万吨。其中,螺纹钢产量308.88万吨,环比减少13.07万吨,去年同期为300.37万吨,同期环比减少12.09万吨。热卷产量341.46万吨,环比减少2.76万吨,去年同期为341.12万吨,同期环比增加4.65万吨。

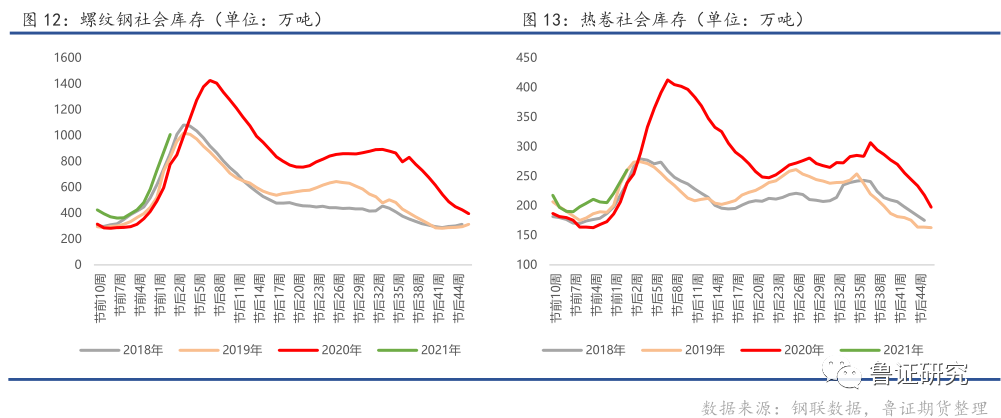

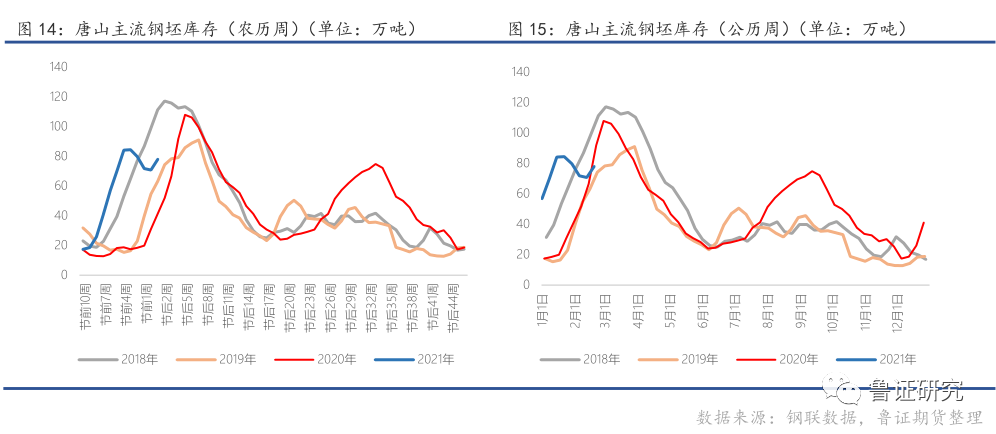

库存方面,厂库、社库环比增加,虽然库存水平偏高,但垒库幅度低于去年同期。钢材厂库+社库2788.98万吨,环比增加752.9万吨,去年同期增加824.98万吨。钢厂库存方面,钢材库存985.74万吨,环比增加311.22万吨,去年同期增加346.53万吨,其中钢厂螺纹钢库存511.91万吨,环比增加174.01万吨,去年同期增加196.29万吨;钢厂热卷库存143.34万吨,环比增加22.2万吨,去年同期增加42.63万吨。社库方面,钢材库存1803.24万吨,环比增加441.68万吨,去年同期增加478.45万吨。主要品种螺纹钢库存1008.89万吨,环比增加277.27万吨,去年同期增加281.16万吨;热卷260.73万吨,环比增加39.68万吨,去年同期增加52.37万吨。

需求方面,春节假期期间,现货市场停市,下游项目停工,导致库存迅速增加,钢材表观消费达到全年低点,节后将逐步回升。国家倡导务工人员非必要不回乡、在务工地点过年。根据发运数据分析,就地过年人数明显增加,节后工人能够迅速到位,有利于下游工程项目的快速启动。

(3)钢材垒库不及预期,钢材价格跳空上涨

今年春节假期,国家倡导“就地过年”,春运发运人数大幅降低,节后复工速度有望快于往年。随着节后市场陆续开市,下游项目将逐步重启,市场资源流转速度有望回升,需求恢复预期将为价格提供支撑。节假期间钢材库存增幅弱于去年同期,节后2-3周仍处于季节性垒库阶段,预计库存总量仍将继续增长,但绝对值水平将低于去年。受到国内外经济复苏及库存增幅不及预期提振,钢材延续节前上涨趋势,节后下游市场将陆续开市,考验需求释放强度。总体上来看,预计钢材价格震荡偏强,但若需求释放不及预期,价格可能冲高回落。

2、铁矿:需求支撑仍在,矿价强势上涨

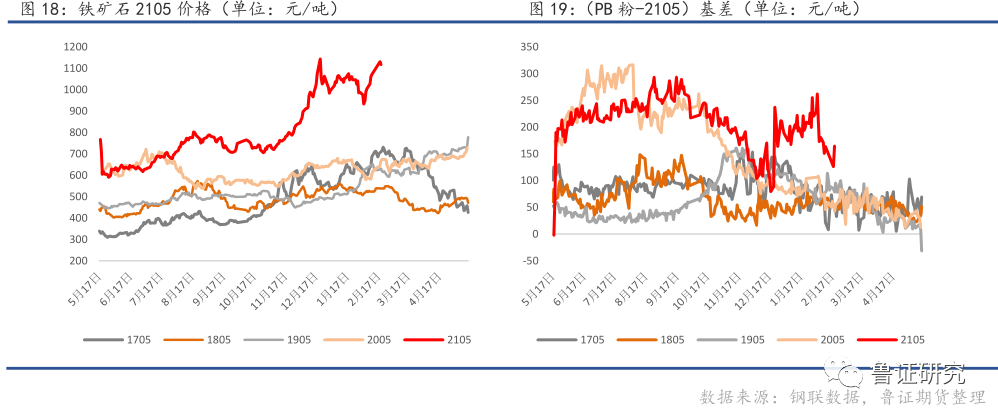

(1)矿价强势上涨,基差逐步回归

节后进口矿期现联动上涨,虽然下游逐步开市,但市场活跃度一般。截止2月19日,日照港金布巴1132元/湿吨,上涨44元/湿吨,卡粉1340元/湿吨,上涨45元/湿吨,PB粉1163元/湿吨,上涨41元/湿吨,超特粉963元/湿吨,上涨47元/湿吨。连铁矿05合约报1117元/吨,环比涨45.5元/吨。铁矿基差小幅回升,其中PB粉报165元/吨,金布巴粉101元/吨。

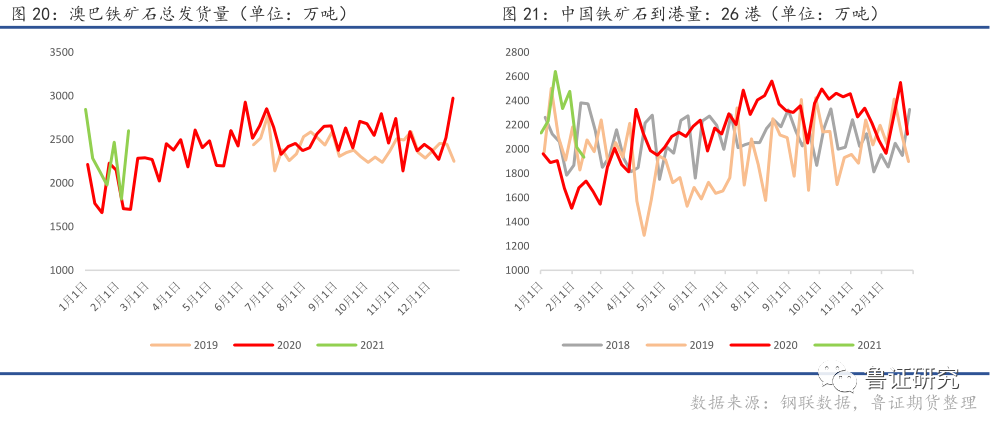

(2)发运环比回升,到港维持减量

发运到港方面,澳大利亚巴西铁矿发运总量2602.1万吨,环比增加787.4万吨;澳大利亚发货总量1958.7万吨,环比增加664.5万吨;其中澳大利亚发往中国量1490.0万吨,环比增加354.4万吨;巴西发货总量643.4万吨,环比增加122.9万吨。中国45港到港总量2061.1万吨,环比减少63.1万吨;北方六港到港总量为1003.4万吨,环比减少115.6万吨。中国26港到港总量为1933.2万吨,环比减少81.8万吨。

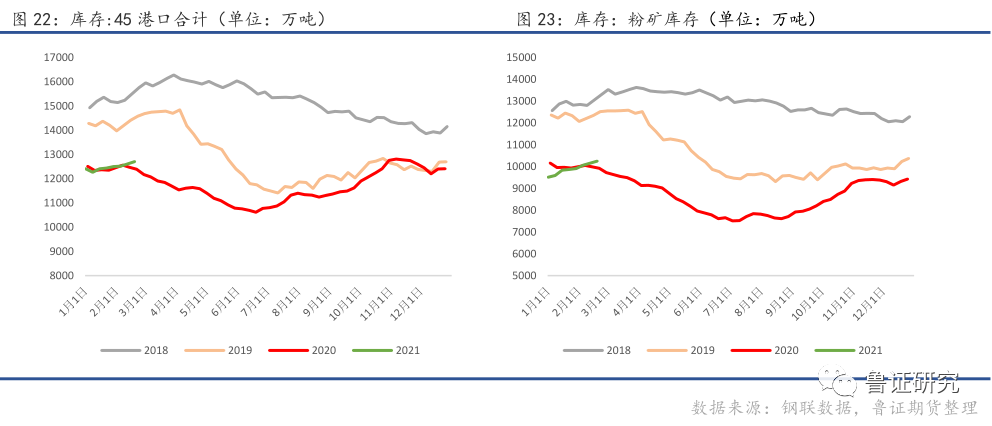

库存方面,全国45港进口铁矿库存最新报12706.90万吨,本周环比增加187.5万吨。其中,澳矿库存5996.7万吨,环比增加147.5万吨,巴西矿库存4443.3万吨,环比增加84.5万吨。由于春节期间汽运减少,疏港有所下降。日均疏港量284.85万吨,环比减少43.16万吨。

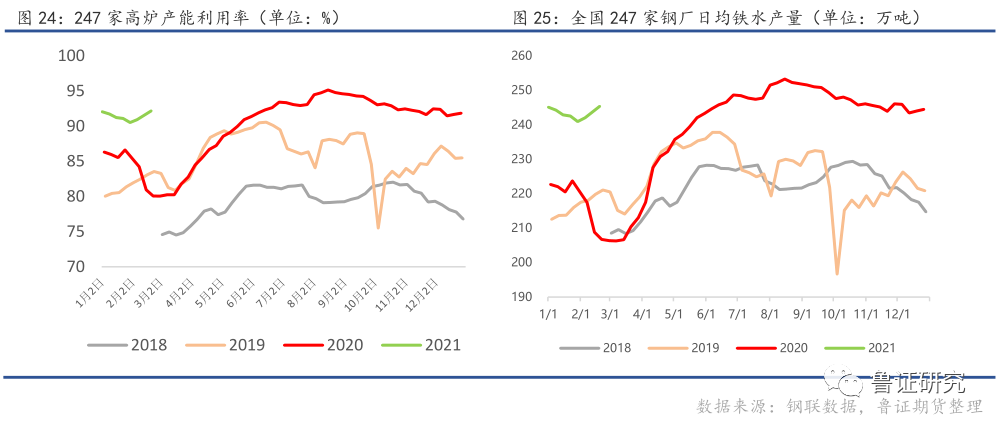

高炉方面,高炉开工率和产能利用率环比回升,铁水产量环比增加,需求预期仍存支撑。247家钢厂高炉开工率83.98%,环比上周增加0.78%,同比去年同期增加6.90%;高炉炼铁产能利用率92.19%,环比增加1.25%,同比增加12.09%;钢厂盈利率77.06%,环比增加1.30%,同比降9.96%;日均铁水产量245.38万吨,环比增3.32万吨,同比增加32.19万吨。

(3)铁水产量回升支撑,矿价高位震荡整理

此前澳洲飓风以及巴西港口区域降雨影响,使得澳巴发运环比大幅回落,随着影响减弱本期发运环比回升787.4万吨,明显高于去年同期。节后首周铁矿石到港环比回落,由于春节期间汽运量减少,导致港口疏港量下降,港口库存处于季节性垒库阶段,澳巴矿库存环比均有增加。节后高炉处于季节性检修周期,但高炉开工率环比回升,日均铁水产量增加且高于往年同期,超出市场预期,显示铁矿石需求仍较旺。铁矿石市场成交开始回暖,港口报价相对坚挺,短期市场受到发运回升和唐山限产影响,推涨情绪有所减弱,另一方面铁矿石基差逐步回落,对价格支持有所弱化。下一步关注检修高炉复产进度,需求料将维持高位,预计铁矿石市场震荡偏强运行,但要注意近期价格持续上涨,谨防短线调整风险。

3、煤焦:供需结构整体偏紧结构性问题短期凸显

(1)煤焦现货整体持稳,上下游博弈加剧

节后首周炼焦煤市场整体弱稳运行,煤种之间分化持续,由于春节期间国有大矿正常生产,煤企库存有不同程度增加,叠加下游采购节奏放缓,部分煤种价格略有下调,但优质稀缺煤种价格依然保持坚挺。1.华北地区:山西吕梁主焦煤S2.3,G85报1050元/吨。山西柳林主焦煤S0.8,G85报1540元/吨,S1.3,G73报1240元/吨。2.华中地区:河南平顶山主焦煤主流品种车板价1530元/吨,1/3焦煤车板价1420元/吨。3.华东地区:徐州1/3焦煤A9,S0.8报1200元/吨,主焦煤A<10,S<1.2报1360元/吨,均为到厂含税价。山东枣庄地区1/3焦煤1280元/吨,济宁气煤1190元/吨,均出矿含税价。安徽淮北主焦煤S0.5报1530元/吨,1/3焦煤S0.3报1320元/吨,均车板含税。

焦炭现货暂稳运行,由于春节期间运输停滞,焦企库存有所累积,山西部分钢厂提降100元/吨,但焦企响应意愿不足,部分企业也针对性的提涨,双方博弈明显加剧。第十五轮提涨基本落地,焦企利润丰厚,生产积极性高,河北地区运输问题基本缓解,近期河北钢厂到货良好,焦炭库存稳步回升。国内主流焦炭现货价格:山西地区焦炭市场准一级冶金焦报2650-2780元/吨,一级焦报2800-2930元/吨;山东地区准一湿熄主流报价2850-2900元/吨,准一干熄主流报价3030-3100元/吨;江苏徐州焦价涨后焦炭准一湿熄2950-3000元,准一干熄焦报3100-3150元/吨左右,以上均出厂含税承兑价。现鄂尔多斯一级2780、二级2580。

本周煤焦期价整体冲高回落,节后开盘在市场乐观情绪的推动下,煤焦期价一度高开高走,但随后便开始回调。最终,焦煤主力收于1567.5元/吨,较节前上涨20元/吨,焦炭主力收于2711.5元/吨,较节前上涨116元/吨。

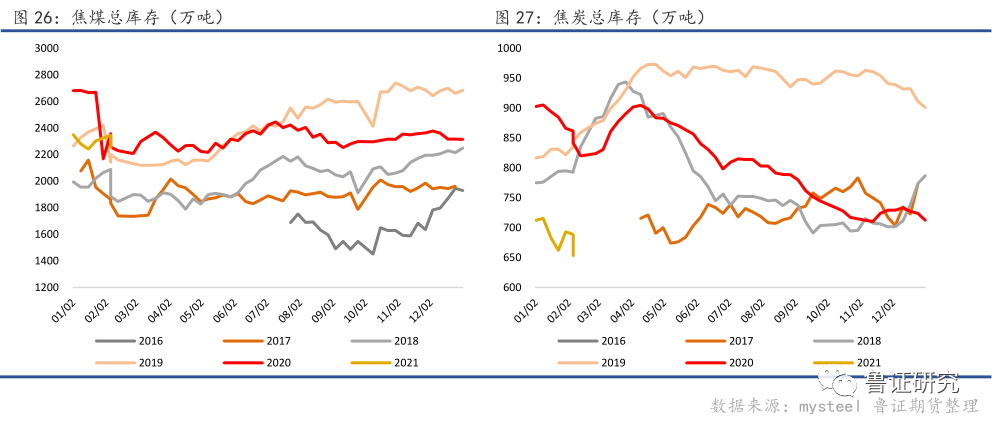

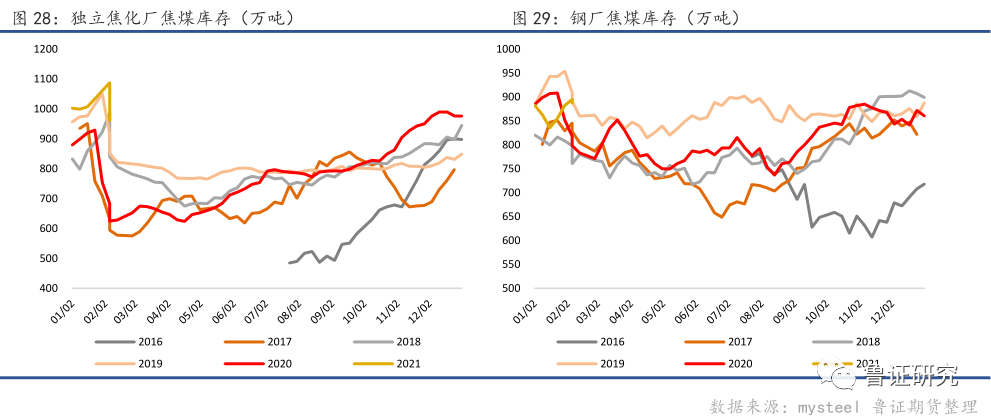

(2)煤焦库存整体下降,运输停滞导致库存在上游累积

库存方面,本周焦煤总库存2250.36万吨,较上周下降94万吨;焦炭总库存653.06万吨,较上周下降35.57万吨,继续维持低位状态。整体库存的继续下滑表明煤焦供需依然偏紧,虽然有煤矿假期增产以及运输受阻等不利因素影响,但煤焦供需大局尚未改变,价格支撑仍强。

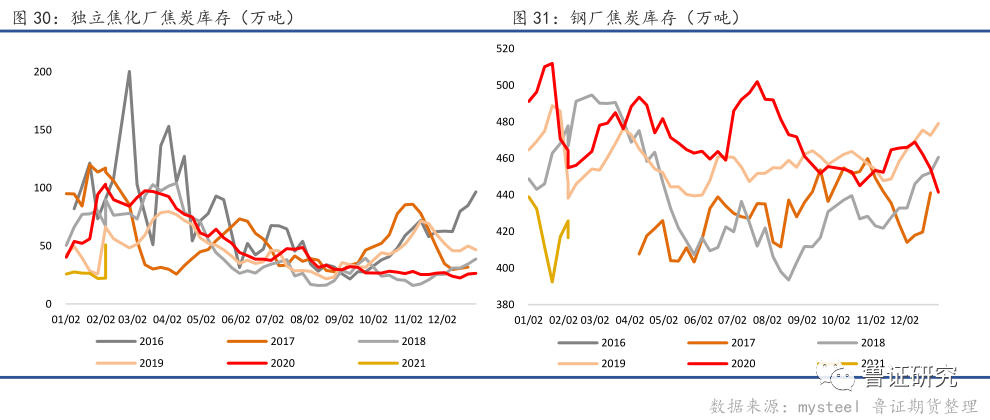

库存结构方面,本周下游煤库存整体回落,其中独立焦化厂库存961.27万吨,较节前下降126.49万吨;钢厂库存887.16万吨,较节前小幅下降7.76万吨。下游企业焦煤库存的走低的主要原因是假期期间正常消耗和运输受阻所致,同时也符合往年规律,预计未来相关库存仍有可能继续下降。

焦炭方面,由于假期期间运输停滞,焦企厂内库存有所累积,尤其是山西、内蒙等地库存增加明显,本周焦化厂焦炭库存51.03万吨,较节前上涨29万吨,涨幅较大,但仍在往年的正常范围之内;钢厂库存则小幅回落,报416.53万吨,较节前下降9.3万吨;港口库存185.5万吨,较节前下降55万吨。从焦炭的库存结构可以看出,由于运输环节的缺失,焦炭现货在产业链上的流动受到了阻碍,库存多累积在上游焦化厂,这也是钢厂试探性提降的基础,但随着节后运输的恢复及现货贸易的展开,库存积压的问题将逐步舒缓,同时整体库存仍然不高,因此焦化厂对提降抵触心理较强。

焦企利润方面,本周全国平均吨焦盈利1002元,较上周持平;山西准一级焦平均盈利1024元,较上周下降12元;山东准一级焦平均盈利1053元,较上周持平;内蒙二级焦平均盈利941元,较上周上涨20元;河北准一级焦平均盈利962元,较上周上涨4元。

(4)煤焦观点

节后煤焦现货市场整体持稳运行,供需结构依然偏紧,现货价格仍有支撑。虽然由于物流的停滞导致运输环节受阻,焦炭上游库存有所累积,但不改大的供需格局,加之三月中旬供暖季结束后有新一轮焦化产能集中退出,供应偏紧的状态短期难以改变。受此影响,节后盘面表现偏强,其中焦炭要强于焦煤,虽然冲高后有所回落,但上行趋势明显,短暂回调后有再次上冲可能,建议投资者重点关注。

4、合金:期货端预期高位盘整,现货端去库压力下双硅供需弱平衡

(1)基差方面:节前双硅期货大幅反弹,现货偏弱运行,基差出现断崖式下跌

春节前三天双硅期货大幅反弹,节后依然不改涨势,虽本周五小幅下跌,但盘面整体仍维持高位。现货端稳中有跌:硅锰现货因春节后成交冷清,现货报价维持节前标准,硅铁现货则延续节前单边回调趋势,节后报价大幅下跌。整体看,双硅基差由正转负,出现断崖式下跌。具体数据分析如下:

锰硅期货取05合约,本周SM105报7344元/吨,环比节前上涨546元/吨。现货端全国国内硅锰绝对价格指数,本周报6843.42元/吨,环比持平;北方硅锰绝对价格指数6776.17元/吨,环比持平;南方硅锰绝对价格指数报6955.48元/吨,环比持平。硅锰基差取全国硅锰绝对价格指数与锰硅05合约差值,本周基差为-500.58元/吨,环比节前下跌546元/吨。

硅铁期货取05合约,本周SF105合约报7224元/吨,环比节前上涨484元/吨。现货取国内硅铁75B绝对价格指数,本周报6755.99元/吨,环比下跌175.38元/吨。硅铁基差取国内硅铁75B绝对价格指数与硅铁05合约差值,本周报-468.01元/吨,环比下跌659.38元/吨。

(2)基本面:双硅供需双弱,节假日后厂库库存明显走高

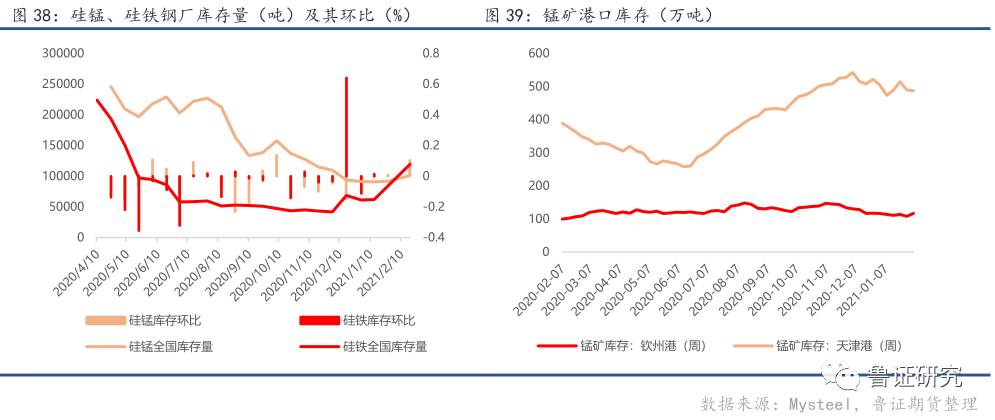

从原料端看,本周港口锰矿稳中有涨,除钦州港澳矿Mn44块和南非矿Mn38块环比上调1元/吨度外,其余港口矿种环比持平。从价格上看,澳矿天津港报价为41元/吨度,钦州港报价41元/吨度,在所有矿种中维持高位。硅铁上游兰炭行情价格取神木地区大料、中料、小料均值,本周报950元/吨,环比持平。

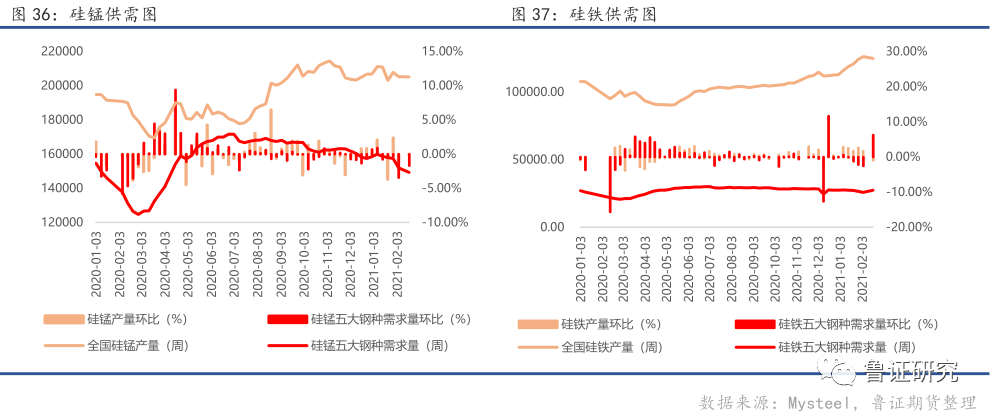

从供需面看:供应端,本周硅锰产量和开工率有所下滑,Mysteel调研121家硅锰企业产量本周为205135吨,环比下跌175吨;开工率本周为60.16%,环比下跌了0.18个百分点。本周硅铁产量和开工率同样有所下滑,Mysteel调研全国128家硅铁企业产量本周为124900吨,环比减少1400吨;开工率为62.39%,环比下跌2.07个百分点。需求端,Mysteel调研五大钢种硅锰需求量本周为149323吨,环比下跌2600吨。Mysteel调研五大钢种硅铁需求量本周为25351.5吨,环比下跌536.5吨;硅铁下游镁粉行情价格取天津、河南、山西均价,本周报15700元/吨,环比上涨500元/吨。

从库存方面看:截止2月5日,Mysteel统计国内港口锰矿库存合计为620.3万吨,环比上涨6.3万吨;其中天津港库存487.9万吨,环比下跌2.9万吨;钦州港库存117.4万吨,环比上涨9.2万吨。厂库库存方面:截至到2月18日,Mysteel统计全国63家独立硅锰企业样本(全国产能占比79.77%):全国库存量101500吨,环比增9700吨。其中内蒙古40650吨(增4500),宁夏36600吨(增3500),广西6650吨(-),贵州14100吨(增1500),(山西、甘肃、陕西)2650吨(增200),(四川、云南、重庆)850吨(-)。截至2月19日,Mysteel统计全国60家独立硅铁企业样本:全国库存量11.98万吨,其中内蒙古5.93万吨,青海2.88万吨,宁夏1.91万吨,甘肃0.45万吨。

(3)期货端预期高位盘整,现货端去库压力下双硅供需弱平衡

春节归来,双硅期货市场随黑色走高,但现货市场却整体平淡。分品种来看:

硅锰现货由于春节后市场成交寥寥,厂商报价维持节前水平。从锰矿端看,港口报价维持高位,外盘方面也在维持观望,在下一轮报盘发布前市场方向尚不明确,硅锰成本端支撑依旧很强。从供应端来看,受内蒙地区限电政策影响,硅锰供应缺口依旧存在。政策上,2月初,乌兰察布地区发布1月能耗双控任务执行程度不达标,1月份没有完成的电量迭加至2月份的通知,但市场中并未有内蒙古地区限电升级的消息出现,期货盘面的走高给现货市场带来了一定信心。内蒙古地区限电政策执行力度不理想,下周下游需求逐步回暖,但钢材端存在去库压力,硅锰现货整体走势偏弱。

硅铁端,节后大厂存在累库现象,市场成交较少,报价有小幅走低。从政策端看,主产区政策执行力度尚不乐观,已出台政策均未对硅铁造成实质性影响。从供应端看,产能投放尚未达预期,硅铁供给和开工率环比走低。从需求端看,节后钢材价格普遍拉涨,镁锭市场成交较活跃,镁市厂商陆续上调报价,下游产品虽价格走高,但仍然存在节后去库压力,短期内对原料端的需求能否提升还需看下游的品种库存释放情况。

整体看,虽节前市场中有新增产能投放的传言,但本周公布的双硅厂库库存量均处高位,大厂在缓和出库压力前未必会大面积开工,叠加钢厂和镁市对原料的需求程度不确定的情况,双硅供需维持弱平衡。受黑色系整体带动,下周双硅盘面预期高位盘整,而现货端维持去库偏弱运行,需时刻关注主产区政策变动,静待新一轮钢招给出市场方向。

5、动力煤:节后市场延续弱势

(1)动力煤价格弱势下行

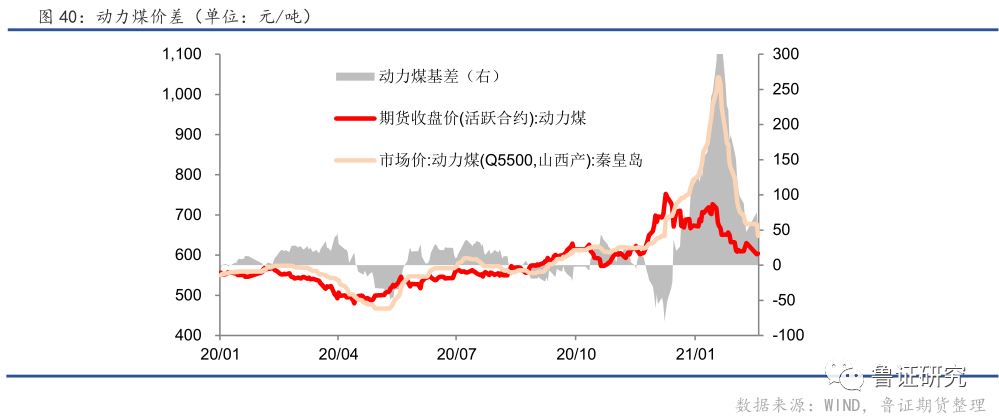

春节后国内动力煤市场延续下跌态势。截至2月20日,秦皇岛港动力煤价格(Q5500,山西产)630元/吨,较节前最后一天下跌45元/吨;期货价格弱势下行,ZC105合约本周五收盘报603.8元/吨,较节前下跌26.6元/吨。

(2)产地价格降幅较大,下游需求继续回落

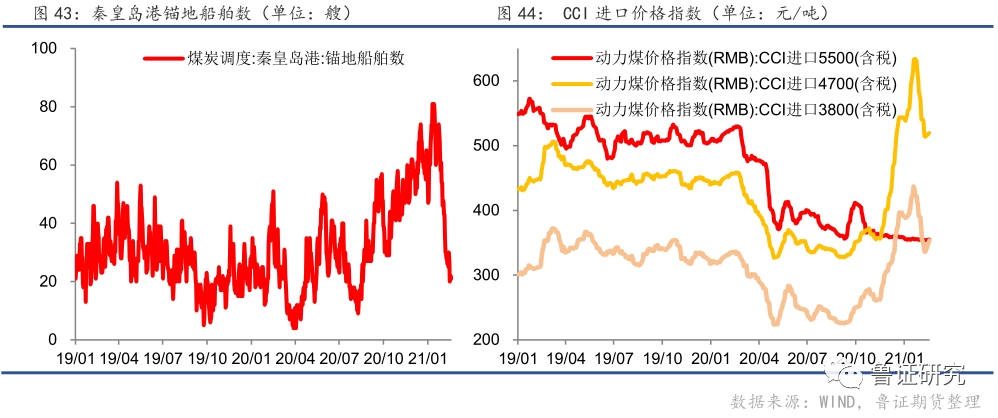

产地方面,节后陕西榆林地区多个大矿进行竞拍,煤价降幅较为明显,个别矿降幅达100元/吨以上。此次价格降幅较大,一方面因假期多数煤矿不放假,煤炭产量较往年同期相比处于高位水平,供应相对充足;另一方面因下游用煤企业春节假期维持正常拉运,节后补库积极性不高,且受买涨不买跌心态的影响,采购节奏比较缓慢。

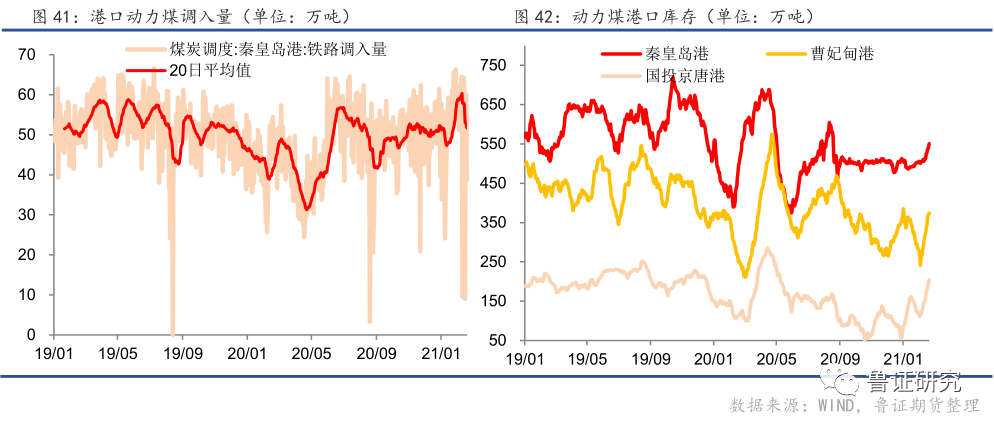

港口方面,节后秦皇岛港煤炭库存快速回升,截至2月19日秦港存煤543.5万吨,较月初相比上涨38万吨。而沿海电厂在长协煤的保障之下,北上采购的意愿并不强烈,秦港锚地船舶数量降至16艘的低位水平,煤价继续下跌。本周全国55港口动力煤库存5028.1万吨,较上周增889.32万吨,其中环渤海港存增533.2万吨。

下游方面,节后用电企业陆续开工生产,但全国气温尤其是南方气温回升较快,电厂日耗将继续回落,目前多数电厂维持刚性补库节奏,在长协煤和进口煤补充下,电企采购市场煤意愿较低。

进口煤方面,国内煤价持续下跌影响仍在,外矿报价稍有抬头,市场成交依旧冷清。现3月船期印尼煤Q3800FOB价报39.5美元/吨,3月船期澳煤Q5500FOB价报56美元/吨。而华南地区煤市延续偏弱,多以执行前期终端到货和交易为主,市场报价较平稳。

(3)动力煤价格仍有下行压力

目前,国内动力煤下游仍处于季节性低迷阶段,需求尚未完全启动,加之当前电厂库存较高,港口库存累库过快,导致动力煤价格连续下行。预计元宵节前动力煤市场仍将维持低需求高库存的局面,煤价短期仍有下行压力。

三、重点策略建议

1、策略建议

趋势:黑色前期多单部分持有,现货逢高陆续降库,追高需谨慎。

套利:买钢材现货空期货05套利波段操作思路,焦炭期现反套持有;逢低做多远月钢厂利润持有,买铁合金空螺纹05部分持有。

2、重点关注

一是钢材冬储库存的现状和结构变化。二是钢材去库速度和需求启动情况。三是供给端政策执行情况(重点为粗钢、焦炭和合金)。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国