投资研报

【新能源车投资日报】从资源价格和春节开工率再看新年后产业景气度

【白酒投资日报】郎酒上市进程或再延后 五粮液元旦以来销售增30%

【硬核研报】产销有望持续增长!这一能源品种迎来上行周期,价格中枢抬升已成必然趋势!区域龙头将迎戴维斯双击

【硬核研报】“龙头白马”的行情告一段落?机构高喊当下时点“小”比“大”好,抱团松动后的攻守皆备的交易秘籍已被找到!

老白干酒股价月余下挫34% 并购致管理费用大增丨公司汇

近几年,老白干酒毛利率及扣非归母净利润均值均低于同行业可比上市公司。同时,其扣非归母净利润同比增速波动大,管理费用亦有所增加

《投资时报》研究员 林申

日前,河北衡水老白干酒业股份有限公司(下称老白干酒,600559.SH)旗下的孔府家酒陷入甜蜜素风波,引发市场广泛关注。

《投资时报》研究员注意到,老白干酒于2018年4月并购丰联酒业控股集团有限公司(下称丰联酒业),并向丰联酒业旗下的曲阜孔府家酒业有限公司(下称曲阜孔府家)派驻董事、监事及财务人员。其中,孔府家酒即为曲阜孔府家所生产的主打产品。

对于此次甜蜜素事件,老白干酒董秘在线上投资者问答平台上回复称,“上述情况属实,该产品产量较小,不会产生较大影响。公司会进一步加强质量管理体系建设,完善质量保障和检测体系,为广大消费者生产安全优质的白酒产品”。

有分析认为,此次甜蜜素事件或与该公司并购所引发的质量难以控制有一定关系。与此同时,该公司在并购后的管理费用也呈现出大幅上涨态势,数据显示,2017年至2019年,其管理费用连续增加,且年复合增速高达52.2%。

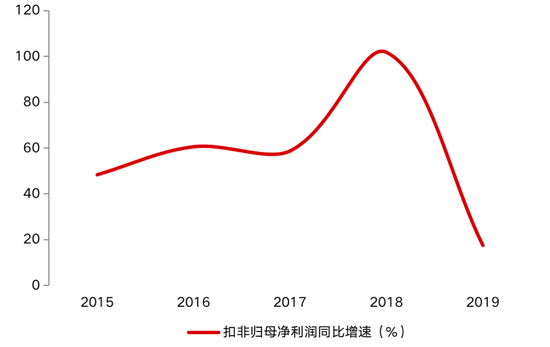

此外,需要注意的是,老白干酒近年扣非归母净利润同比增速波动较大。未来,随着一线名酒、区域名酒与个性化酒企市场竞争的日益加剧,白酒行业将进入深度分化期。同时,考虑到该公司白酒产品主要销售地集中于河北、环河北地区、山东、安徽、湖南及其他北方地区,若上述市场对白酒的需求量下降,或该公司在上述地区市场份额下降,则将对其生产经营活动产生不利影响。

截至2021年2月19日,老白干股价收于24.39元/股,较2021年1月5日触及的36.8元/股近三年高点下挫33.7%。

并购加大管理费用

《投资时报》研究员留意到,该公司近几年管理费用呈现出连续上升的趋势。据Wind数据显示,2017年—2019年,其管理费用分别为1.58亿元、3.02亿元及3.66亿元,同比增速分别为6.76%、91.14%、21.19%。

同时,上述时间段内,其管理费用中的工资薪酬分别为0.72亿元、1.59亿元及1.97亿元,占当期管理费用的比重分别为45.57%、52.65%、53.83%,同比增速分别为1.41%、120.83%、23.9%。

可以看到,该公司管理费用在2018年上涨近1倍,明显高于2017年及2019年的涨幅,且工资薪酬也在2018年大幅上涨。对此,《投资时报》研究员查阅其2018年年报注意到,管理费用及管理费用中工资薪酬的大幅上涨主要为该公司在2018年4月并购丰联酒业所致。

公开资料显示,该公司并购丰联酒业后,加快整合,完全接管承德乾隆醉酒业有限公司(下称承德乾隆醉),同时向安徽文王酿酒股份有限公司(下称安徽文王)、湖南武陵酒有限公司(下称湖南武陵)、曲阜孔府家三家白酒企业派驻董事、监事及财务人员。

从产品库存量来看,据该公司2019年年报显示,当年其板城烧锅系列酒、文王贡系列酒、武陵系列酒库存量分别较2018年同比上涨16.51%、49.08%、102.07%,仅孔府家系列酒库存量同比下降18.63%。

可以看到,除孔府家系列酒库存量有所下滑外,其余三类系列酒库存量均呈现出同比增加的趋势。

毛利率平均值低于可比公司

作为国内白酒生产骨干企业和老白干香型中生产规模最大的企业,该公司毛利率表现或许与其上述称号并不匹配。

据老白干酒此前披露的公告显示,目前该公司可比同行业上市公司主要为四川水井坊股份有限公司(下称水井坊,600779.SH)、金徽酒股份有限公司(下称金徽酒,603919.SH)、安徽迎驾贡酒股份有限公司(下称迎驾贡酒,603198.SH)、舍得酒业股份有限公司(下称ST舍得(维权),600702.SH)。

若以年度毛利率数据来看,2015年—2019年,上述可比公司毛利率的算数平均值分别为79.05%、61.47%、61.2%及67.61%,而同时间段内,老白干酒毛利率算数平均值为60.24%。可见,该公司毛利率相较可比公司并未具备比较优势。

同时,《投资时报》研究员注意到,2015年—2019年,老白干酒扣非归母净利润算数平均值为1.96亿元,低于可比公司水井坊、金徽酒、迎驾贡酒及ST舍得4.15亿元、2.32亿元、6.87亿元、2.03亿元的均值。

值得关注的是,该公司近些年扣非归母净利润同比增速波动较大。数据显示,2015年—2019年,该公司扣非归母净利润同比增速最高曾于2018年触及101.77%,此后即于2019年大幅骤降至17.47%的最低点,两者差额约84个百分点。

老白干2015年—2019年扣非归母净利润同比增速

数据来源:根据公司公开资料整理

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国