2月25日晚间,蓝光发展发布公告称,公司及下属全资子公司蓝光和骏与碧桂园服务全资子公司碧桂园物业签署了股权合作意向框架协议。碧桂园物业拟以现金方式收购蓝光和骏持有的蓝光嘉宝服务64.6203%的股份,对应交易总代价暂估值人民币48.47亿元。

且本次交易对价现金支付,以港币等值支付,具体支付方式尚具有不确定性,以签署的正式协议为准。交易的排他期限自投资框架协议签署之日至3月31日。目前蓝光嘉宝服务及碧桂园服务均已在2月23日停牌。

两家公司停牌期间,市场早已将这桩收购传的沸沸扬扬,此前蓝光发展也已公告谋划子公司蓝光嘉宝服务的控制权转让,坐实“卖子”传闻。但25日晚间的公告一出,还是令外界震惊,其中有2个点值得关注。

一是,此次交易的股权比例较大,蓝光发展卖的非常彻底。目前蓝关发展对蓝光嘉宝服务的持股比例为65.04%。其中持有的全流通H股为11509万股,占比64.6203%;持有的内资股为75万股,占比0.4211%。本次交易涉及是全流通H股比例为64.6203%股份。相当于蓝光发展把能卖的都卖了。

根据中报数据,蓝光嘉宝服务为蓝光发展贡献了9.56% 的营业收入、20.14%的净利润。即便物业板块营收规模不足,但作为现金奶牛及利润支撑还是可以的。蓝光发展此举无疑加剧了外界对其债务问题的猜测。

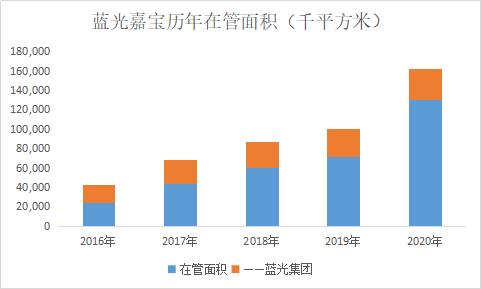

但也不排除另一种动因。从长远角度,蓝光发展可能已无法再为物业板块提供有利支持,不如在最佳时机卖出。蓝光嘉宝服务自2019年上市前后持续在做数量多但金额不大的收并购,到2020年末,面积储备率(储备面积/在管面积)为0.61,属于有史以来的较高位。但来自蓝光集团的在管项目占比仅有25%,关联房企的色彩减弱。根据新浪财经此前统计,近几年来自蓝光集团新增面积在下滑,母公司支持不足。

第二值得关注的是交易对价。停牌前蓝光嘉宝服务总市值为69亿港元,64.6203%股权对应的市值为37.23亿人民币。而本次交易总代价暂估值人民币48.47亿元,相对于停牌前股价上浮了30%。以此计算,交易对价对应的市盈率(TTM)约15.6倍,相对于停牌前的13.1倍市盈率(TTM)涨幅不大;对应的静态市盈率(2019年净利润为基数)为17.4倍。

根据克而瑞数据显示,截至2020年12月30日,蓝光嘉宝服务在管面积约1.3亿平方米,排在规模榜的第16位。碧桂园服务在管面积4.08亿平方米,排在规模榜第3位。两家规模在top20内的上市物企间的并购,在价格上未有太多惊喜。

目前物业管理行业的收并购PE在10-20倍。根据中物协数据2020年前十大并购交易中,最高融创服务14.8亿元并购未上市的开元物业,给出了23.85倍的PE。可见蓝光嘉宝服务作为一家上市公司,这在桩交易中未讨得更多好处。也可能是母公司蓝光发展急需现金纾困,给出的价格过于“平价”,也可能蓝光嘉宝服务这块资产并不如看上去那么美好。

不过,不少市场人士认为对碧桂园服务是大赚一笔。

招银国际认为,两家公司盈利能力相近,对碧桂园服务利润率摊薄的可能性较小。此次收购会使碧桂园服务2021年合约面积提升至13亿平方米,进一步巩固公司在市场上的领先地位。更重要的是,公司在西南地区渗透率较低(仅占管理总面积的3%),因此收购蓝光嘉宝(西南地区管理面积占比60%)将有助于扩大覆盖范围。截至2020上半年,公司拥有现金99亿元人民币,预计2020年底将增至100亿元人民币以上。这足以支付以30%溢价收购。

截至发稿,碧桂园服务股价跌3.06%,蓝光嘉宝服务大涨18.7%。这笔物管圈有史以来最重磅的收购案,收购方可能触发全面要约义务,我们将持续关注。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国