原标题:富途研选 | 美债利率上行杀估值,美股还要跌多少? 来源:富途资讯

本文精编自中金《海外市场: 美债利率上行过快的挑战》、中信证券《剖析美债收益率上行对美股的影响》

牛牛敲黑板:

1)美债利率上行杀估值,是近期市场恐慌的原因,昨夜10年美债利率突破关键关口1.5%,达到2020年疫情爆发以来新高;

2)中信证券判断,假设年底前美债10年期收益率还有30-40bp上行空间至1.7%左右。即实际利率相对低点上升50bp,则可能导致美股跌幅在5%-12%之间;

3)中金分析,虽然短期市场恐慌,但市场中期走势仍决定于基本面,未来美股进一步上涨仍可能通过股息增长率或者盈利增速上修来对冲估值下滑或风险溢价ERP再次大幅回落来实现,尤其是价值股投资价值日益凸现。

一、美债利率上行杀估值,是近期市场恐慌的原因

隔夜美债市场遭到抛售,推动10年美债利率不仅突破关键关口1.5%,更是在盘中一度创下1.61%高点,达到2020年疫情爆发以来新高。

同时,债市的剧烈波动迅速跨资产蔓延到其他资产,导致美股市场特别是成长股大跌,纳指大跌3.5%,道琼斯和标普500指数分别下跌1.8%和2.5%。

理论上,美债利率上行将导致杀估值,这是近期美股市场恐慌的原因。

而美债长端利率上行,与近期全球疫情改善、疫苗接种加速、美国新一轮1.9万亿刺激渐行渐近背景下,增长和通胀预期进一步向好的大方向一致,在这一点上,市场形成了充分共识。

那么该如何进一步理解美债收益率上行对美股估值的冲击?判断美股还将调整多久?以及如何推动风格切换?

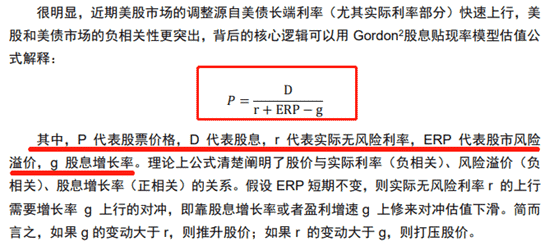

对于第一个问题,中信证券采用股息贴现率模型估值公式进行了解释。

股息贴现率模型公式清楚阐明了股价与实际利率为负相关关系,假设ERP短期不变,则实际无风险利率r(美债实际利率)快速上行将严重打压美股估值,导致市场大幅回调、高波动。

另外,美债收益率上行叠加经济复苏预期也将推动市场风格明显切换。

由于实际无风险利率r(美债实际利率)上行,未来美股的支撑、乃至进一步上涨将需要增长率g的提升或风险溢价ERP再次大幅回落来实现,而显然,价值股的盈利增长将更受益于经济复苏,因而当前价值股投资价值日益凸现,这解释了近期美股市场风格的明显切换。

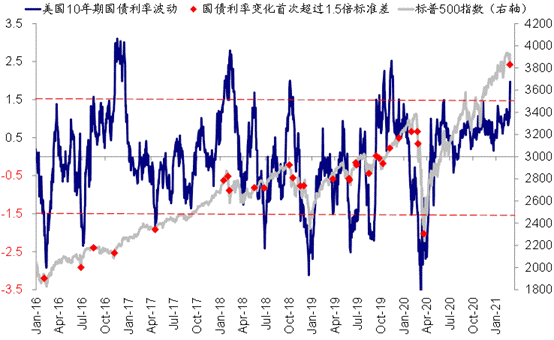

针对‘美股还将调整多久?’问题,中信证券判断,假设年底前美债10年期收益率还有30-40bp上行空间至1.7%左右。即实际利率相对低点上升50bp,则可能导致美股跌幅在5%-12%之间。

回顾历史,美债10年期收益率高点在2.5%上下,在突破1.5%关口后,市场需要重点关注2.0%关口。

二、盈利上修、风险溢价回落或推动美股再次上涨?

中信证券分析,当前美债收益率上行并不意味着美股崩盘。

根据股息贴现率模型估值公式,待短期调整后,未来美股股价进一步上涨仍可能通过股息增长率或者盈利增速上修来对冲估值下滑或风险溢价ERP再次大幅回落来实现。

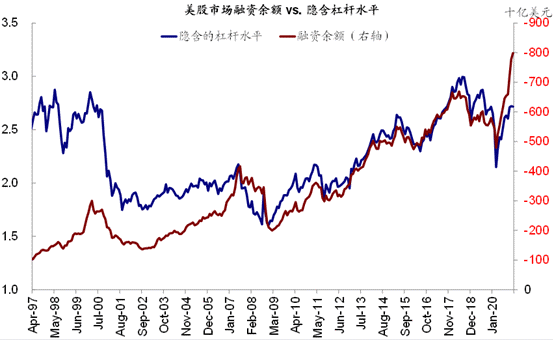

中金判断,美股走势短期需要关注美债收益率上升的连锁反应(如触发波动率策略和高杠杆拥挤交易,引发市场抛售行为),但中期走势决定于基本面。

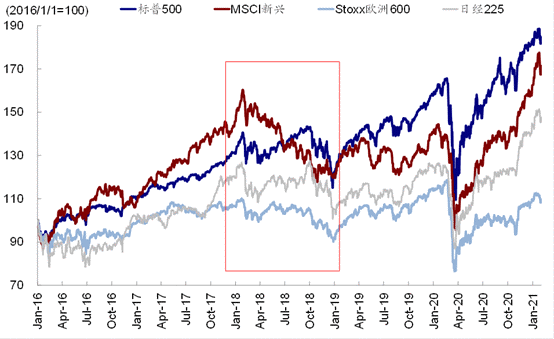

以2008年为例,短期波动后,美股在基本面的支撑表依然能够反弹并再创新高,其背后的原因就在于2017年底税改对盈利的支撑;直到10月份利率继续走高且增长见顶后,市场才彻底见顶。

因此,2018年经验对于当下的启示是,利率走高在情绪饱满、估值偏高、交易拥挤的背景下的确容易带来扰动,特别是高估值的成长股部分。但是中期维度的市场走势还是取决于基本面,如果基本面的向好趋势依然确立,那么市场还是可以摆脱因利率扰动带来波动,直到基本面趋势也开始逆转。

中金认为2018年初的情形还不如当前,例如处于加息周期短端利率抬升、市场融资盘隐含杠杆高达3倍、股权风险溢价较当前更低。

编辑/gary

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国