原标题:消失的“护城河”——这一轮富国银行(WFC.US)为何表现不佳? 来源:兴业研究

作者孔祥、乔永远、吕爽。

摘要

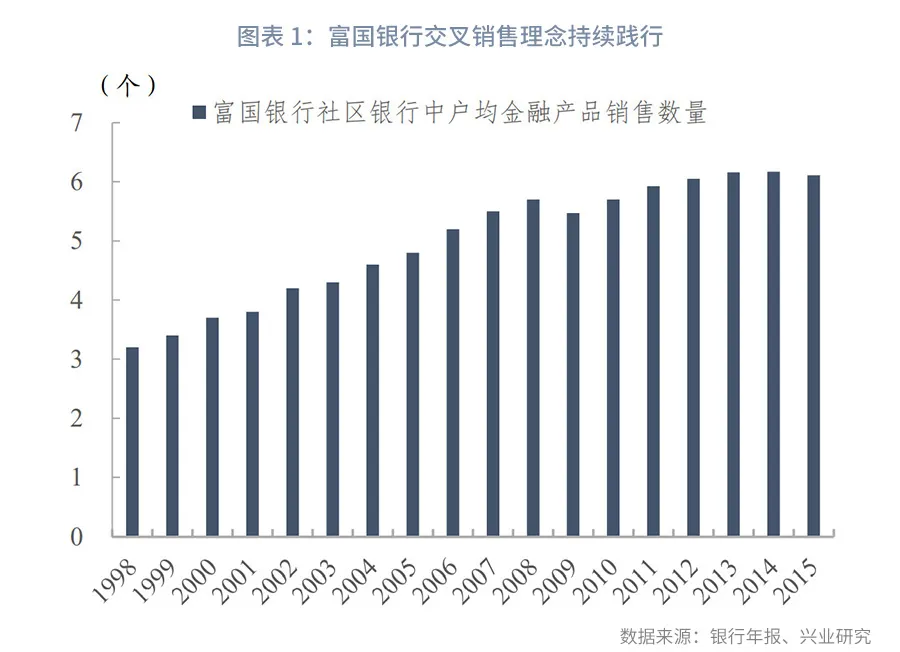

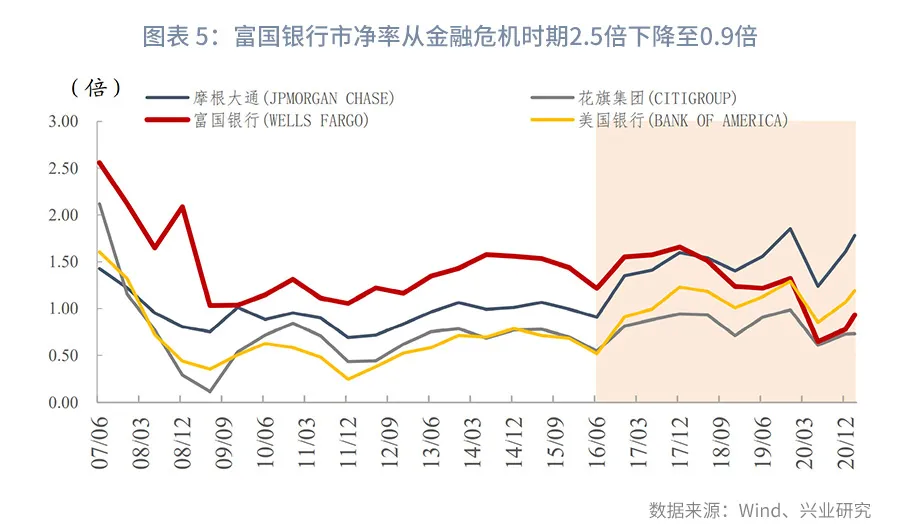

低负债成本加强销售能力,富国银行(WFC.US)的零售发展模式一度成为我国商业银行的标杆。(1)富国银行的零售优势体现在负债端客户负债基础扎实、资产质量稳定,产品销售能力强。如2015年末富国银行社区银行每户销售金融产品超过6个,非息收入占总营收近一半,同时负债成本(0.25%)低于同期大行,不良率(1.35%)处较低水平。(2)在全球金融危机时期,富国控制次级房贷按揭敞口,受冲击最小。零售的护城河优势在同业中凸显,估值水平(PB 2倍左右)高于同期大行。

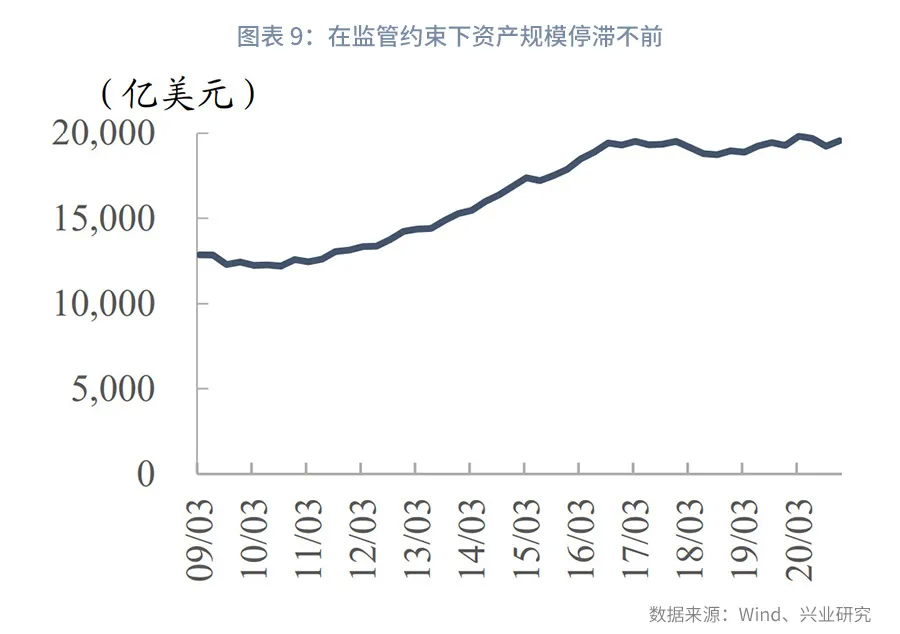

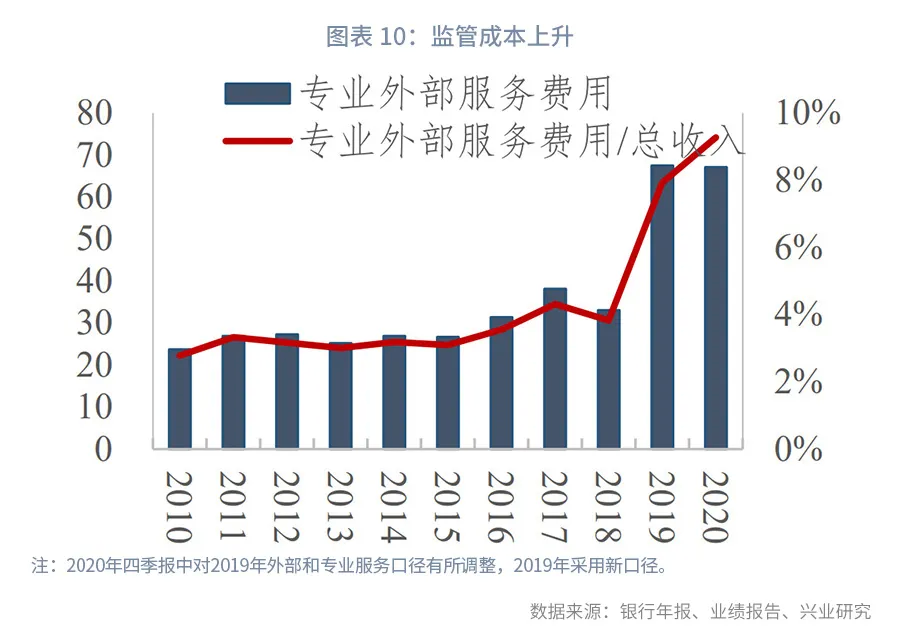

虚假账户暴露后富国的业务模式饱受质疑,负债成本提升,监管成本加大,估值持续下行。(1)富国银行的持续并购带来了整合压力,来自于华尔街的较高业绩指引加剧了指标压力,2016年9月富国银行被曝出虚假账户事件。(2)虚假账户事件后,一方面该行的零售基础受到质疑,计息成本率从2016年0.35%最高上升至2019年的1.07%,富国银行非息收入占比从2016年49%最低下降至2018年42%;另一方面监管处罚带来了间接成本,这体现在资本补充受限,业务扩张困难,应对监管诉讼、和解、处罚等问题成本增加,2020年末富国银行外部和专业服务占比营业收入9.27%。(3)整体看处罚事件后富国银行零售护城河受市场质疑。零售模式被质疑后富国的股价不振,估值龙头地位丧失,2020年3月后持续破净。

富国模式调整对国内商业银行转型的三个启示:(1)零售的竞争优势并未证伪。富国银行2016年后的没落表现在零售客户信任度下降,进一步冲击负债成本和产品销售能力,但这不代表零售的商业模式被证伪。良好的客户基础在负债成本/资产质量/销售能力的优势会持续体现在一家金融机构的竞争力和估值上;(2)维持“护城河”同样需要时间和持续投入。负债基础的建立与夯实需要持续久期验证。2009年后富国银行持续并购,富国从一家中型银行成为为全美四大银行的同时,这同样对业务整合带来了挑战,后续交叉销售做假埋下了伏笔。从这一视角看,“护城河”也需要动态维护。(3)理解周期的位置,商行/投行适应不同的周期环境。2016年后,美国产业集中度提升和线上化加剧,这整体对混业型乃至投行型的金融机构有利,这是摩根大通等机构在此阶段获得超额收益的核心原因。当前我国所处的阶段有相似性,从这一角度看,表外(如资产管理、财富管理)与表内经营(如存贷汇等基础业务)的分离具有现实迫切性。

正文

一、富国银行曾是全球商业银行的学习榜样

富国银行的零售发展模式成为了包括我国商业银行在内学习的榜样。成立于1984年的富国银行长期耕耘商行零售业务,发展前期形成保持依靠服务基础存款客户获得低成本负债优势。在30多年的不断兼并收购扩张的同时,吸收 “交叉销售”理念做大中间收入,发展证券化业务、资产管理业务提升非息收入占比。截至2015年末,富国银行社区银行交叉销售金融产品6.17个/户,非息收入占比约47%。

在全球金融危机时期,富国银行的零售护城河优势在同业中凸显。这体现在低廉的负债端、坚固的客户基础下稳定相关业务受周期波动损失小。资本市场中富国银行也在股神巴菲特加持下备受瞩目。2008年富国银行乘势收购美联银行进一步扩张规模,成为当年美国资产规模排名第四银行。在后续十余年中,成为全球银行业转型零售业务的标杆。

二、近年来富国估值中枢下行背后是竞争力下降

2016年9月,富国银行被曝出虚假账户事件,事件后富国银行零售护城河受市场质疑。根据2020年3月美国消费者金融保护局调查结果表明富国银行违规范围进一步拓宽:1)同等情况下向非裔美国人和西班牙裔借款人收取更高的费用和利率;2)富国银行雇员在未经客户知情或同意的情况下,向数百万客户提供银行产品和账户的服务;3)因延长了抵押贷款利率的锁定期限,导致最终收取的房屋贷款借款人费用有误包;3)强迫成千上万的汽车贷款借款人为其车辆支付不必要的保险,至少有27000名客户因增加的保险费用导致违约后被收回了车辆;4)向服役人员收取高于联邦法律允许的利率,未先获得法院命令的情况下扣留了服役人员的车辆等。

零售模式被质疑后富国的股价不振,市场龙头地位丧失。美国四大行股市表现近五年重新洗牌,金融危机时期行业表现最好的龙头富国银行近5年来持续低迷。美国2020年末资产规模前四大商业银行市净率表现,金融危机时期富国银行股价表现优于其他大行(摩根大通、美国银行、花旗银行)。2016年后,股价表现却为摩根大通>美国银行>花旗银行>富国银行。在2020年以来,叠加新冠疫情影响,富国银行处于长期破净状态。

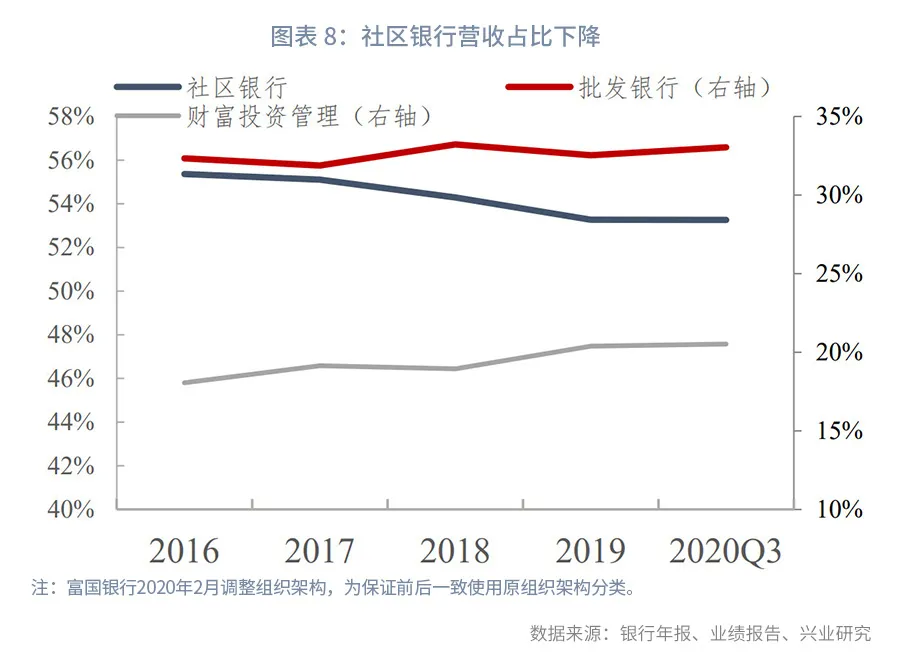

三、富国竞争力下行的背后:客户信任动摇,监管限制业务发展

虚假账户事件后,富国银行以客户为首位的理念受到质疑。过去富国银行的护城河优势(在财务上主要体现在高非息收入、偏低的负债端、较好的资产质量)被削弱。富国银行非息收入占比从2016年49%最低下降至2018年42%,计息成本率从2016年0.35%最高上升至2019年的1.07%。主要承担零售客户流量入口,从事零售信贷、金融服务的社区银行板块自2016年起营收占比逐年下降。2020年叠加新冠肺炎疫情影响,富国银行至2020年4季度末全年ROE才转正至1%。

监管处罚限制富国银行业务扩张并增加额外监管合规成本。监管部门对富国银行调查持续进行,一系列的监管处罚限制富国银行业务扩张。2016年起富国银行规模扩张停滞不前,信贷业务规模收缩,信贷占比从2016年末50%下降至45%。为应对监管诉讼、和解、处罚等问题,相关合规费用成本上升。根据2020年四季报数据披露,富国银行外部和专业服务占比营业收入9.27%。

四、富国银行经验对中国银行业的三个启示

富国银行的失意并不意味着零售护城河模式的消失:

第一,零售业务的竞争优势并未证伪。富国银行2016年后的没落表现在零售客户信任度下降,进一步冲击负债成本和产品销售能力,但这不代表零售的商业模式被证伪。良好的客户基础在负债成本/资产质量/销售能力的优势会持续体现在一家金融机构的竞争力和估值上。在线上化程度加深的趋势下,海外金融机构近年加快线上渠道的搭建,引入客户流量沉淀客户资产。

第二,已建立的护城河需要持续维护和进化。从富国银行发展历史来看,零售业务的竞争优势体现在动态维护和调整上。1998年并购西北银行后,富国银行引入交叉销售的理念,零售业务优势不再是单一的低负债成本。此后在发展交叉销售的过程中,2006年起富国银行业务板块中已有户均金融产品销售达到6个以上,简单通过向前台下任务指标激励的模式发展出现瓶颈,衍生出后续系列问题。从这一视角看,“护城河”也需要动态维护。

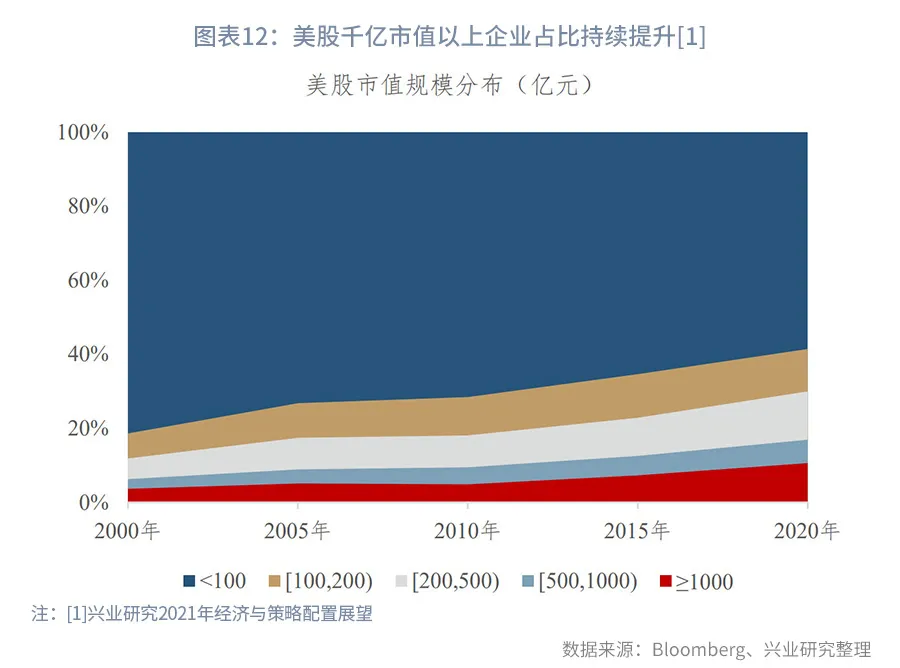

第三,理解周期的位置,把握战略性的业务机会。2016年后,美国产业集中度提升和线上化加剧。从海外成熟市场来看,资管产品由传统的主动管理型产品向被动型、另类型和解决方案型投资产品转移。全球资管市场被动型/主动型/另类产品/解决方案&负债驱动型投资&平衡型的规模占比已从2003年的10%/74%/10%/6%转变为2019年的24%/44%/17%/15%。整体上对线上渠道率先布局/资产端善于挖掘构建新资产的机构有利,对应混业型乃至投行型的相关金融机构近年获得超额收益的核心原因。我国目前所处的阶段有相似性,从这一角度看,表外(资产管理、财富管理)与表内经营(存贷汇等基础业务)的分离具有迫切性。

(编辑:陈秋达)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国