投资研报

【碳中和动态分析】三巨头联合进军,隆基涨价!去年中国海上风电新增容量超过3GW,占全球新增一半以上

【新能源汽车每日动见】以史为鉴:6F公司股价在高位回调后发生了啥?

【硬核研报】需求连续两年暴增50%!3.9万老旧小区改造原来它最受益?券商高喊这只业绩全面领先的“现金牛“被严重低估,目标涨幅超115%!

【大消费阿尔法掘金】这家公司将颠覆行业,成瘾性强技术壁垒高,今年利润或增100%

经济发展统计公报发布,右侧机会即将显现|粤开策略大势研判

点击蓝字关注我们,粤开策略团队为您提供专业的投资策略

粤开证券研究院高级策略分析师李兴

执业编号:S0300518100001

微信:Nanananachen77

研究助理 吴晓媛

摘要

本周市场情况:市场下行,消费板块大幅回调

本周是春节后首个完整交易周,市场持续调整,主要指数大幅下跌,创业板指跌幅较大。沪指本周下跌5.06%,收报3509.08点;深证成指下跌8.31%,收报14507.45点;创业板指下跌11.30%,收报2914.11点。成交方面,本周两市成交5.22万亿元,其中沪市成交2.43万亿元,深市成交2.79万亿元。

本周各风格指数全部下跌,其中消费风格指数下跌较多。消费风格本周下跌9.75%,其次是成长风格下跌6.47%。行业方面,本周多数行业下跌,申万一级行业中24个行业全部下跌,大消费板块跌幅明显,其中房地产(+4.44%)、钢铁(+0.69%)和公用事业(+0.24%)领涨,食品饮料、休闲服务和电气设备跌幅较大。食品饮料板块本周大幅下跌主要由于近期美债利率快速上行,引发市场对货币政策收紧的担忧,A股受外资青睐的主要是以白酒为代表的核心资产,本轮调整幅度较大。

本周北上资金一改此前三周连续进流入态势,本周累计净流出75.01亿元,其中沪股通净流出21.75亿元,深股通净流出53.26亿元。北上资金交易占A股交易比重14.43%,较上周略有回落。

热点跟踪:统计局发布《2020年国民经济和社会发展统计公报》

2月28日,国家统计局发布《2020年国民经济和社会发展统计公报》。经济总量突破百万亿大关,GDP达101.6万亿元,比上年增长2.3%,是全球唯一实现经济正增长的主要经济体。三大产业增加值分别同比增长3.0%、2.6%、2.1%,一产增速领先。工业增加值同比增长2.4%,主要工业产品钢材、发电机组、大中型拖拉机、集成电路、微型计算机设备、工业机器人、冰箱产量增速超过10%,一是2020年地产、基建、新能源汽车对钢材、设备等形成需求支撑,20年房地产开发投资增长7.0%,规上汽车制造业增长6.6%,二是5G时代下计算机通信等产业发展,规上计算机、通信和其他电子设备制造业增长7.7%,三是出口韧性叠加地产后周期需求,家电需求提升。工业产能利用率不断提升,一、二、三、四季度分别为67.3%、74.4%、76.7%、78.0%。不同类型的规上企业中,仅国有企业工业利润增速为负。

大势研判:后续调整空间有限,关注两条主线机会

近期市场大幅调整,我们认为主要有三方面原因:一,由于年初以来A股市场涨幅较大,资金获利了结情绪有所升温,部分涨幅较高板块存在回调整理需求;二,港股上调印花税引发市场波动,部分投资者担心国内印花税上调,情绪波动导致A股下跌;三,近期美债利率快速上行,引发市场对货币政策收紧的担忧,导致全球科技及高估值白马板块共振调整,A股受外资青睐的主要是以白酒为代表的核心资产,本轮调整幅度较大。

从市场风格来看,前期热门抱团股有所松动拖累市场走势,市场“二八分化”明显改善,市场风格从大盘股向中小盘股扩散,热点板块从食品饮料转向有基本面支撑的低估值、顺周期板块。

随着疫苗的全面铺开,美国经济基本面持续复苏;大宗商品供需结构趋紧,涨价趋势变得明确;通胀预期可能由结构性通胀转为全面通胀;新一轮1.9万亿美元的财政刺激已经通过协调程序,有望在3月中旬出台,多重因素催化之下,导致近期长端美债利率无法维持在1%以下的历史低位,出现了快速上行的态势,一度突破飙升1.6%关口。我们认为,短期10年期美债收益率快速、大幅上升难免加剧投资者的担忧,加大美股市场的震荡,从而对A股市场形成扰动。

我国受益于疫情控制得力,经济在全球率先企稳并复苏,因此相对的财政政策和货币政策也先于世界范围一步,率先调整提出“不急转弯”的定调;对于海外国家,像美国和欧元区国家目前仍处于继续实施量化宽松这一阶段,暂时未见流动性拐点。因此结构上来看,全球经济虽整体复苏,但步调不同,所实施的货币政策和财政政策不同,这也使得货币政策实施“稳字当头”、“不急转弯”的我国资本市场,对于估值更为敏感。

目前市场短期调整已处在左侧结束的阶段,后续大概率开启筑底过程,然后逐渐出现右侧机会,在沪指缺口已经回补的情况下,后续市场调整空间有限,短期或以震荡上行为主。

配置方向上,关注两条主线。首先,全国两会召开在即,建议优先关注两会相关政策题材股机会,包括十四五规划建议聚焦的硬科技、新能源等战略新兴产业,另外根据历史行情回测,过去20年两会期间食品饮料、通信和交运板块上涨概率相对较大,投资者可以适当布局。其次,由于当前市场对于估值更为敏感,随着部分企业年报披露日期渐进,可以逢低关注有基本面支撑的低估值、顺周期板块投资机会。

风险提示:政策推进不及预期、经济超预期下行、外围环境超预期走弱

一、本周市场情况:市场下行,消费板块大幅回调

(一)本周市场表现

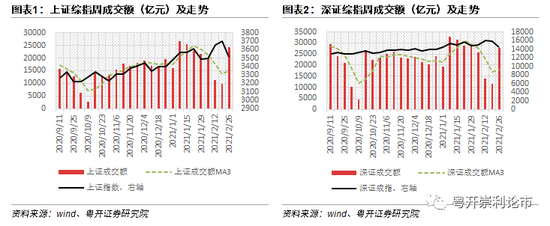

本周是春节后首个完整交易周,市场持续调整,主要指数大幅下跌,创业板指跌幅较大。沪指本周下跌5.06%,收报3509.08点;深证成指下跌8.31%,收报14507.45点;创业板指下跌11.30%,收报2914.11点。

成交方面,本周两市成交5.22万亿元,其中沪市成交2.43万亿元,深市成交2.79万亿元。

本周各风格指数全部下跌,其中消费风格指数下跌较多。消费风格本周下跌9.75%,其次是成长风格下跌6.47%。

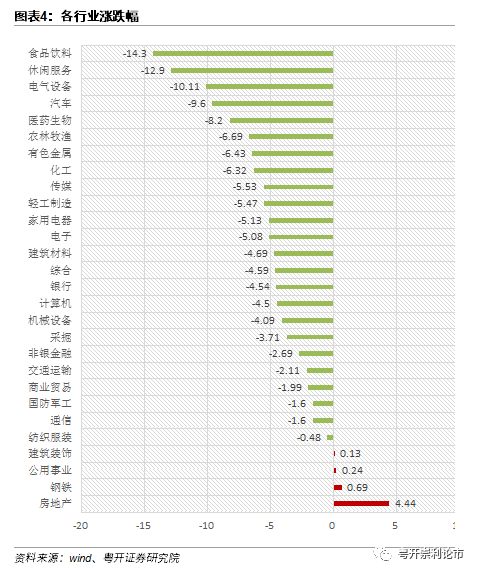

(二)本周行业表现

行业方面,本周多数行业下跌,申万一级行业中24个行业全部下跌,大消费板块跌幅明显,其中房地产(+4.44%)、钢铁(+0.69%)和公用事业(+0.24%)领涨,食品饮料、休闲服务和电气设备跌幅较大。食品饮料板块本周大幅下跌主要由于近期美债利率快速上行,引发市场对货币政策收紧的担忧,A股受外资青睐的主要是以白酒为代表的核心资产,本轮调整幅度较大。

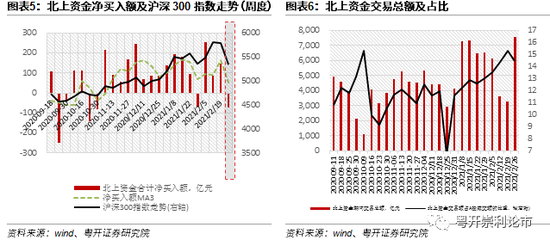

(三)北上资金动向

北上资金本周开始流出,本周累计净流出75.01亿元,一改此前三周连续进流入态势,其中沪股通净流出21.75亿元,深股通净流出53.26亿元。北上资金交易占A股交易比重14.43%,较上周略有回落。

二、本周热点跟踪

2月28日,国家统计局发布《2020年国民经济和社会发展统计公报》。经济总量突破百万亿大关,GDP达101.6万亿元,比上年增长2.3%,是全球唯一实现经济正增长的主要经济体。三大产业增加值分别同比增长3.0%、2.6%、2.1%,一产增速领先。工业增加值同比增长2.4%,主要工业产品钢材、发电机组、大中型拖拉机、集成电路、微型计算机设备、工业机器人、冰箱产量增速超过10%,一是2020年地产、基建、新能源汽车对钢材、设备等形成需求支撑,20年房地产开发投资增长7.0%,规上汽车制造业增长6.6%,二是5G时代下计算机通信等产业发展,规上计算机、通信和其他电子设备制造业增长7.7%,三是出口韧性叠加地产后周期需求,家电需求提升。工业产能利用率不断提升,一、二、三、四季度分别为67.3%、74.4%、76.7%、78.0%。不同类型的规上企业中,仅国有企业工业利润增速为负。

服务业逐步修复,金融业和信息软件服务业表现较好。四季度服务业生产指数同比增长7.7%,比三季度加快3.4个百分点。12月服务业生产指数同比增长7.7%,比上月略降0.3个百分点;服务业商务活动指数为54.8%,略低于上月0.9个百分点;服务业业务活动预期指数为60.1%,连续6个月位于高位景气区间。具体来看,20年全年住宿和餐饮业增加值下降13.1%,租赁和商务服务业增加值下降5.3%,金融业增加值增长7.0%,信息传输、软件和信息技术服务业增加值增长16.9%。

国内贸易方面,社会消费品零售总额比上年下降3.9%。对外贸易方面,出口保持韧性,出口增长4.0%,进口下降0.7%。固定资产投资比上年增长2.7%,房地产开发投资突出,同比增长7.0%。外商直接投资(不含银行、证券、保险领域)新设立企业比上年下降5.7,实际使用外商直接投资金额10000亿元,增长6.2%,高技术产业实际使用外资2963亿元,增长11.4%。财政金融方面,一般公共预算收入下降3.9%,一般公共预算支出增长2.8%,M2增长10.1%,社融增量34.9万亿元,比上年多9.2万亿元,社融存量增长13.3%,对实体经济发放的人民币贷款余额增长13.2%。

三、近期重要事件

四、大势研判:后续调整空间有限,关注两会题材股机会

近期市场大幅调整,我们认为主要有三方面原因:一,由于年初以来A股市场涨幅较大,资金获利了结情绪有所升温,部分涨幅较高板块存在回调整理需求;二,港股上调印花税引发市场波动,部分投资者担心国内印花税上调,情绪波动导致A股下跌;三,近期美债利率快速上行,引发市场对货币政策收紧的担忧,导致全球科技及高估值白马板块共振调整,A股受外资青睐的主要是以白酒为代表的核心资产,本轮调整幅度较大。

从市场风格来看,前期热门抱团股有所松动拖累市场走势,市场“二八分化”明显改善,市场风格从大盘股向中小盘股扩散,热点板块从食品饮料、新能源转向有基本面支撑的低估值、顺周期板块。

随着疫苗的全面铺开,美国经济基本面持续复苏;大宗商品供需结构趋紧,涨价趋势变得明确;通胀预期可能由结构性通胀转为全面通胀;新一轮1.9万亿美元的财政刺激已经通过协调程序,有望在3月中旬出台,多重因素催化之下,导致近期长端美债利率无法维持在1%以下的历史低位,出现了快速上行的态势,一度突破飙升1.6%关口。我们认为,短期10年期美债收益率快速、大幅上升难免加剧投资者的担忧,加大美股市场的震荡,从而对A股市场形成扰动。

我国受益于疫情控制得力,经济在全球率先企稳并复苏,因此相对的财政政策和货币政策也先于世界范围一步,率先调整提出“不急转弯”的定调;对于海外国家,像美国和欧元区国家目前仍处于继续实施量化宽松这一阶段,暂时未见流动性拐点。因此结构上来看,全球经济虽整体复苏,但步调不同,所实施的货币政策和财政政策不同,这也使得货币政策实施“稳字当头”、“不急转弯”的我国资本市场,对于估值更为敏感。

展望后市,我们认为继续调整空间有限。

基本面来看,全球经济持续复苏、疫情加速改善,2月28日,国家统计局发布《2020年国民经济和社会发展统计公报》,经济总量突破百万亿大关,GDP达101.6万亿元,比上年增长2.3%,是全球唯一实现经济正增长的主要经济体,三大产业增加值分别同比增长3.0%、2.6%、2.1%,一产增速领先,服务业逐步修复,金融业和信息软件服务业表现较好。

技术面来看,目前市场短期调整已处在左侧结束的阶段,后续大概率开启筑底过程,然后逐渐出现右侧机会,在沪指缺口已经回补的情况下,后续市场调整空间有限,短期或以震荡上行为主。

流动性来看,我国货币政策强调“不急转弯”,居民财富结构变化、保险养老金入市也将为A股注入增量资金,乐观情况下2021年A股净流入或将达到3000亿元左右的水平。

政策面来看,3月5日即将召开两会,有望带动国内市场政策预期升温,即将出台的“十四五”规划将指明社会经济发展方向,创新支撑高质量发展,构建“双循环”新发展格局,各行业规划将陆续出台,相关产业链有望迎来快速发展机会。

总体而言,从基本面、技术面、政策面和流动性来看,后续市场调整空间有限,短期或以震荡上行为主。

配置方向上,关注两条主线。首先,全国两会召开在即,建议优先关注两会相关政策题材股机会,包括十四五规划建议聚焦的硬科技、新能源等战略新兴产业。“十四五”规划建议明确提出“坚持创新在我国现代化建设全局中的核心地位,把科技自立自强作为国家发展的战略支撑”。近年来,我国科技创新不断推进,根据国家统计局的中国创新指数,2019年中国创新指数为228.3,较2005年翻了一番,创新产出指数更是接近翻了两番。未来,中国可以把握互联网、大数据、5G等领域的先发优势,继续发展人工智能、量子信息、集成电路等前沿领域。2021年各行业“十四五”规划将陆续出台,其中科技领域中长期规划有望率先出台,建议关注相关重要时间节点,关注新能源、5G、芯片、半导体等科技板块投资机会。另外根据历史行情回测,过去20年两会期间食品饮料、通信和交运板块上涨概率相对较大,投资者可以适当布局。其次,由于当前市场对于估值更为敏感,随着部分企业年报披露日期渐进,可以逢低关注有基本面支撑的低估值、顺周期板块投资机会。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国