投资研报

【硬核研报】供给侧+需求侧双轮驱动下,“碳中和”的大重构已经开始!机构高喊最低估的超级赛道已找到,未来10年成长空间超50倍

【新能源车动见】涨价潮谁受益?布局时机来临?涨价背景下多角度看产业链最新变化

【食品饮料α掘金】这家酒企或有α行情:Q1预增60%,估值才24倍

【硬核研报】高点已回调32.9%!数据中心行业当前估值与机构持仓位均处历史低位!机构高喊底部已现,被低估五成的寡头即将起飞

【浙商策略】如何看美债收益率上行对A股影响?| 流动性估值跟踪

来源:王杨策略研究

摘要

宏观流动性:

1.上周逆回购净回笼150亿元,MLF没有操作;

2.市场利率方面,DR007和R007小幅上升至2.21%和2.37%;

3. 人民币兑美元小幅上升至6.47。

A股市场资金面和情绪面:

1.上周A股成交量和换手率均有所上升;

2. 两融余额进一步下降至1.67万亿;

3. 北上资金净流出75亿元;

4. 上周A股净减持减少、回购规模上升,本周限售解禁规模上升;

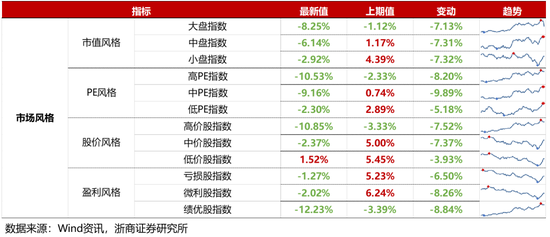

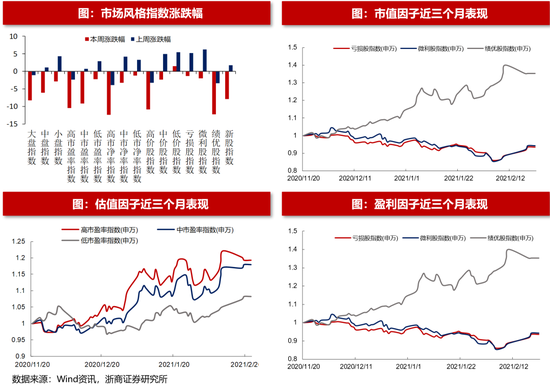

5. 风格来看,大小盘风格切换,上周小盘股、低PE、低价股、微利股表现最好。

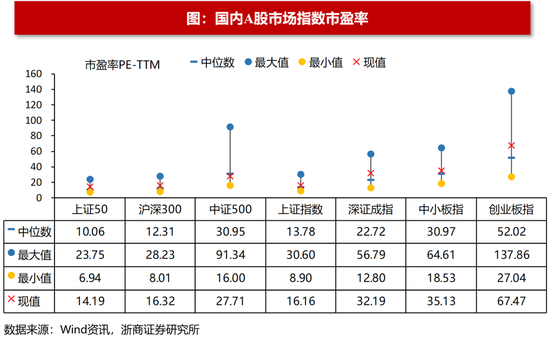

A股和全球估值:

上周市场大幅回调。目前上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指的市盈率分别为14.19、16.32、27.71、16.16、32.19、35.13、67.47。过去十年分位数分别为97.8%、95.8%、28.2%、80.5%、87.5%、78.6%、86.9%。

正文

目录

本期关注:如何看美债收益率上行对A股影响?

1、美债收益率上行对A股影响的传导逻辑

近期美债收益率上行引发市场关注,投资者主要关心美债收益率波动对A股影响。逻辑上,陆股通开通以来,外资持仓相对高的公司与美股走势关联度增强,我们认为,美债收益率上行主要是通过影响美股走势,继而对A股中外资持仓相对高的公司产生扰动,本篇报告借助复盘对其进行分析。

自2016年底陆股通完全开通后(沪港通2014年11月17日开通、深港通2016年12月5日开通),陆股通大市值公司和美股的相关性较高。

以万得陆股A200指数为例,2017年以来陆股通市值较大的前200家公司和标普500指数的日收盘价的相关性达到0.9;同期万得全A和标普500指数日收盘价的相关性仅仅为0.56。

2、美债收益率上行,市场担忧美股承压

2月下半月开始,美债收益率受通胀预期和经济回暖的影响,出现明显的上升(十年期美债实际收益率从-1.01%上升至-0.6%、名义收益率从1.2%上升至1.5%以上)。

美债收益率通常被认为是全球风险定价之锚,市场担忧美股会受到长端美债收益率上升的影响,出现大幅调整。

复盘历史,2007年以来,美国10年期国债实际利率和名义利率共经历五次持续、快速的底部回升,分别为08年3月至6月、09年3月至7月、10年11月至12月、13年5月至6月和16年11月至12月。在这五段时间里,名义利率和实际利率均明显回升,表明通胀预期提升且经济增长较为乐观,与当下的美债收益率回升的原因类似

3、美债收益率上升,而美股往往会上涨

回顾美债十年期名义和实际收益率上升的阶段,美股往往是上涨的。在此前我们选取的五个时间段中,纳斯达克均呈现上涨的趋势,而道琼斯工业指数仅仅在2013年出现小幅下跌(-0.54%)。

我们认为,原因在于,美债利率上升往往表明经济的过热和通胀的预期,美股估值虽然短期会受到利率上行冲击,但随着经济回暖而企业盈利回升,分子段将形成正面驱动。

与此同时,美债收益率对A股和港股的影响,从数据上看影响不大,A股和港股在这五段时间内涨跌不一。

宏观流动性

量指标:公开市场操作

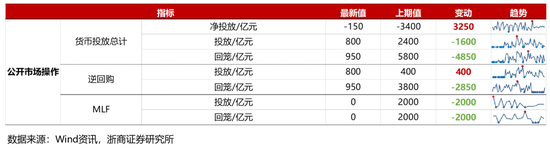

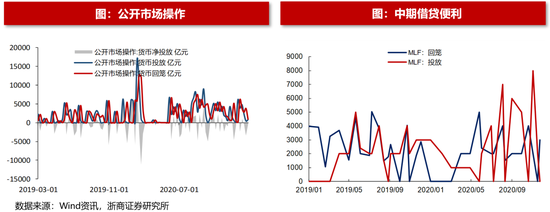

上周货币总计净回笼150亿元。上周货币投放量800亿元,货币回笼量950亿元。

上周逆回购净投放150亿元。上周逆回购投放量为800亿元,逆回购回笼量为950亿元。

上周MLF净投放0亿元。上周MLF投放量为0亿元,回笼量0亿元。

量指标:新型货币工具

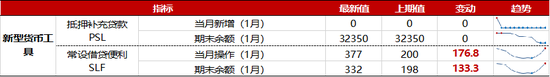

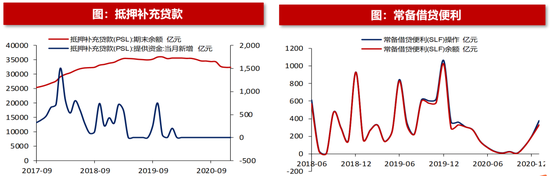

1月PSL新增0亿元。1月PSL期末余额为32350亿元,当月减少0亿元。

1月SLF操作376.7亿元,当月增加176.8亿元。

量指标:信用货币派生

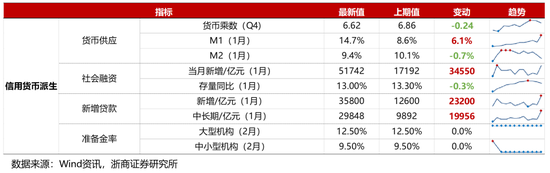

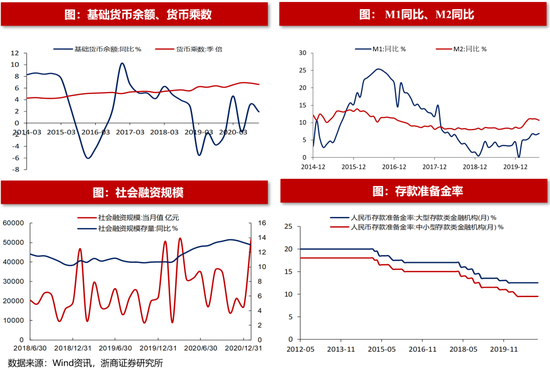

2020年Q4货币乘数为6.62,下降0.2。基础货币余额同比减少1.5%。

2021年1月M1同比增长14.7%,较上个月下降6.1个百分点。M2同比增长9.4%,较上个月下降0.7个百分点。

2021年2月存款准备金率不变。2月大型金融机构人民币存款准备金率为12.5%,中小型金融机构为9.5%。

价指标:货币市场利率

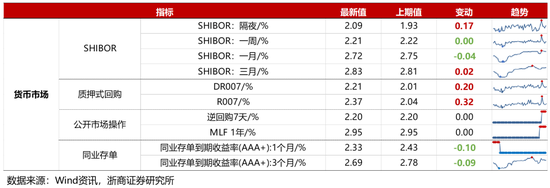

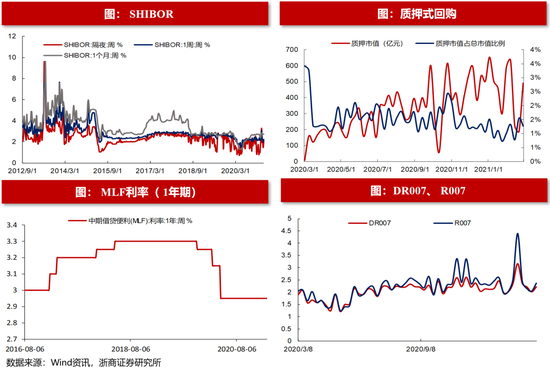

上周SHIBOR隔夜/一周/一月利率分别为2.09%(+0.17%)、2.21%(-0%)、2.72%(-0.04%)。

上周DR007/R007分别为2.21%(+0.2%)、2.37%(+0.32%)。同业存单(AAA+)1个月到期收益率为2.33%(-0.1%), 同业存单(AAA+)3个月到期收益率为2.69%(-0.09%)。

价指标:债券市场利率

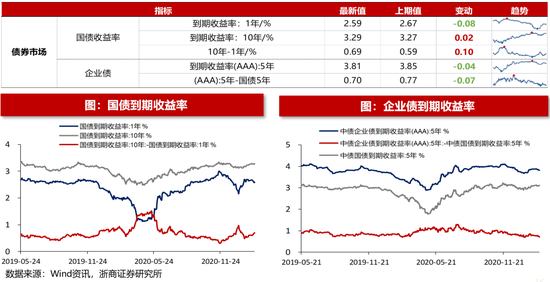

上周国债期限利差扩大。上周国债1年到期收益率为2.6%(-0.08%),10年到期收益率为3.3%(+0.02%)。上周期限利差为0.69%(+0.1%)。

上周企业债到期收益率下降。上周企业债到期收益率(AAA)5年为3.81%(-0.04%)。

价指标:理财及贷款市场利率

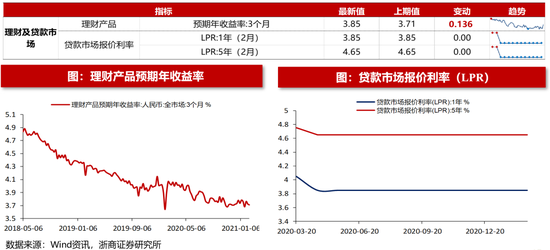

上周理财产品预期年收益率上升。上周理财产品预期年收益率(3个月)为3.85%(+0.136%)。

本月贷款市场报价利率不变。本月一年期LPR为3.85%(+0%),五年期LPR为4.65%(+0%)。

价指标:外汇市场

上周美元指数下降,人民币对美元贬值。上周美元指数为90.2(-0.1)。美元兑人民币即期汇率为6.46(+0.002)。

A股市场资金面和情绪面

资金面:股票供给

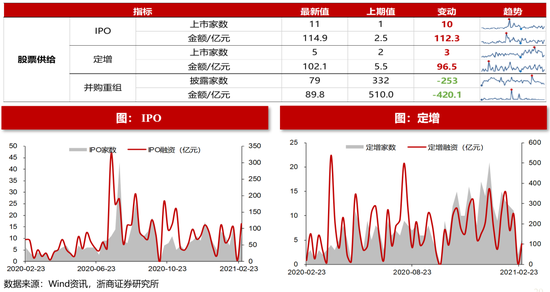

上周IPO上市家数增加,定增家数增加,并购重组家数减少。上周IPO上市有11家(+10家),金额114.9亿(+112.3亿元)。定增有5家(+3家),金额102.1亿元(+96.5)亿元。并购重组有79家(-253家),金额89.8亿元(-420.1亿元)。

资金面:成交量和换手率

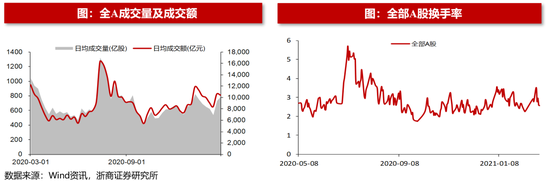

上周全A日均成交额下降。上周全A日均成交量为787.9亿股(+58.8亿股),成交额为10434.3亿元(-200.8亿元)。

上周全A换手率上升。上周全A换手率为2.9%(+0.3%)。

上周A股净主动卖出。上周A股净主动卖出2114.4亿元(-2182.4亿元)。

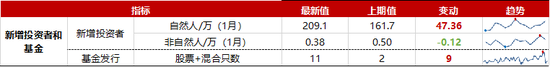

资金面:新增投资者和基金

1月新增投资者数量增加。1月新增投资者中自然人为209.05万(+47.36万),非自然人为0.38万(-0.12万)。

上周股票型和混合型基金发行数量为11只,较前周增加9只。

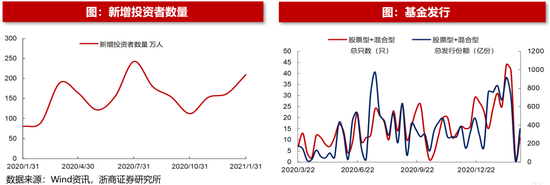

资金面:产业资本

上周产业资本净减持。上周产业资本增持52.5亿元(+43.1亿元),减持78.2亿元(+37.2亿元),净减持25.7亿元(+5.9亿元)。

本周限售解禁家数减少。本周限售解禁家数为37家(-2家),金额为1628亿元(+648.1亿元)。

上周股票回购家数增加。上周股票回购家数为68家(+50家),金额为95.4亿元(+79.9亿元)。

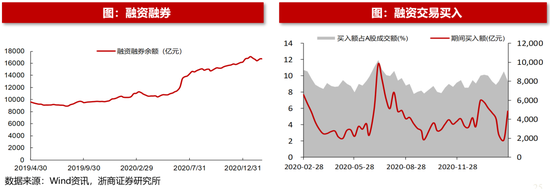

资金面:杠杆资金

上周两融余额下降。上周杠杆资金两融余额为16700.6亿元(-19.9亿元),市值占比为2.6%(+0.51%)。

融资买入额4834亿元(+3015亿元),占成交额比重为9.3%(-1.3%)。

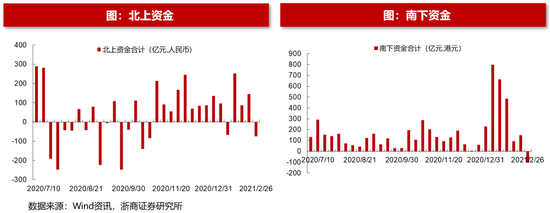

资金面:海外资金

上周北上资金净流出。上周北上资金净流出75亿元,较前一周流入减少221.3亿元。

上周北上资金净流入前十大个股分别为宁德时代(12.7亿元)、阳光电源(12.35亿元)、万科A(11.71亿元)、中国平安(8.82亿元)、牧原股份(7.66亿元)、万华化学(7.09亿元)、华友钴业(6.47亿元)、招商银行(5.5亿元)、药明康德(4.38亿元)、紫金矿业(4.09亿元)。

上周北上资金净流出前十大个股分别为五粮液(-18.76亿元)、贵州茅台(-16.65亿元)、中国中免(-15亿元)、恒瑞医药(-9.49亿元)、科大讯飞(-7.42亿元)、泰格医药(-4.61亿元)、京东方A(-4.2亿元)、江西铜业(-3.01亿元)、美的集团(-2.9亿元)、泸州老窖(-2.71亿元)。

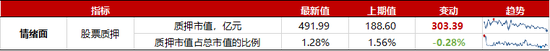

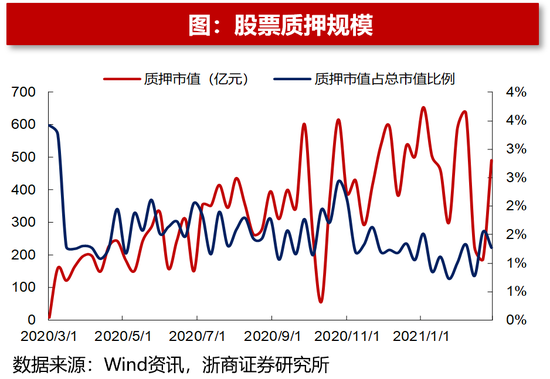

情绪面:股票质押

上周股票质押占总市值的比例下降。上周质押市值为492亿元(+303.39亿元),质押市值占总市值的比例为1.28%(-0.28%)。

情绪面:市场风格变换

上周小盘指数、低PE指数、低价股指数、亏损股指数表现相对占优。上周市值风格中,大盘/中盘/小盘指数涨跌幅分别为-8.25%、-6.14%、-2.92%。PE风格中,高PE/中PE/低PE指数涨跌幅分别为-10.53%、-9.16%、-2.3%。股价风格中,高价股/中价股/低价股指数的涨跌幅分别为-10.85%、-2.37%、1.52%。盈利风格中,亏损股/微利股/绩优股指数的涨跌幅分别为-1.27%、-2.02%、-12.23%。

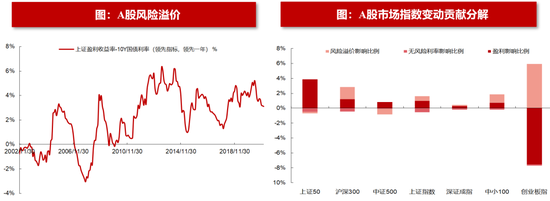

A股市场估值

主要A股市场指数市盈率

上周上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指的市盈率分别为14.19、16.32、27.71、16.16、32.19、35.13、67.47。过去十年分位数分别为97.8%、95.8%、28.2%、80.5%、87.5%、78.6%、86.9%。

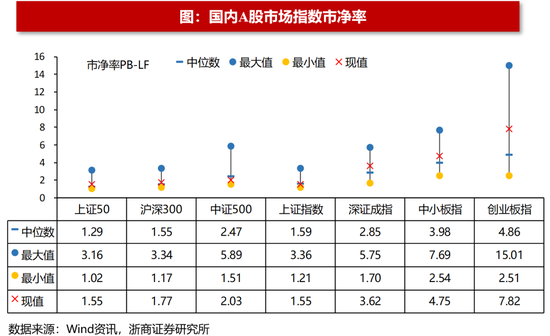

主要A股市场指数市净率

上周上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指的市净率分别为1.55、1.77、2.03、1.55、3.62、4.75、7.82。过去十年分位数分别为71.7%、75.4%、19.6%、46.2%、92.8%、81.2%、89.8%。

年初以来主要A股市场指数的驱动因素拆分

今年以来上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指涨跌幅受盈利影响的比例分别为3.87%、1.21%、0.81%、0.96%、0.26%、0.74%、-7.57%,受无风险利率影响的比例分别为-0.5%、-0.44%、-0.1%、-0.55%、-0.2%、-0.18%、-0.12%,受风险溢价影响的比例分别为-0.18%、1.64%、-0.75%、0.62%、0.19%、1.14%、5.93%。

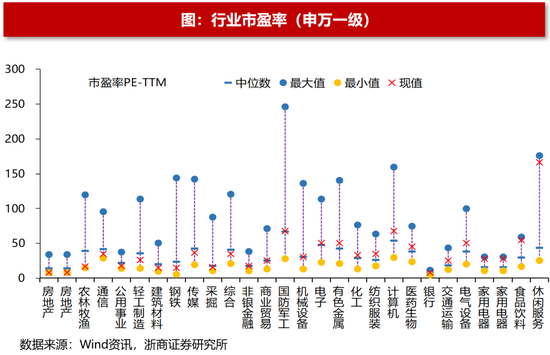

申万一级行业市盈率

上周市盈率分位数(十年)较低的行业有房地产 (0%)、建筑装饰 (0%)、农林牧渔 (1.8%)、通信 (11.5%)、公用事业 (12.9%),市盈率分位数(十年)较高的行业有休闲服务 (99.6%)、食品饮料 (99.4%)、家用电器(99%)、家用电器 (99%)、电气设备 (91.9%)。

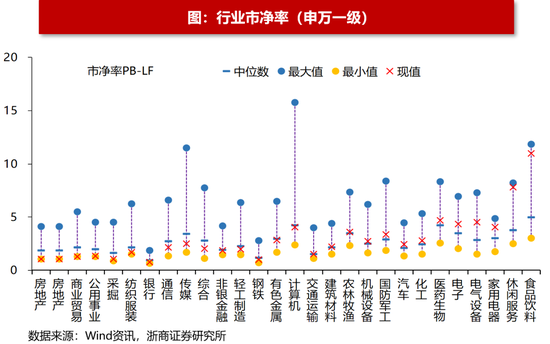

申万一级行业市净率

上周市净率分位数(十年)较低的行业有房地产 (0%)、建筑装饰 (0%)、商业贸易 (0.1%)、公用事业 (3.7%)、采掘 (4.8%),市净率分位数(十年)较高的行业有食品饮料 (99.4%)、休闲服务 (99.3%)、家用电器(96.2%)、电气设备 (91.9%)、电子 (87.6%)。

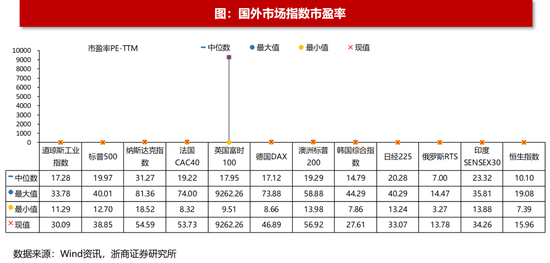

全球市场估值

全球股票市场的市盈率

上周道琼斯工业指数、标普500、纳斯达克指数、法国CAC40、英国富时100、德国DAX、澳洲标普200、韩国综合指数、日经225、俄罗斯RTS、印度SENSEX30、恒生指数的市盈率分别为30.09、38.85、54.59、53.73、9262.26、46.89、56.92、27.61、33.07、13.78、34.26、15.96。过去十年分位数分别为98.7%、99.5%、94.5%、97.2%、100%、97%、99.6%、93%、93.7%、98.8%、98.4%、98.9%。

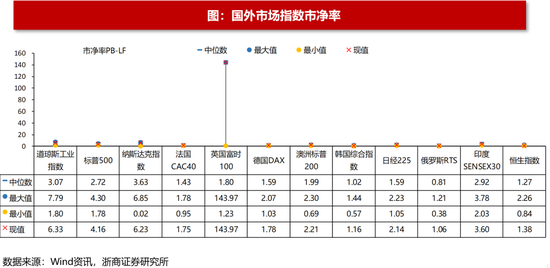

全球股票市场的市净率

上周道琼斯工业指数、标普500、纳斯达克指数、法国CAC40、英国富时100、德国DAX、澳洲标普200、韩国综合指数、日经225、俄罗斯RTS、印度SENSEX30、恒生指数的市净率分别为6.33、4.16、6.23、1.75、1.78、2.21、1.16、1.16、2.14、1.06、3.6、1.38。过去十年分位数分别为97.6%、99%、97.8%、98.8%、100%、83.3%、95.6%、87.5%、99.1%、94.5%、98.9%、73.1%。

风险提示

1. 流动性出现较大的波动

2. 历史估值不具备参考意义

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国