热点栏目

热点栏目摘要

宏观面,全球疫情仍持续蔓延,不过由于多国采取疫情封锁措施,以及疫苗接种工作的陆续推进,使得新增确诊病例出现明显下降。同时美国白等政府推出的1.9万亿美元刺激计划取得进展,大规模刺激政策有望出台,加之美联储主席鲍威尔重申了宽松立场,超宽松政策的背景下,亦提振了市场风险情绪。基本面,上游南美铜矿供应再度受到影响,国内铜矿库存维持低位,铜矿加工费TC进一步下调,使得冶炼生产成本高企。而下游需求处于淡季,国内铜库存低位回升,不过仍明显低于往年同期,加之3、4月份将进入传统旺季,预计市场货源偏紧局面将有所显现。并且终端行业仍存亮点,其中房地产、家电及汽车行业存在增长预期。

第一部分 铜市场行情回顾

2月份,铜价呈现大幅冲高走势。2月中上旬,由于疫苗接种工作陆续推进,全球确诊病例增速持续放缓,加之美国1.9万亿美元刺激计划有望推出,带动市场风险情绪升温。同时上游南美铜矿供应再度遭遇扰动因素,以及国内铜库存达到历史低位,叠加经济复苏预期使得需求前景呈现乐观,提振铜价大幅拉升。至2月下旬,美国经济数据强劲,市场对美联储提前加息预期升温,铜价上行遭遇阻力。

数据来源:瑞达期货、WIND

第二部分 铜产业链回顾与展望分析

一、宏观面分析

2月全球新冠肺炎疫情仍在持续蔓延,不过由于疫苗接种工作的陆续推进,在1月中旬以来全球确诊病例增速持续放缓,目前已降至去年10月份的增长水平。其中美国与北美地区有显著减少,非洲与南美洲也呈现下降,而亚洲、欧洲及大洋洲则呈现小幅增长。随着疫苗接种工作积极推进,全球疫情的明显改善令经济复苏带来了希望。1月26日,国际货币基金组织IMF公布报告,2021年全球经济预计增长5.5%,较去年10月份预测上调0.3个百分点,其中中国经济增速为8.1%,法国为5.5%,美国为5.1%,英国为4.5%,德国为3.5%,巴西为3.6%,日本为3.1%,印度为11.5%。IMF首席经济学家表示,此次调高2021年经济增速是因为考虑到多种因素,包括几个主要经济体追加了政策支持,加之新冠疫苗有望在2021年晚些时候推动经济走强,将远远抵消感染人数上升对近期增长势头的拖累作用。

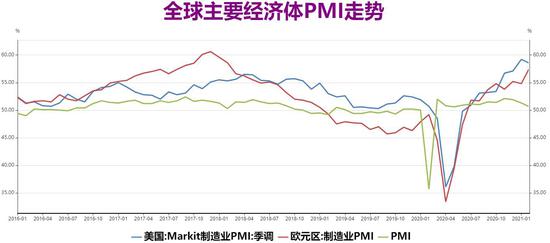

同时,作为关键的领先指标,全球主要经济体最新的制造业和服务业PMI数据出炉。其中,中国2月财新制造业PMI指数为50.9,比上月回落0.6个百分点,连降三个月,为2020年5月以来最低,数据显示供求增速放缓,就业压力增加,通胀夜里持续增加,不过企业对未来预期更加乐观。欧元区2月制造业PMI初值57.7,前值为54.8,预期54.3;服务业PMI初值44.7,前值45.4,预期45.9;综合PMI初值48.1,前值为47.8,预期为48,略高于1月份水平,但仍低于50这一荣枯分水岭。服务业以11月以来最快步伐下降,制造业产出则创4个月最大增幅。制造业的韧性缓解了服务业的低迷,制造业表现出了三年来的高位读数。美国2月Markit制造业PMI初值58.5,前值59.2,预期58.5,从2007年5月有数据记录以来的历史新高回落;服务业初值58.9,前值为58.3,预期58,连续七个月扩张并创六年高位;综合PMI初值58.8,前值为58.7,创2015年3月以来最高。2021年美国经济开局强劲,得益于额外的财政刺激措施和经济的部分重新开放。

数据来源:瑞达期货、WIND

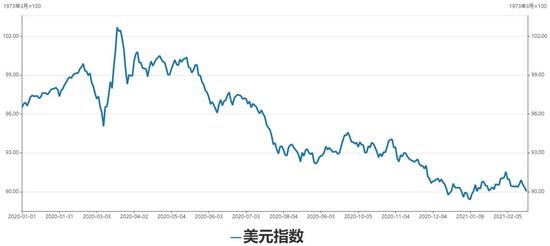

政策方面,美国总统拜登政府力推的新版1.9万亿美元规模财政刺激计划,在几经波折之后终于有所进展,2月27日,由民主党控制的众议院通过了这项全面的法案,随后将提交至参议院,目前参议院两党势均力敌(50:50),只要能在参议院得到51票支持,法案就将正式生效落地。美国总统拜登和国会民主党人计划在3月中旬之前通过该项1.9万亿美元的抗疫计划,该法案可能会在8月之前每周增加400美元的福利,甚至更久。同时美国财政部长耶伦表示,尽管经济增长势头表明美国2021年经济增长比预期更快,但仍需采取大规模刺激方案以使经济恢复全面增长。她担忧,刺激的规模不够大会造成更大的风险。此外据《华盛顿邮报》报道称,一项3万亿美元法案的讨论已经开始酝酿,这其中包括了拜登此前提出的有关基础设施、振兴制造业和绿色能源的详细计划。此外美联储主席鲍威尔表示,尽管今年美债收益率大幅上升,且通胀忧虑加剧,但价格压力基本上仍较为温和,经济前景仍“高度不确定”。鲍威尔特别强调,美联储不会仅仅为了应对强劲的劳动力市场而收紧货币政策,如果债券购买速度有任何变化,美联储会提早很多来明确传达信息。这意味着宽松的货币政策在今年上半年可能仍将保持不变,美元指数继续承压。

数据来源:瑞达期货、WIND

二、铜市供需体现

1、全球铜市供应短缺扩大

世界金属统计局(WBMS)报告显示,2020年1-12月全球铜市供应短缺139.1万吨,此前在2019年全年供应短缺38.3万吨。2020年12月末报告库存较2019年12月末水平减少7.6万吨。其中包括LME仓库净交付3.89万吨,COMEX库存增加3.35万吨。1-12月上海库存减少4.85万吨。需求按表观基准来测算,为遏制新冠肺炎疫情而实施的全国封锁带来的全部影响可能未充分反映在贸易统计中。在消费量统计中未计入未报告库存变化,尤其是中国持有的库存。2020年1-12月全球矿山铜产量为2079万吨,较2019年相比持平。2020年全球精炼铜产量为2394万吨,较去年同期增加2%,中国和智利增幅显著,分别增加103.2万吨和6万吨。2020年全球需求量为2533万吨,2019年为2386万吨。2020年中国表观需求量为1499万吨,较2019年增加17.1%。2020年欧盟28国铜产量同比增加3.5%,需求量同比下滑15.5万吨。2020年12月,精炼铜产量为218.28万吨,需求量为227.45万吨。

国际铜业研究组织(ICSG)最新报告中称,2020年11月份全球精炼铜市场供应缺口收窄至77000吨,10月份为145000吨。2020年1-11月,全球精炼铜市场供应短缺589000吨,而上年同期为供应短缺42700吨。2020年11月,全球精炼铜产量为212万吨,消费量为220万吨。ICSG称,截至11月底,全球精炼铜库存为126.5万吨,10月底为132.9万吨。

数据来源:瑞达期货,WBMS

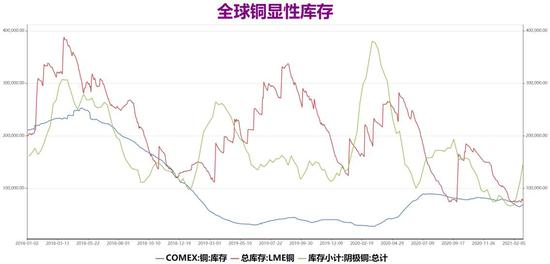

2、全球铜显性库存低于往年同期

一般而言,库存是体现精炼铜市场供需关系的最重要指标。截至2月26日,全球铜显性库存报287270吨,较上月末增加78796吨。其中COMEX铜库存69556短吨,较上月末减少4682短吨,2020年7月份以来维持下降趋势;LME铜库存76225吨,较上月末增加1650吨,2月份伦铜库存维持低位震荡,目前处于2005年12月以来的历史地位附近;上期所铜库存147958吨,较上月末增加81393吨,上期所库存春节之前降至极低水平,甚至出现反季节下降,而在春节过后正式步入累库周期,不过依然明显少于近几年的同期水平。整体来看,全球通显性库存出现回升,不过要明显低于往年同期的库存水平。

数据来源:瑞达期货,WIND

三、铜市供应

1、南美铜矿供应扰动,铜矿TC进一步下调

作为精铜的上游原料-中国铜精矿进口依赖度较高,铜精矿的供应主要关注其进口情况。海关总署数据显示,中国2020年12月铜矿砂及其精矿进口量约为188.5万吨,环比增加2.95%;同比下降2.25%。1-12月铜矿累计进口2176.57万吨,累计同比减少1.02%。截至2月26日,中国铜矿加工费TC为36.7美元/干吨,较上月下调6.5美元/干吨,铜矿加工费TC进一步下降,达到近八年来的新低;国内铜矿港口库存为54.3万吨,较上月底增加3.6万吨。今年1月份由于智利北部港口出现风浪天气,导致铜库存出现大面积的推迟现象,据悉智利北部多个负责铜运输的大中型港口出现大型船只难实现靠岸的情况,并且去年四季度进口自智利铜矿数量便有所下降,因此港口风浪天气可能将导致当地货源偏紧的影响放大;另一方面,1月底秘鲁为应对持续蔓延的第二波疫情,宣布1月31日至2月14日将首都利马和9个大区实施防疫封锁措施,据悉当地Las Bambas铜矿运输方面可能受到疫情管控的影响,并且目前秘鲁的铜矿产量仍未恢复至疫情前水平,因此疫情的蔓延使得秘鲁的铜矿供应短期难以改善。中国铜矿加工费TC走低情况下,冶炼厂利润微薄,部分炼厂依靠硫酸来弥补亏损。并且铜矿供应紧张局面难以缓解,将导致TC大概率继续维持在低位,长期来看将对炼厂生产带来较大压力。

数据来源:瑞达期货、WIND

2、废铜进口增长明显,电解铜排产季节性低位

废铜是上游原材料之一,自2020年11月1日开始,符合《再生铜原料》标准的再生铜将不属于固体废物,该标准与7月1日实施的规定相同,因此后续符合规定的废铜将可自由进口,而不再受限于进口批文量。据国家海关数据显示,2020年12月废铜进口116739吨,环比增加25%,同比增加63.41%;其中马拉西亚为最大的供应国,中国从该国进口废铜25823吨,环比大增108%,同比激增97.7%。2020年1-12月铜废碎料累计进口943789.7吨,同比减少36.5%。此外2月份国内精废价差进一步扩大,目前已达4000元/吨水平上方,超过去年7月份3000元/吨的高位,使得废铜替代作用扩大。因此废铜进口新政的实施,以及当前精废价差达到高位,预计废铜进口量将延续较快增长。

2021年1月SMM中国电解铜产量为79.83万吨,环比减少7.39%,同比增加9.97%。与往年季节性变动类似,在2020年末铜炼厂赶工完成年度计划后,在1月铜冶炼开工率有较明显下滑,一些炼厂主动下调产量,以及部分炼厂进行检修,致使国内电铜产量环比下滑。另一方面,在1月南美发运受阻情况下,铜精矿供应趋紧也对炼厂生产带来压力。不过,相较2020年1月同比增量仍旧明显,主要来自新增产能部分。从2月份炼厂排产计划来看,在年初排产量仍旧普遍不高,但随着几家炼厂从检修中恢复,2月国内炼厂基本无检修情况,因此2月电铜产量将有小幅增加。SMM预计2月国内电解铜产量为81.20万吨,环比增加1.71%,同比增加18.86%(同比大幅增长主因2020年2月硫酸胀库迫使炼厂减产);至2月累计电解铜产量为161.02万吨,累计同比增长14.28%。

数据来源:瑞达期货、WIND

3、铜进口窗口维持关闭状态

在进口需求方面,根据海关总署数据,中国2020年12月未锻轧铜及铜材进口51.23万吨,环比增加8.73%,同比减少3.33%,2020年1-12月累计进口约667.97万吨,同比增加34.13%,同比增速较1-11月收缩4.6个百分点。随着中国从新冠疫情中迅速复苏,伦敦铜和上海铜的跨市套利交易促使买家抢购价格更便宜的海外金属,加上中国国储铜补库,推动进口激增,中国2020年未锻轧铜和铜制品进口创历史记录。但是这一套利在10月份关闭,因为中国的工厂活动增速放慢导致铜需求降温,中国12月铜进口连降三个月,国内铜进口盈利窗口维持关闭状态,同时年末中国经济活动开始季节性放缓,因此1-2月中国铜进口量预计将处在较低水平。

数据来源:瑞达期货、WIND

四、铜市需求

1、铜材企业生产活动放缓

据国家统计局最新数据显示,2020年12月我国铜材产量为192.1万吨,环比增加0.37%,同比减少17.3%;2020年1-12月铜材累计产量为2045.5万吨,累计同比增长0.9%,增幅较1-11月收窄8.1个百分点。12月国内铜材产量环比增速放缓,加上受到2019年12月铜材产量高位的影响,同比出现较大的降幅。从1月份的铜材企业开工率来看,铜杆企业开工率为58.3%,较上月下降3.85个百分点;铜板带企业开工率为74.31%,较上月下降4.55个百分点;铜棒企业开工率为54.42%,较上月下降5.3个百分点;铜管企业开工率为82.15%,较上月下降1.3个百分点。1、2月份为传统春节淡季,国内铜材加工企业生产活动逐渐放缓,开工率降至低位,节后随着生产活动的恢复,开工率预计将呈现逐渐增长态势。

数据来源:瑞达期货、WIND

2、铜市终端行业存在乐观预期

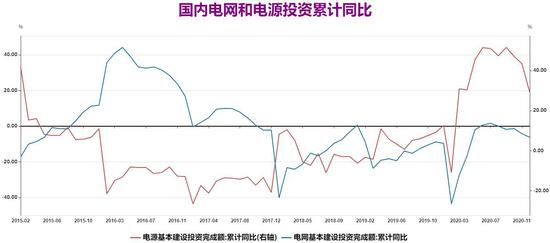

电网建设是我国铜的主要消费领域,占比在50%以上。电网方面,根据数据统计,截止2020年12月,电网基本建设投资完成额累计值为4699亿元,累计同比下降6.2%,降幅较1-11月扩大0.5个百分点。2020年1-12月我国全社会用电量75110亿千瓦时,累计同比增加3.95%,2020年国内全社会用电量同比增速进一步扩大,显示国内的经济活动逐渐恢复。不过2020年国内电网基本建设投资完成额并未迎来同比增长,由于四季度电网投资速度明显放缓。中国经济将继续从疫情影响中走出,不过今年“新基建”对电网建设的带动,并未扭转电网投资下滑的态势。同时考虑到我国“三区三州”深度贫困区电网升级基本完成,以及我国一般工商业电价已经连降三年,电网企业盈利能力持续下降,打击了电网投资信心。近几年我国电网投资整体呈现下降趋势,自2018年以来,电网投资已经连续两年下降,因此预计今年电网投资也将维持下降状态。

电源方面,根据数据统计,2020年1-12月,电源基本建设投资完成额累计值为5244亿元,累计同比增加29.2%,增速较1-11月增速缩窄14.3个百分点,累计同比增速在年底出现较大回落。不过我国电源投资从2019年开始彻底扭转了连续8年的下降态势,2020年的累计投资额以及同比增速也达到了历史新高。全国新增发电装机容量快速增长,其中新能源投资增长态势明显,2020年我国新增风电装机7167万千瓦、太阳能发电4820万千瓦,2020年新增1.2亿千瓦新能源装机量,但是持续暴增的新能源装机却很可能面临消纳的困境。

数据来源:瑞达期货、WIND

根据国家统计局公布数据显示,2020年1-12月份,全国房地产开发投资完成额为141443亿元,同比增加7%,增速较1-11月份提高0.2个百分点,较上年回落2.9个百分点。2020年1-12月房地产开发资金来源累计193114.9亿元,同比增加8.1%,增幅扩大1.5个百分点,已连续5个月正增长,并且增速进一步提高。2020年1-12月份,全国房屋新开工面积累计224433.1万平方米,同比下降1.2%,降幅收窄0.8个百分点。12月份,房地产开发景气指数为100.76,比11月份提高0.21个点,维持景气区间运行,连续10月上升,达到去年以来新高,房地产投资维持较高增长。国内坚持“房住不炒”的政策导向,房地产行业信贷环境预计收紧,房屋销售面积预计增速将开始放缓。同时我国房地产资产新规“三道红线”试行的背景下,对房企债务总量及杠杆比率进行限制,房企的资金压力以及库存去化将进一步显现,房屋新开工面积增速预计有所回落。不过近期多个城市实施土地供给两集中政策,加之房产供需矛盾以及宽松政策背景下,今年房地产行业表现仍有增长空间。

数据来源:瑞达期货、WIND

空调方面,产业在线数据显示,12月空调行业总产量1284.7万台,同比减少0.5%,总销量1156万台,同比增长8%,销售量实现连续七个月增长。其中内销出货量606.7万台,同比减少6.5%;出口549.3万台,同比增长30.2%。12月内销表现较为平淡,由于零售表现偏弱,以及2020年春节在1月,部分内销订单前置至2019年12月完成,导致内销同比基数较高。而外销延续9月以来双位数的增长态势,在汇率与成本压力增大的情况下,海外经销商提前锁价备货的动力较大,预计一季度外销将继续保持高速增长。库存方面,12月家用空调库存1929.7万台,同比增加21.7%,库存水平再创历史新高,受原料成本持续上涨,以及行业激烈的价格竞争环境,生产商扩大了产品库存,不过一季度库存将转入去库周期,在海外需求进一步释放以及国内节后需求回升的情况下,预计库存压力将得到缓解。

数据来源:瑞达期货、WIND

汽车产销方面,根据中国汽车工业协会发布数据显示,2020年12月中国汽车产量和销量分别完成284.04万辆和283.12万辆,环比分别减少0.34%和增长2.10%,同比分别增长5.74%和6.37%,增速比上月有所减缓。累计方面,2020年1-12月中国汽车产量和销量分别完成汽车产销分别完成2522.5万辆和2531.1万辆,同比分别下降2.0%和1.9%,降幅分别收窄5.5个百分点和6.3个百分点。中汽协方面表示,从汽车行业发展趋势来看,伴随国民经济稳定回升,消费需求还将加快恢复,加之中国汽车市场总体来看潜力依然巨大,因此判断2020年或将是中国汽车市场的峰底年份,2021年将实现恢复性正增长。汽车销量有望超过2600万辆,同比增长4%。

新能源汽车方面,2020年12月中国新能源汽车产量和销量分别完成23.5万辆和24.8万辆,较上月分别增加17.3%和22.0%,同比增加55.7%和49.5%,新能源汽车产销量继续保持快速增长,产销量双双超过20万辆,再创历史新高。累计方面,2020年1-12月中国新能源汽车产量和销量分别完成136.6万辆和136.7万辆,产销量比上年分别增长7.5%和10.9%。新能源汽车主要品种中,与上年相比,纯电动车和插电式混合动力汽车产销均呈增长,表现均明显好于上年。今年开始实施的《财政部税务总局工业和信息化部关于新能源汽车免征车辆购置税有关政策的公告》明确,自2021年1月1日至2022年12月31日,新能源汽车继续享受免征车辆购置税的税收优惠。随着促进消费政策的带动,以及国内经济大环境的持续向好,市场需求仍将继续释放。

数据来源:瑞达期货、WIND

电子行业方面,根据国家统计局数据显示,2020年1-12月集成电路累计产量2612.6亿块,同比增加16.2%,增幅扩大0.3个百分点。2020年1-12月电子计算机整机累计产量40509.2万台,同比增加16%,增速扩大2.5个百分点。2020年1-12月智能手机累计产量110301万台,同比减少5%,全年同比出现小幅下降。2020年手机市场受到较大冲击,不过下半年市场消费逐渐回暖,全年产量同比基本持平。今年随着新冠疫情影响将逐步消退,电子产品在生活中的使用仍有较大增长空间,以及5G产业链的建设也将带动电子行业继续向好,另外国内5G手机换机潮在明年还将继续释放,同时国外也将陆续启动,手机行业前景整体呈现乐观。

数据来源:瑞达期货、WIND

五、3月份铜价展望

宏观面,全球疫情仍持续蔓延,不过由于疫苗接种工作的陆续推进,加之多国采取积极的疫情封锁措施,使得1月中旬以来新增确诊病例数量持续下降,全球经济复苏的乐观预期不断升温。美国拜登政府推出的1.9万亿美元刺激计划在众议院获得通过,美国大规模刺激计划的推出再次取得了进展,随后将进入参院进行投票;此外有消息称拜登政府一项3万亿美元法案的讨论已经开始酝酿。而美联储主席鲍威尔表示在听证会上重申了宽松立场,并淡化了对通胀的担忧,不过美国近期的经济数据表现均超过预期,且美债收益率大幅攀升,使得市场对美联储提前加息的担忧升温。

基本面,上游南美铜矿供应扰动增加,其中1月份智利港口遭遇风浪天气,而秘鲁再度采取封锁措施以应对疫情反弹,使得铜矿生产运输受到影响。国内铜矿港口库存维持低位震荡,且中国铜矿加工费TC进一步下调,使得冶炼生产成本依旧高企。不过去年11月开始,我国符合标准的废铜进口将不再受批文量限制,加之当前精废价差大幅扩大,预计后市废铜进口量将保持较快增长,缓解原料供应压力。春节过后国内冶炼厂陆续复工,且新增产能以及前期检修产能逐渐投入,不过由于铜矿供应紧张给炼厂带来压力,国内精炼铜产量增长受到一定压力。下游方面,国内需求处于季节性淡季,铜材产量以及铜材企业开工率降至低位,使得国内铜库存进入累库周期。不过3、4月份将进入传统旺季,预计随着下游铜材企业陆续复工,下游需求将呈现回暖态势。并且终端行业表现存在亮点,房地产行业有较强韧性,今年仍存在增长空间;而空调行业随着房地产市场回暖带动需求好转,且海外经济复苏也将利好外销改善;汽车行业市场仍有较大潜力,加上政策上的支持也将推动行业发展;电子产品在生活中的使用不断增加,加之国内外5G换机潮将陆续启动,利好需求释放。展望3月份,铜价预计震荡偏强,建议逢低做多为主。

六、操作策略建议

1、中期(1-2个月)操作策略:谨慎逢低做多为主

具体操作策略

对象:沪铜2105合约

参考入场点位区间:66200-66600建仓均价在66400元/吨附近

止损设置:根据个人风格和风险报酬比进行设定,此处建议沪铜2105合约止损参考64400元/吨

后市预期目标:目标关注70400元/吨;最小预期风险报酬比:1:2之上

2、套利策略:跨市套利-2月沪伦比值探底回升,鉴于伦铜库存维持低位,两市比值预计偏弱运行,建议尝试卖沪铜(CU2105合约)买伦铜(3个月伦铜),参考建议:建仓位(CU2105/LME铜3个月)7.70,目标7.30,止损7.90。跨品种套利-鉴于当前基本面铜强于铝,可逢低做多铜铝比值,建议尝试买沪铜、卖沪铝操作,参考建议:建仓位(CU2105/AL2105)4.000,目标4.100,止损3.650。

3、期权策略:鉴于后市铜价预计震荡偏强,但存在较大回撤风险,因此可以选择构建牛市看跌策略,分别同时买入CU2105-P-67000和卖出CU2105-P-68000,该策略Delta为正,可在铜价上涨过程中获得收益,最大收益和最大亏损均被锁定。

4、套保策略:现铜持货商可尝试逢高建立空头,关注铜价反弹至72000元附近;下方用铜企业可谨慎逢低建立多头套期保值,目标关注65000元附近。

风险防范

美国刺激政策遭遇波折,避险情绪提振美元上涨

下游需求旺季落空,库存大幅回升

瑞达期货 陈一兰

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国