热点栏目

热点栏目原标题:棕榈油:累库缓慢,上涨动力犹存 来源:文华财经

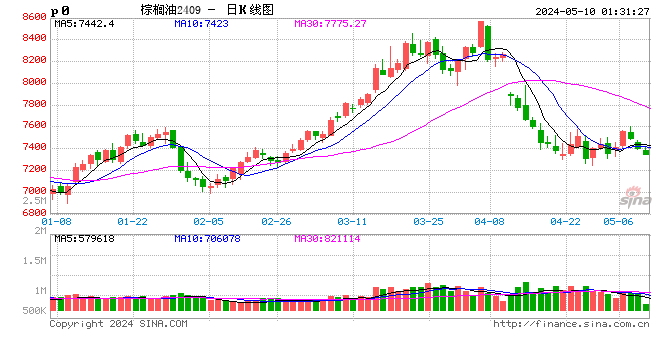

征稿(作者:建信期货 余兰兰)--春节以来,油脂期价稳步上行,节后受假期外盘上涨提振直接跳空高开,持续走高至今。三大油脂涨幅超过1500点,涨势又快又猛,根本没有像样回调,豆棕2105价差也逐渐逼进2016年7月份的高点。宏观通胀预期更是火上浇油,助推油脂价格自2020年4月份以来不断创新高。当前三大油脂依旧在不断接力领涨,各领风骚,从后期基本面分析来看,我们认为还是易涨难跌。

图1:棕榈油2105合约日K线走势图

数据来源:文华财经,建信期货研投中心

二、基本面分析

1.1全球棕榈油产量端变动较小

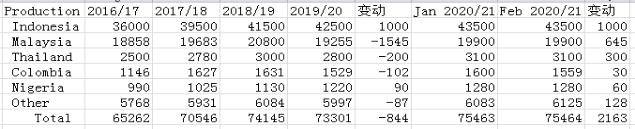

最新的USDA报告对棕榈油平衡表调整情况较小,印尼和马来西亚两个主产国的产量均未变动。2020/21年度全球棕榈油产量7546万吨,较上月几乎无变动,但年度产量上调了216.3万吨,产量增幅主要在印尼、马来西亚和泰国。2021年棕榈油产量将较2020年增加,主要是由于2020年4-8月雨量充沛、化肥使用量提高和产业管理提升,不过产量同比增长预计将有所减弱。年度产量较2019/20年度有很大的改善,但是与2017-2018年相比,新增产量出现明显下滑。从年度总产量绝对值来看依然处于高位,但是全球棕榈油或许进入了低速增长时期。

表1:2021年2月份公布的棕榈油产量情况(单位:千吨)

数据来源:USDA,建信期货研投中心

从各家报道来看,对2021年度产量和价格普遍持乐观态度。分析师预计2021年印尼和马来西亚这两大棕榈油生产国的棕榈油产量高于上年水平。其中印尼棕榈油产量4830万吨,同比提高1.8%;马来西亚棕榈油产量1960万吨,同比提高2.4%。预计2021年的毛棕榈油平均价格为2800令吉/吨。印尼棕榈油生产商协会(GAPKI)西加里曼丹分会董事长穆纳维尔表示,2019/2020年度的气候性质对棕榈油行业非常有利,因此我们乐观认为2021年毛棕榈油的产量和价格前景依然良好。就毛棕榈油价格而言,自2019年以来棕榈油价格趋于上涨,至少在2021年的第一季度将继续上涨。同样,全球市场的消费――尤其是中国和印度――预计将保持有利。由于其他植物油产量有限,毛棕榈油的竞争力相当强。

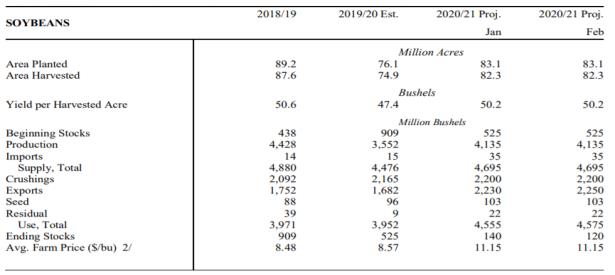

1.2 美豆平衡表进一步趋紧

根据最新的USDA报告,2020/21年度美豆播种面积8310万英亩,收获面积估计为8230万英亩,与上月报告持平,但高于上一年度的7500万英亩。面积数据其实也间接体现了高价和种植收益刺激豆农种植积极性。单产估计为每英亩50.2蒲式耳,与上月持平,高于上年的47.4蒲式耳。最终产量为41.35亿蒲式耳,也未调整。由于出口上调了0.20亿蒲式耳,导致期末结转库存下调,报告对大豆市场影响偏多。

2020/21年度美豆种植面积只是略微恢复,美豆库存消费比降至低位,仅次于2013/14年度。美豆平衡表偏紧,后期还有下调库存的可能性。南美产量至关重要,G3平衡表也供需紧张,如果南美天气出现问题,导致南美产量不及预期,市场供应紧张程度将进一步加剧,CBOT大豆支撑强烈。当前市场炒作拉尼娜气候,南美减产预期非常高,CBOT大豆短期不具备逆转条件,再加上CFTC基金净多持仓历史高位,在美豆带动下油脂油料价格多是易涨难跌。

表2:2021年2月份公布的美豆供需平衡表

数据来源:USDA,建信期货研投中心

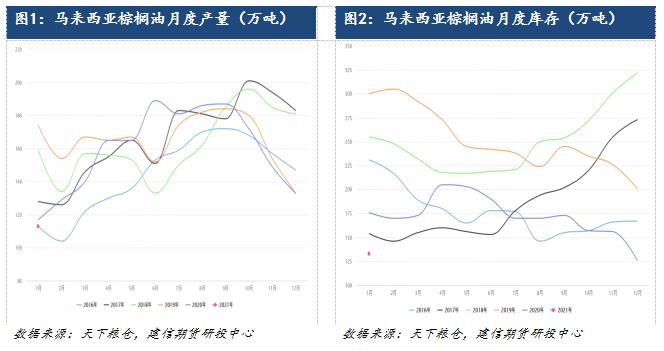

1.3 MPOB报告预期节奏更加复杂

马来西亚2月份库存将再次增加,但库存值处于低位,产地没有供应压力,近月出口倒挂严重,棕榈油价格很难出现非常大的跌幅。马来西亚棕榈油理事会(MPOC)称,2021年大部分时间里马来西亚棕榈油库存将低于150万吨,从而支持棕榈油价格高企。

从2021年MPOB平衡表推测上来看,一季度产量预期下滑,加上印尼政府宣布继续实施B30生物柴油强制掺混项目,以及美豆、豆油等供应紧张的提振,会进一步使得棕榈油价格保持坚挺。不同测算方式给出的库存拐点时间不一致,但是有一点需要注意的是2021年上半年很难累库存。

从目前主流预测来看,2021年棕榈油产量增加基本形成共识,只是棕榈油价格从2020年5月开始回升,当前价格已经接近10年来的最高值。个人比较认可的说法是第一季度的产量仍然会比较疲软,但当产量增加时,基本面供应紧张的问题将在4月或5月得到缓解。2020年的降雨带来了更好的下层土壤水分。2019年因价格高企也允许使用更多的化肥和农药,这些因素为棕榈树提供了有利的生长环境。随着新冠肺炎疫苗的上市推广以及政府防疫管理水平的提升,马来西亚的劳工问题可以得到解决,至少不会比2020年更加严重。

1.4主要消费国仍有补库需求

根据最新的USDA报告,2020/21年度棕榈油需求稳定增加,较上年度增加227万吨。分国别来看,欧盟和美国略微下降,欧盟主要是受生物柴油影响;印度增幅最大,达到130万吨,印度本国需求旺盛以及自有率始终不足,需要从全球市场采购补充,特别是棕榈油作为相对廉价油脂,价格吸引力一直存在。中国、巴基斯坦等棕榈油需求略增,持稳为主。我们重点关注主要消费区中国和印度库存并不充裕,一直在积极采购,虽然部分时期由于进口利润不佳情况下进口可能稍微放缓。

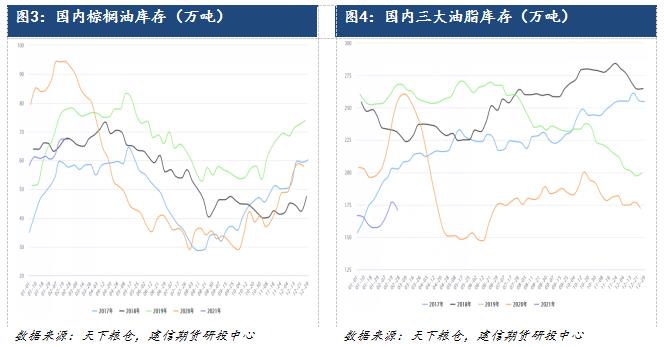

以中国为例,国内油脂总体来讲供需两旺。当前国内豆油库存仅为85多万吨,远低于5年同期均值111万吨。菜油方面,国外新增供应有限,国内菜油库存处于偏低状态,高基差和刚需并存。棕榈油方面,国内豆棕价差一直处于千元以上位置,有利于棕榈油消费。国内油厂压力不大且累库缓慢,基差持续高位,油脂即使回调也空间不会太大。

三、总结

综上所述,美豆以及全球大豆平衡表偏紧格局不变,CBOT大豆继续高位运行,但随后的南美供应季节增长还是可能会抑制美豆上涨空间。马来西亚2月份出口下滑而产量增加,库存可能将再次上升,但库存值处于低位,从而支持棕榈油价格高企。中国国内三四月份油脂累库缓缓,总体库存无压力,基差会维持强势。再加上近月进口倒挂严重,棕榈油和豆油价格很难出现非常大的跌幅。三大油脂中豆油最强,菜油其次,棕榈油最弱。豆棕2105价差还会继续扩大。对于单边走势,我们认为在资金和情绪影响下,油脂涨势会放缓,但远期上涨动力犹存。

作者简介:余兰兰,建信期货资深分析师。主要负责菜系、棕榈油、苹果等农产品研究,注重相关商品产业基本面的数据搜集、分析,研究相关商品期货的运行规律,日常着重于从季节性入手寻找投资机会。曾多次主办或参与调研和会议,在期货日报、新浪财经等媒体发表文章近百篇,多次获得过郑州商品交易所高级分析师、期货日报、证券时报最佳农产品分析师等荣誉称号。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国