炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:伟哥论市

核心观点

当前大盘处于区间运行的箱体下沿附近,继续回落的空间有限,耐心等待“茅”股真正启稳,耐心在底部进行调仓,以确定性的价值投资,应对大盘底部震荡蓄势过程中的不确定性风险,对于“茅”股反弹观望为主,对于真正高成长股回调即可关注。

盘面分析

受隔夜美收益率回落,纳指创年内最高涨幅影响,创业板及抱团股集体反弹,周三大盘高开低走,呈弱势震荡整理态势。最终大盘以下跌0.05%收盘,创业板上涨1.64%,两市成交量较前一交易日减少24.01%,这表明市场的杀跌行为明显减缓,但高标股的补跌压制了大盘反弹空间,市场情绪仍处于低点,信心仍未恢复。

量能有所减少,个股活跃度降低,市场分化加大,当日有34家个股涨停,有42家个股涨幅在10%涨停板之上,有13家个股跌停,有20家个股跌幅在10%跌停板之上,涨幅超过5%个股有144家,跌幅超过5%的个股有211家,全市场普跌。当日涨幅较高的为食品饮料、半导体、发电设备、医药生物、茅指数等,当日跌幅居前的为钢铁、建筑装饰、计算机等,前期超跌的抱团股集体反弹,但涨幅过高的高标股则开启补跌走势,题材炒作较弱。量能急剧萎缩,赚钱效应增加,亏钱效应仍存,超跌板块反弹,杀跌动力减缓,市场仍未企稳,是周三盘面主要特征。

技术面分析

从技术上看,周三大盘高开低走,继续走出了冲高回落的走势,并呈价跌量缩态势,半年线对大盘形成反压,量能在急剧萎缩,意味着市场杀跌动力减缓,大盘偏离5日均线过远,技术上仍呈超卖态势,短线大盘仍有反弹要求,继续调整半年线压力。

分时图技术指标显示,15分钟MACD连续底背离,30分钟MACD指标底背离,短线盘中有反弹要求,但60分钟MACD指标还没有企稳迹象,大盘盘中反弹的空间有限。

上证50价涨量缩,5日均线反压,由于量能的急剧萎缩,短线仍有反弹要求,但价涨量缩的量价背离,压制了短线的反弹空间,若无量能的配合,则挑战5日线压力较大。

创业板价涨量缩,5日线加速下行,中短期均线形成空头排列,技术上仍处于弱势,但量能的萎缩,加之技术上仍处于超卖态势,60分钟MACD指标有企稳迹象,短线有反弹要求,能否挑战5日线压力,量能能否有效释放是关键。

综合技术分析,短线大盘继续上涨和下跌的空间都有限,技术上处于箱体的底部,短线有望挑战半年线压力,能否跨越并站稳半年线之上,量能能否有效释放是关键,若能有效释放,大盘有望收复半年线,否则继续冲高回落,阶段性看,大盘处于底部蓄势震荡运行过程中,也处于磨底的过程中,只有充分的蓄势,才会形成真正的上涨走势。

基本面分析

近一段时期以来,既引起市场关注的,同时也在困扰市场的,就是美10年期国债收益率的走势。美10年期国债收益率上涨,美道指与纳指因美债收益率上涨而走势分道扬镳,从之前的纳强道弱,转变为道强纳弱,美通过1.9万亿财政刺激方案,又是一次大水漫灌,但美元也因美债收益率上涨不跌反涨,大宗商品价格因美债收益率上涨而上涨,全球资本市场因美债上涨而动荡难安,各经济体汇率因美债上涨而大幅波动。

尽管美继续大水漫灌,美10年期国债收益率盘中还是突破1.6%重要关口,导致市场风险偏好降低,原因就在于,美无限量宽松的货币政策导致流动性泛滥依旧,疫苗大面积接种让全球经济提前复苏,双重因素需求端旺盛,推升大宗商品价格上涨,市场预期美通胀压力加大,美联储最终被迫提前退出无限量QE政策,甚至可能会提前缩表,中长期流动性具有不确定性,这是美10年期国债收益率走高的内在逻辑。

从债市与股市关联性看,一旦美债收益率突破1.6%,将高于美标普500股息率,美股对投资者的吸引力将降低,一旦投资者从美股流出,美股市场流动性将匮乏,这是美股高位大幅震荡,纳指走势不及道指的原因所在,毕竟纳指做为成长股代表,受流动性扰动较大,而美10年期国债收益率上涨,从另外一个角度也说明美经济复苏提速,需求端旺盛推升大宗商品价格上涨,道指成分中有不少周期性股票,这是道指走势开始强于纳指的内在原因。一句话归纳为,道指反映的经济走势,纳指反映的货币政策。

由于通胀是美联储未来货币政策取向的“锚”,为了对冲大宗商品价格上涨带来的通胀压力,在美再度释放流动性的同时,美元指数也一反历史规律,走出持续上涨走势,脱离了90整数关口。近一段时期以来,美元上涨的逻辑,一方面受美10年期国债收益率上涨所推动,即利率上涨推动本币汇率上涨,另一方面就是对冲大宗商品价格上涨,减轻美通胀压力。美元近期的上涨,抑制了大宗商品价格上涨势头,大宗商品价格的回落,通胀预期降低及流动性预期的改善,美10年期国债收益率未续强势,市场风险偏好提升,美股重新走强,有资金抄底高科技股,高科技股大幅反弹。

由于近日美10年期国债收益率未再续强势,美元也未续强势,人民币兑美元持续贬值的势头得到遏制,人民币汇率短线走出了大幅反弹走势,人民币资产贬值压力减缓,为A股止跌企稳创造了有利条件。我们认为,只要美10年期国债收益率不再大幅上涨,大宗商品价格不再大幅走高,美股不再大幅动荡,外在的扰动因素将弱化,A股市场也将回归到内在因素决定走势的过程,A股也就会从单边回落,回归到“双向波动”的区间震荡蓄势过程,以时间换空间就会得以实现。

近期,我们注意到,“茅”指数从最高位跌至近期低点,最大回撤幅度约26.35%,对于“茅”股,市场对其后市走势分歧较大,有撸起袖子准备抄底或加仓再大干一场,也有等待反弹之机减仓或调仓换股的,那么,该如何看待未来“茅”股表现,我们的观点是:

其一、“茅”指数跌幅较深,“茅”龙头茅台股价从最高价到最低价也跌幅近30%,很多“茅”股跌幅超过40%,甚至有的跌幅超过50%,从历史规律看,“茅”股杀跌动力将减缓,阶段内继续杀跌空间有限,技术上有反弹要求,但由于市场对“茅”分歧大,流动性与股价继续呈负反馈,股价难以走出“V”反转,而是反复震荡筑底过程,“茅”的市值大,“茅”股难以反转,大盘上行空间有限,蓄势筑底是大概率事件,在“八二”现象依旧之际,新的结构性行情就会活跃。从历史规律看,一般一个热点结束,没有一年期以上的时间换空间,是很难重新走强的。

其二、本轮就“核心资产”塌崩式回落,也是一个“茅”股重新洗牌再分化的过程,即去伪存真的过程。当旧“核心资产”上涨时,“茅”可谓鱼目混珠,DCF模型让市场难以辨别“茅”的真伪,几百倍的PE也存在,但是打着的是高成长旗号。但本轮的下跌,就是一次“大浪淘沙”过程,只有潮水退却,才知道谁在“裸游”,只有通过大幅下跌,真正成长股才会重新被市场所认知,股价才会重新上涨,仅靠讲所谓成长“故事”来支撑股价的,股价还会继续下跌,回到其应有的位置上。所以,即便“茅”短线企稳,甚至反弹后,不要轻易抄底,让时间来刷洗“茅”,只有经过反复清洗后,好的“茅”才值得投资,且投资的安全性高。

其三、这一次美纳指与道指的分化,A股“茅”的结构转向及PEG选股模式的回归,都是一个挤结构性泡沫,成长与价值再发现的过程,这个过程是痛苦的,但长痛不如短痛,大盘快速大幅下跌,“茅”股股价的大幅回落,就是一个短痛的过程,跌速快,跌幅大,跌的周期与驻地周期就会短,快刀斩乱麻总好过钝刀子割肉,虽然短期非常痛苦,但“瘤”割除了,“雷”排除了,未来行情的障碍扫清了,市场“共振”的条件才具备,行情的空间才会大,这是我们为什么坚持本轮调整是健康的、难得的观点所在。

操作策略

隔夜美10年期国债收益率回落,美股上涨,纳指大幅反弹。受外盘影响,昨“茅”股们走出超跌反弹走势,“茅”指数反弹抑制了大盘进一步回落,但前期涨幅过高股回落,打击了市场人气,“茅”与中小市值股难以形成“共振”,大盘再度冲高回落。市场人气不足是压制大盘反弹的重要因素,量能底部的急剧萎缩,也意味着市场杀跌动力减弱,大盘底部震荡蓄势运行概率大,由之前快速下跌转换为磨底的过程,并做好时空转换的准备。

由于市场还难以实现“共振”,昨两市缩量后有望走出反弹走势,但空间有限,5日线与半年线对大盘形成反压,反压力度较大,若要突破半年线,须量能大幅释放,否则冲高回落。近期,无论是北上资金流向,还是沪深两市量能的变化,资金主战场向沪市转移是毋容置疑的。

大盘自3731点回调以来,已回落400多点,当前大盘处于区间运行的箱体下沿附近,继续回落的空间有限,耐心等待“茅”股真正启稳,耐心在底部进行调仓,以确定性的价值投资,应对大盘底部震荡蓄势过程中的不确定性风险,对于“茅”股反弹观望为主,对于真正高成长股回调即可关注。操作上,加快调仓步伐,逢低关注金融、苹果及华为产业链、消费电子、高端智造、“碳中和”概念、“中字头”股及中低价底部应用科技股,对旧“核心资产”股继续持观望态度,坚决回避退市风险股。

择时模拟股票组合

图表1:2021模拟股票组合

代码

简称

前日收益

所属行业

515280.SH

富国银行ETF

-0.08%

银行

515250.SH

智能汽车ETF

-0.11%

汽车

601117.SH

中国化学

-1.34%

建筑

600926.SH

杭州银行

-3.19%

银行

600908.SH

无锡银行

0.46%

银行

600030.SH

中信证券

-0.25%

券商

300053.SZ

欧比特

-2.23%

电子

688599.SH

天合光能

-0.27%

光伏

603359.SH

东珠生态

-3.03%

环保

300590.SZ

移为通信

-0.71%

通信

002196.SZ

方正电机

-2.31%

电气设备

600292.SH

远达环保

-4.02%

公用事业

数据来源:

方正证券研究所 WIND资讯

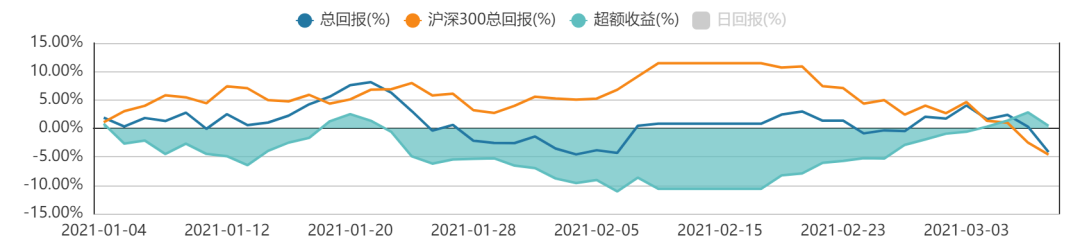

图表2:组合相对沪深300收益图

数据来源:方正证券研究所 WIND资讯

风险提示:本报告基于技术分析和近期重要市场信息做出的综合判断,不构成投资建议,市场可能发生异于预期的重大变化。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国