3月11日,融创服务发布2020年全年业绩公告。公司2020年实现营业收入约46.23亿元,同比增长约63.5%;毛利12.75亿元,同比增长达到77%,毛利率约为27.6%;扣除一次性上市开支影响后,全年实现归母净利润约6.20亿元,同比增长129.8%;净利润率为13.5%,较去年的9.5%提升4个百分点。

物业管理服务收入大增142%

分业务结构来看,物业管理服务、非业主增值服务、社区增值服务三大业务分别同比增长141.55%、6.38%、65.21%。可以看出,物业管理服务以一己之力拉动了营收的整体增长,营收结构占比从40.6%攀升至60%。

另一方面,非业主增值服务增长较为缓慢,社区增值服务由于车位使用权收入下降-61.87%,空间运营及便民服务的增长弥补了这部分不足,所以社区增值服务收入2020年总体未拖后腿。

拉长时间线来看,上市之前三大业务中近几年增长最快的其实是社区增值服务,2017年-2019年的复合增长率达到了190%,但营收占比在4%以下。物业管理收入和非业主增值服务一直是收入大头,物管收入近几年增长较慢,营收占比从2017年的52%下降至2019年的40.6%。2020年疫情影响之下,立足于案场的非业主增值服务或多或少受到影响,才导致了基础物管服务攀升明显。

在管规模扩大一倍 储备率首次降至1以下

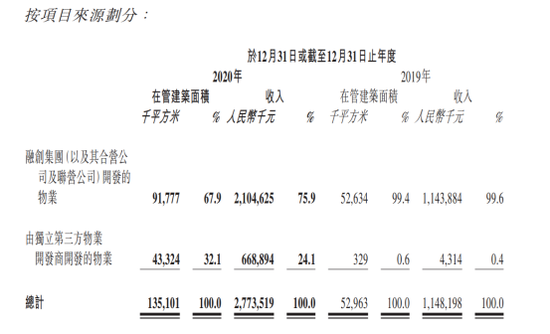

截至2020年末,融创服务在管建筑面积约为1.35亿平方米,较去年末新增82.13百万平方米,同比增长约155.1%;合约建筑面积约为2.64亿平方米,较去年末新增1.06亿平方米, 同比增长约67.2%。

无论是在管面积还是合约面积的新增规模均创新高。其中在管面积突破1亿平方米,规模扩大了一倍,将融创服务直接从腰部企业提升到头部位置。

背靠融创中国,融创服务的成长性一直备受期待。2018年,融创服务的面积储备率(储备面积/在管面积一度达到2.39,此后随着在管规模的扩大,储备率持续下降。以2020年末数据计算,储备率为0.96,首次降至1倍以下。这说明随着基数的增大,融创服务后续持续高增的难度会越来越大。

值得一提的是,公司自第三方项目的在管面积占比达32.1%,较去年同期提升31.5个百分点。2019年来自母公司的在管项目占比高达99%,这再次说明,外拓是物企高速增长必不可少的途径。融创服务新增的82百万平方米的在管面积中,约一半来自第三方项目。

这主要归功于开元物业的并表。融创服务2020年花费14.9亿元收购了开元物业85%股权,后者于2020年5月开始并表。截至2020年3月,开元物业的在管面积为37.3百万平方米,合约面积50.5百万平方米,收购标的储备面积显然不多。

毛利率提升2%

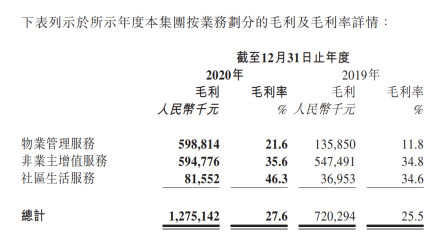

2020年融创服务的低利润率略有改善。毛利率从25.5%提高至27.6%,净利率从9.55%提升至13.54%,分别提高了2.1个百分点、4个百分点。

其中物业管理服务毛利率提升最大,从11.8%提高至21.6%,提高了约10个百分点。主要是由于(i)年内本集团业务规模的扩大及管理密度的提升,规模经济效应显现; (ii)实施了一系列的成本控制措施,包括优化员工配置,通过集团采购有效控制成本,及实施精细化管理;以及(iii)受年内新冠疫情影响 而获得的社保减免。

不过尽管利润率略有提升,融创服务的净利率水平也只是从低位回归正常水平。盈利能力不算突出。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国