原标题:2100亿负债!“河南最大煤企”债务危机沉重,又一只债券将展期

来源:小债看市

四个月过去了,因永煤违约而陷入债务危机的豫能化集团,依然在资产处置和政府协调资金中艰难化债。

01、兑付不确定

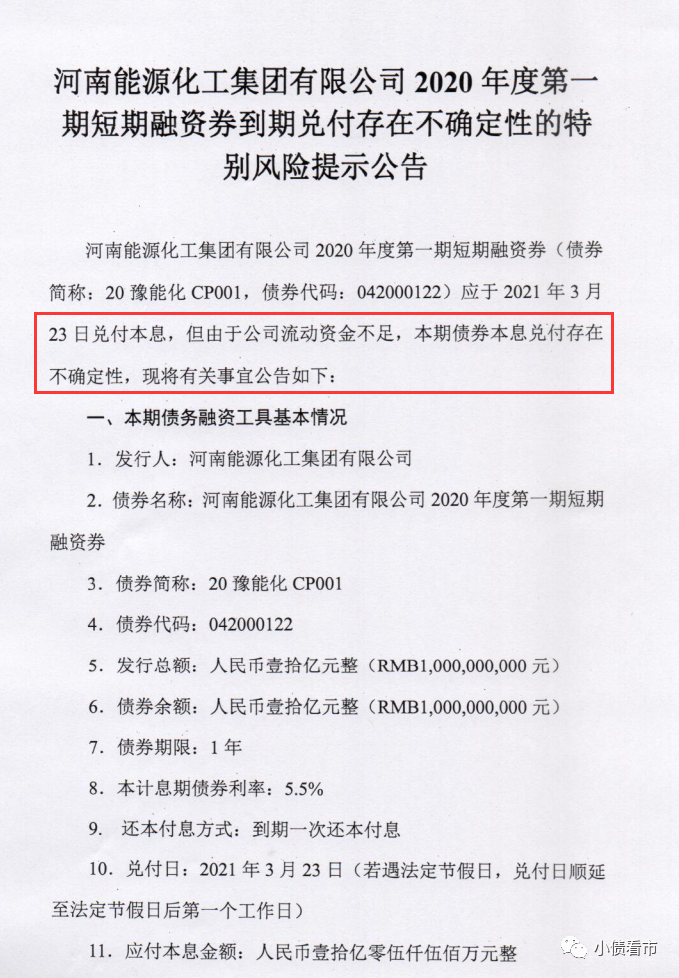

3月11日,河南能源化工集团有限公司(以下简称“豫能化集团”)公告称,“20豫能化CP001”应于2021年3月23日兑付本息,但由于公司流动资金不足,本期债券本息兑付存在不确定性。

“20豫能化CP001”兑付不确定公告

公告显示,豫能化集团拟通过召开持有人会议,审议先行兑付50%本金及全部利息,剩余本金展期1年的议案,若达成一致意见,公司将按照会议决议执行。

基本条款

“20豫能化CP001”属于一般短期融资券,发行于2020年,当前余额10亿元,票息5.5%,期限为1年,将于今年3月23日兑付本息合计10.55亿元。

值得注意的是,这并非豫能化集团首次出现债券到期不能兑付的情况。

2020年12月,豫能化集团旗下6250万美元私募债最终兑付50%本金及全部利息,剩余本金展期18个月;今年1月10亿元“17豫能化PPN001”也只兑付50%本金并展期2年。

豫能化集团爆发债务危机,起因于去年11月“20永煤SCP003”意外违约,持有永煤控股96%股权的豫能化集团随即坠入债务黑洞。

其实,在永煤控股违约前,豫能化集团就已出现部分非标融资违约的情况。

永煤违约后的第二天,中诚信国际将豫能化集团的主体和相关债项信用等级由AAA调降至BB,并列入可能降级的观察名单。

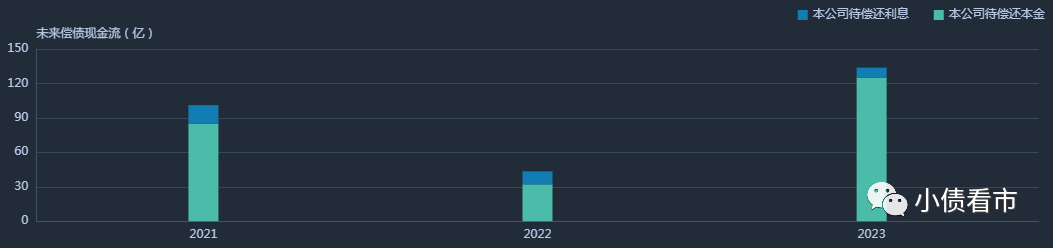

《小债看市》统计,目前豫能化集团存续债券21只,存续规模242.1亿元,其中一年内到期的债券规模有85亿元,集中兑付压力较大。

存续债券到期分布

市场人士分析称,豫能化集团对到期债务展期并兑付50%的做法不是长久之计,未来其终将进行债务重组。

02、债务危机沉重

据官网介绍,豫能化集团是一家国有独资特大型能源化工集团,产业主要涉及能源、高端化工、现代物贸、金融服务、智能制造和合金新材料等。

豫能化集团拥有大有能源(600403.SH)和九天化工(新加坡上市)两家上市公司,以及一家新三板挂牌企业濮阳绿宇泡绵。

豫能化集团官网

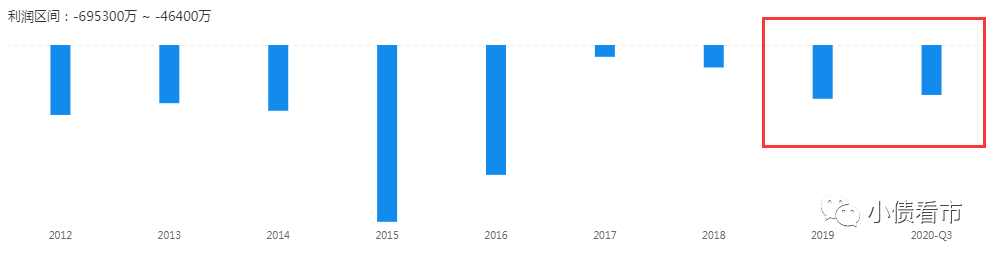

近年来,受煤化工板块盈利能力下降影响,豫能化集团经营性业务利润亏损大增,其利润主要来源于投资收益。

2019年及2020年前三季度,豫能化集团实现归母净利润分别为-21.13亿和-19.64亿元,亏损严重且未分配利润持续为负。

盈利能力

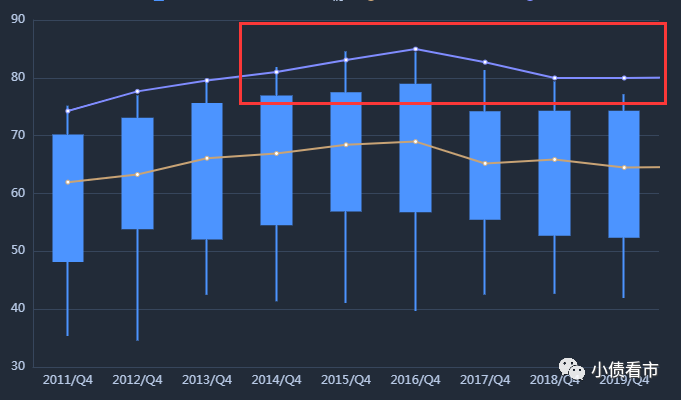

截至2020年三季末,豫能化集团总资产为2642.21亿元,总负债2154.76亿元,净资产487.46亿元,资产负债率81.55%。

近年来,豫能化集团的财务杠杆一直维持在很高水平,明显高于行业平均水平,存在较大债务风险。

财务杠杆水平

从债务结构看,豫能化集团主要以流动负债为主,占总负债的75%,债务结构不合理。

值得注意的是,由于流动负债高企,豫能化集团的流动资产一直无法覆盖前者,流动比率和速动比率均小于1,短债偿债能力指标持续恶化。

截至2020年三季末,豫能化集团流动负债有1625.95亿元,主要为短期借款和应付票据及应付账款,其一年内到期的短期负债有828.74亿元,短期有息负债合计1212.59亿元。

相较于短期债务,豫能化集团的流动性异常紧张,目前其账上货币资金有285.63亿元,不能覆盖短期负债,现金短债比为0.34,短期偿债风险巨大。

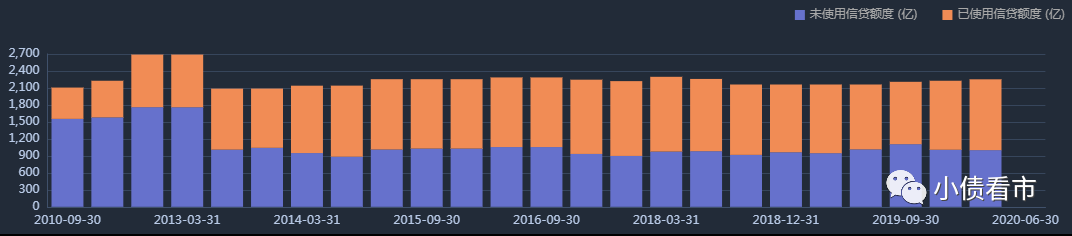

在备用资金方面,截至2020年3月末,豫能化集团银行授信总额为2253亿元,未使用授信额度超千亿,财务弹性良好。

银行授信情况

另外,作为河南省最大省级煤炭集团,豫能化集团在资源获取、剥离企业办社会以及协调金融机构实施债转股等方面得到了省政府大力支持。

2017年以来,豫能化集团与多家金融机构签署了大规模债转股协议,已累计落地170亿元,并且其债转股资金期限多为3~7年,较大程度缓解了资金压力。

在负债方面,豫能化集团还有非流动负债528.8亿元,主要为应付债券和长期借款,其长期有息负债合计超400亿元。

整体来看,豫能化集团刚性债务有1614.08亿元,以短期有息负债为主,带息负债比为75%。

有息负债高企,豫能化集团每年财务费用支出惊人,2018年至今其财务费用分别为87.65亿、79.82亿以及51.23亿元,对利润形成严重侵蚀。

在偿债资金方面,豫能化集团主要依赖于外部融资,其融资渠道较为多元,除了发债和银行借款,还通过租赁融资、应收账款融资、股权融资、股权质押以及信托等方式融资。

虽然融资渠道多元,但豫能化集团筹资性现金流净额常年为净流出状态,说明其外部融资环境已恶化。

筹资性现金流

危机爆发后,豫能化集团一方面通过盘活土地,加快资产处置等多渠道筹措、回笼资金;一方面抢抓煤炭化工市场回暖机遇,稳住经营基本盘,改善现金流。

2020年12月,豫能化集团将子公司永煤控股、焦煤公司、鹤煤公司分别将持有的永煤股份价值合计30亿元的股份,协议转让至河南高速,转让价格为30亿元。

据悉,去年11月前后河南省政府协调各类资金到位200亿,包含了增资、股权转让、土地盘活等,其中资金大部分用于豫能化集团及永煤到期债券本息的兑付。

从豫能化集团偿债资金来源看,除了经营性现金流、资产处置、政府协调资金外,引入战略投资者也在计划当中。

03、行业整合

河南省是我国重要的产煤省份,煤炭资源保有储量排全国第六,主要分布于豫北、豫西和豫东地区。

早年的永煤控股亏损上亿元、负债率超过了98%,是河南第二亏损大户,多次面临倒闭危机。

后来,伴随着中国煤价从100多元一吨,飙升至700元每吨,整个煤炭行业开始复苏。

永煤也在煤炭价格飙涨时快速崛起,从一个严重亏损的烂摊子跨入中国企业500强,并从全省工业企业第二亏损大户变为了全省第一利税大户,在全国十大煤炭企业中排名第二。

2007年,永煤控股、义煤集团和河南省煤气集团共同出资成立了豫能化集团,业务涉及煤炭、化工、智能制造、合金新材料等。

2019年以来,受电力行业煤炭消费增速大幅下降影响,我国煤炭消费增速明显回落,豫能化集团的煤炭业务板块毛利率有所下降。

同时,受下游需求低迷及国际油价下跌等因素影响,豫能化集团的化工板块产能利用率明显下降,盈利能力大幅下滑。

2020年下旬,豫能化集团开始剥离化工板块“自救”。

永煤将亏损的化工主体划入豫能化集团旗下的化工新材料,豫能化集团又将化工新材料分成四份分别划转至河南省其他国企名下,以此剥离化工板块。

自去年下半年以来,煤炭、化工产品价格逐步攀升,经济运行态势持续好转,成为豫能化集团化解危机的利好,但2100亿负债压顶其化债之路道阻且长。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国