本文源自 微信公众号“新兴产业汇”。

投资要点

销量方面蔚来(NIO.US)最为强势,小鹏(XPEV.US)和理想(LI.US)稍弱:蔚来Q1销量预计2万至2.05万辆,1-2月分别为0.72万/0.56万,3月估计为0.72-0.76万;小鹏Q1销量1.25万,1-2月分别为0.6万/0.22万,3月估计为0.43万;理想Q1销量1.05-1.15万,1-2月分别为0.54万/0.23万,3月估计为0.28-0.38万。此前销量基本都能超指引,故而3月销量有望略超预期。

21年以改款新车为主,22年会有全新车型周期:蔚来ET7将于22Q1交付,目前订单超公司预期;小鹏铁锂版G3和P7分别于今年4月和5月开始交货,21Q2推出第3款新车并于Q4交付,22年将推第4款新车;理想22年起保持每年2款新车发布速度,23年将交付首款纯电车型。且22年的新车型基本都搭载下一代智能化平台。

21年扩大渠道+产能扩张,带动销量高增长:蔚来目前121个城市,23个NIO House和300个NIO Space,21年新开20个NIO House和120个NIO Space;小鹏目前69个城市160家销售店,年底达到110个城市300家;理想目前47个城市60家零售店,年底达到100个城市200家零售店。产能方面,蔚来Q1受限芯片+电池,月产能7500辆,年中可达到1万辆;小鹏今年正扩产至月产能1万,22Q3新工厂将投产。

Q4整体盈利水平有所提升,蔚来、小鹏毛利率均提升明显:蔚来Q4汽车毛利率17%,环比+3pct,但是由于汇兑损益,Q4亏损环比扩大26%至15亿;小鹏Q4汽车毛利率6.8%,环比+3.6pct,亏损8亿,环比缩窄31%;理想Q4汽车毛利率17%,环比-2.7pct,Q4首次扭亏实现1.1亿净利润。

在手现金300亿+,加大研发投入,研发团队计划翻番:20年末,蔚来在手现金425亿,小鹏353亿,理想300亿。蔚来计划21年研发费用翻番至50亿,超此前计划的30亿;小鹏20年研发投入17亿,目标21年研发人员翻番;理想计划今年智能驾驶团队翻番至600人,21年研发投入30亿,同比增2倍,24年研发投入提升至60亿。

投资建议

造车新势力销量再创新高,高景气度维持,Q1销量预期上修至45-50万辆,同比大增250-300%,全年销量预期上修至240-250万辆,同比80%;近期板块回调,核心标的估值跌至35-45倍,而行业基本面持续向上,Q1销量排产超预期,锂、六氟等加速涨价,行业供应偏紧,景气度高企,继续强烈推荐三条主线:一是特斯拉(TSLA.US)及欧洲电动车供应商(宁德时代、亿纬锂能、天赐材料、恩捷股份、容百科技、新宙邦、璞泰来、科达利、当升科技、三花智控、宏发股份、汇川技术、欣旺达);二是供需格局扭转/改善而具备价格弹性(天赐材料、华友钴业、容百科技、当升科技,关注赣锋锂业、天齐锂业(01772)、多氟多、天际股份);三是国内需求恢复、量利双升的国内产业链龙头(比亚迪,关注德方纳米、诺德股份、嘉元科技、天奈科技、国轩高科、孚能科技、中科电气、星源材质)。

:(1)疫情风险:疫情或影响车企海外扩张速度;(2)原材料价格不稳定,影响盈利水平:原材料成本在整体成本中占比较高,原材料价格波动超预期,若涨价传导至整车厂,将会影响整车厂盈利水平;(3)政策风险:补贴、牌照等政策不及预期或影响下游需求。

正文

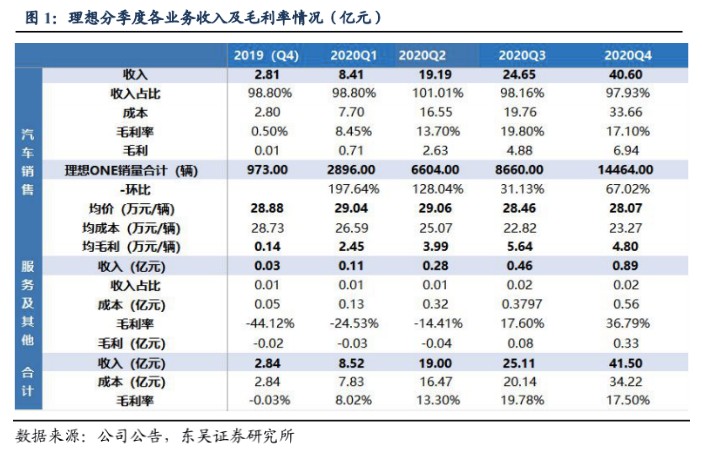

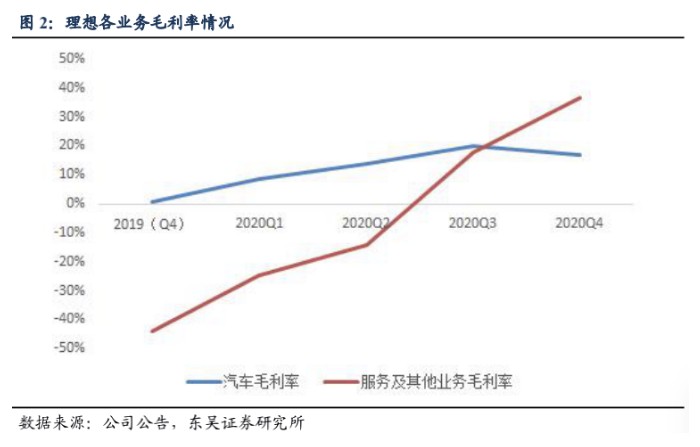

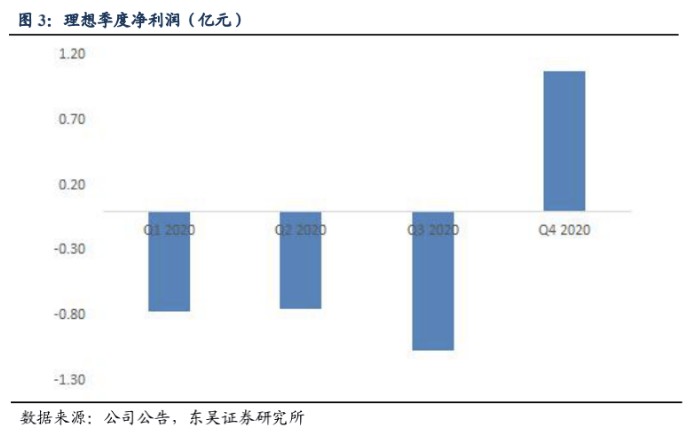

PART ONE 理想汽车:季度净利首次转正,开启新战略周期

理想Q4首次净利转正,业绩大超预期。全年营收94.6亿元,同比+3224.9%,环比+128.1%,全年毛利为15.5亿元,毛利率为16.4%,净亏损从2019年的24.4亿元人民币收窄至1.5亿元人民币。其中Q4营收41.5亿元,环比+65.1%,净利润首次扭亏为盈达1.1亿元。Q4毛利率为17.5%,环比-2.3pct,主要原因为供应商的一次性返利减少所致;分业务看,Q4汽车业务收入40.6亿元,同环比+1345%/+67%,毛利率17.1%,环比下降2.7pct;服务收入及其他收入共0.89亿元,同比+2518%,环比+93%,毛利率为36.8%,环比上升19pct。

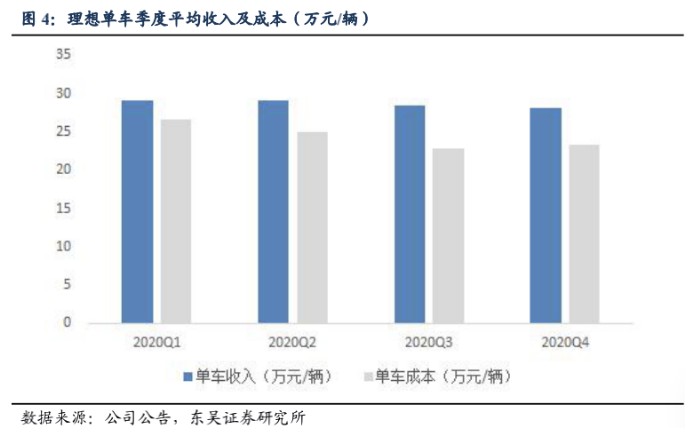

Q4单车收入环比小幅下滑,单车成本小幅提升。Q4单车售价28.07万元/辆,环比-1pct,单车成本为23.27万元/辆,环比+2pct,成本提升主要系供应商的一次性返利减少所致,全年看基本维持稳定。

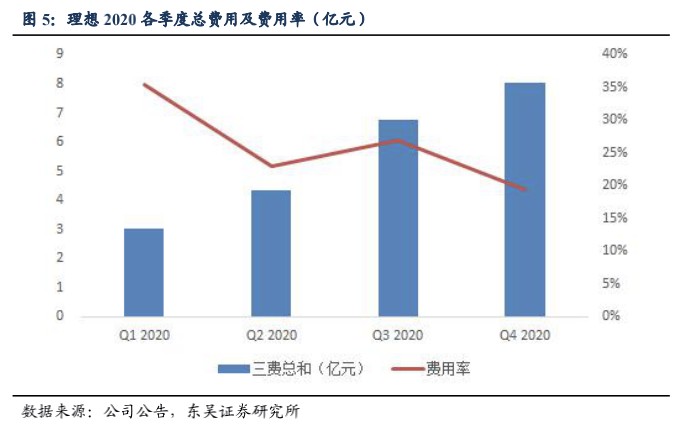

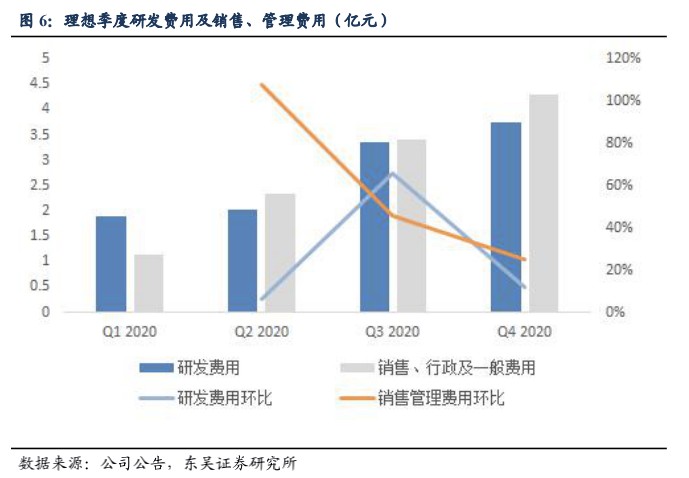

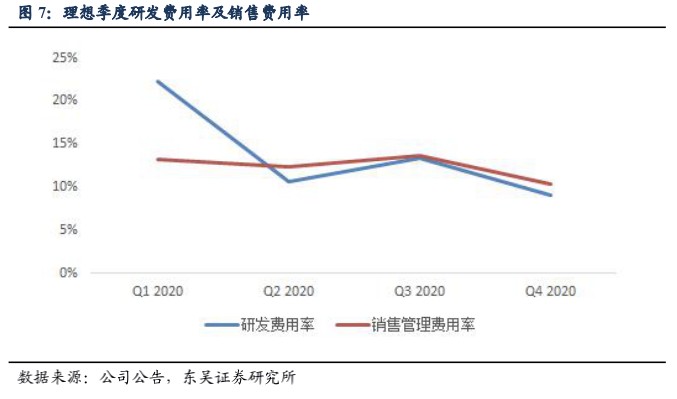

成本管控能力强大,费用率显著降低。20年费用总支出为22.19亿元,同比上升19.38%;全年研发费用11亿元,同比小幅下滑5.93%。20年销售、管理费用11.19亿元,同比上升62.29%,主要由于销售网络扩张过程中增加的营销费用和销售人员人本;其中Q4费用总支出为8.0亿元,环比增长18.7%。费用率为19.4%,环比-7.6pct;研发费用3.7亿元,环比小幅增长11.8%,研发费用率为9.0%,环比-4.3pct;销售管理费用4.3亿元,环比增长25.4%,销售管理费用率为10.4%,环比-3.3pct。

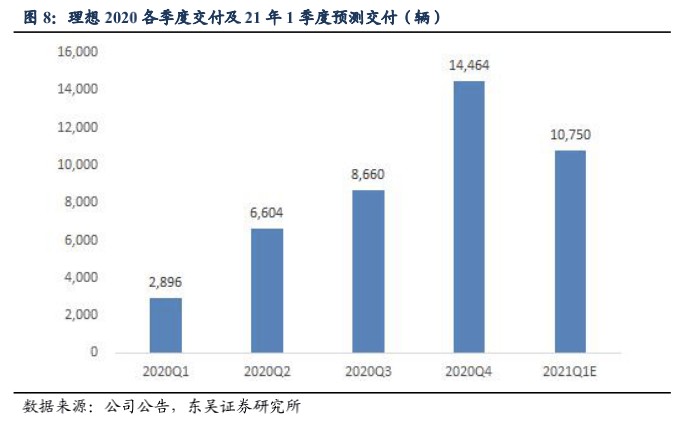

Q1公司预计交付1万辆,或超预期。公司Q4交付14464辆,同比+1386.5%,环比+67%,20年全年交付3.26万辆,超3万辆交付目标。2021年1月,理想汽车交付5379辆理想ONE,同比增长355.8%,2月交付2300辆,同比+755%,公司预计2021年一季度其车辆交付量将提升至10500辆-11500辆(去年同期为2896辆),季度收入预计为29.4亿元人民币至32.2亿元人民币。理想汽车 2020 年在上海的交付量占全国市场的 9%,不限牌城市的销量占全国销量的 55%,上海23年起对于增程式电动车不再有牌照优惠,预计整体影响较小,公司表示将和上海市政府保持密切联系。

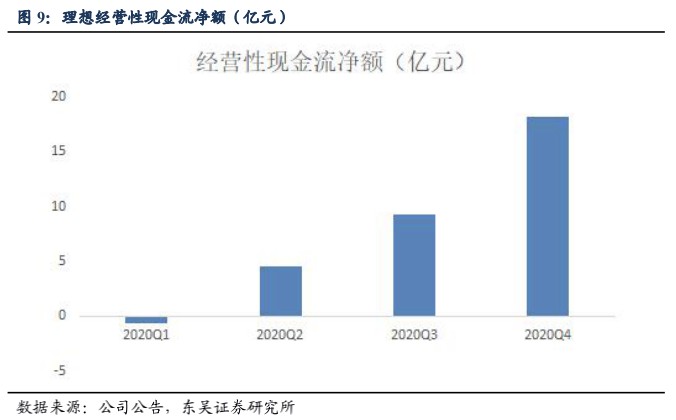

现金储备丰厚,为渠道拓展与研发投入提供保障。公司2020年经营现金流为31.4亿元,连续三季度为正。截止2020年12月31日理想汽车在手现金高达298.7亿元,为下一代电动汽车技术的研发奠定了坚实基础,公司预计2021年的研发费用至少将会到30亿元,从2022年-2024年的3年,年度研发费将逐步提升到60亿元。在配套服务方面,公司在47个城市拥有60家零售中心,售后维修中心及授权钣喷中心121家,覆盖89个城市。公司目标2021年开达200家零售店,覆盖100个城市,渠道将进一步下沉。

2022年推出全尺寸SUV首发英伟达Orin芯片,加大自动驾驶投入。2020年9月,公司与英伟达、德赛西威达成战略合作,将于2022年推出的第二款产品将使用英伟达的Orin芯片,理想目标将车辆的整体计算能力扩展到2000小时,加上其完整的内部算法和闭环数据环境,逐步达到L4级别自动驾驶。公司将进一步加大自动驾驶投入,21年2月在上海成立新的研发中心,致力于智能电动汽车技术的前沿开发(包括高电压平台及超快充技术、自动驾驶技术和下一代智能座舱科技、操作系统和计算平台),目前自动驾驶研发团队已经达到300人,截止2021年底,公司希望将团队人数扩张到600人,且未来研发投入的一半将用于自动驾驶。

推出高压纯电平台,快充角度解决续航焦虑。公司计划打造十分钟可补充300-500公里续航的400千瓦超快充的高压纯电平台,基于高压纯电平台,理想汽车将会打造两个车型系列,一个是强调空间性的“鲸鱼系列”,一个是强调性能的“鲨鱼系列”。公司纯电平台的研发目标是:拥有800V的电压平台,至少支持4C级别的超快充;有着良好热管理系统以对抗冬季续航衰减问题;核心电控模块会用碳化硅,将可以解决性能以及超快充的问题。公司预期将在2023年交付纯电汽车。

进入第二个战略阶段,新车型推出加速,远期全球市占率目标25%。公司从19年Q4交付理想ONE以来,遵循跑顺公司业务的思路,追求公司自我造血能力,对于新车发布和自动驾驶等投入较少。公司计划进入第二个战略阶段,即发布更多的车型,预计每年至少会发布2款新的产品交付市场,并且在2023年会交付纯电系列产品。未来五年,理想汽车将以家庭用户为中心,扩大用户群体的覆盖,围绕创造移动的家这个核心使命,提供更丰富的智能电动车,广泛覆盖15-50万的价位。公司希望在2030年的时候成为全球最大的新能源汽车企业,在全球范围实现25%的市占率。

PART TWO 小鹏汽车:全年毛利首次转正,智能驾驶落地加速

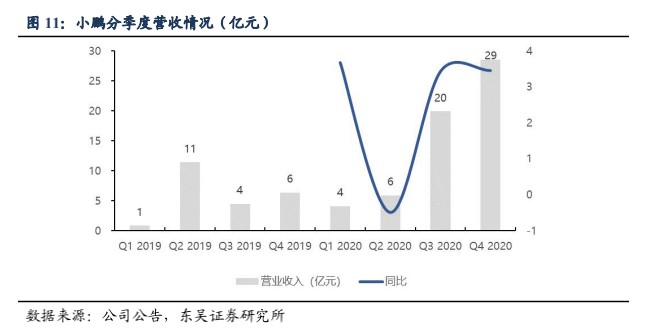

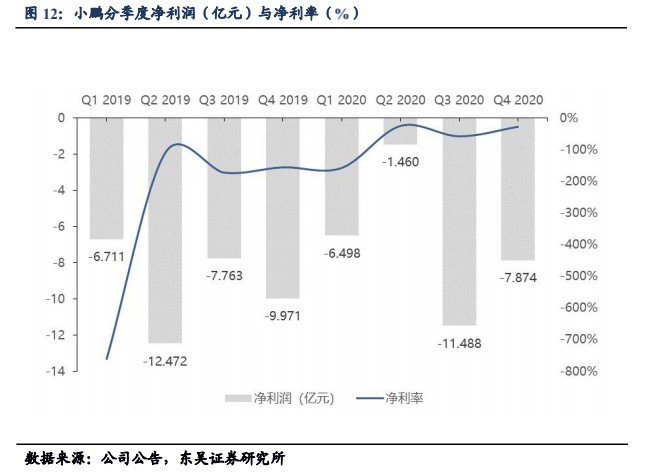

小鹏全年营收同比大增152%,毛利率达4.6%,全年毛利首次转正。小鹏20全年营收58.44亿元,同比大幅提升152%,毛利率4.6%,全年毛利率首次转正(2019年全年毛利率为-25.9%),净亏损27.32亿元,相比去年同期亏损缩窄26%,其中汽车销售业务20全年收入55.47亿元,同比增长156%,毛利率3.5%。

20Q4汽车毛利率环比提升,净亏损同环比缩窄。20Q4公司营收28.51亿元,同比大幅上升287%,环比增长43%,综合毛利率7.4%,环比提升2.8pct,净亏损7.87亿元,相比去年同期亏损缩窄21%,环比亏损缩窄31%。20Q4汽车业务收入27.35亿元,同环比+376%/+44%,毛利率6.8%,环比上升3.6pct;其他业务收入1.16亿元,同比+79%,环比+26%,主要来自于交付量上升带来的售后服务与零售收入的增加,毛利润21.2%,环比下滑11.7%。

20年销量表现亮眼,P7贡献主要销量:小鹏2020全年共交付2.7万辆车,同比增长112.5%,其中P7交付量达1.51万辆。四季度共交付1.30万辆,同比+302.9%,环比+51.1%,超原目标1万辆。其中G3四季度交付4437辆,同环比+87.4%,P7四季度销8527辆,同环比+37.3%,销量占比达66%。

21年Q1公司预期交付1.25万辆,销量持续攀升:小鹏21年1月共交付6015台,同比增长470%,环比增长5.5%,其中P7交付3710辆,G3交付2305辆。2月交付2223辆,受春节假期影响,环比下滑63%,其中P7交付1,409台,累计交付达到20,181台,成为新造车势力最快突破2万台交付的车型。1-2月累计销售8238辆车,累计同比增长577%。公司预计21年1季度交付约1.25万辆,同比增长约450%,环比下滑3.58%。

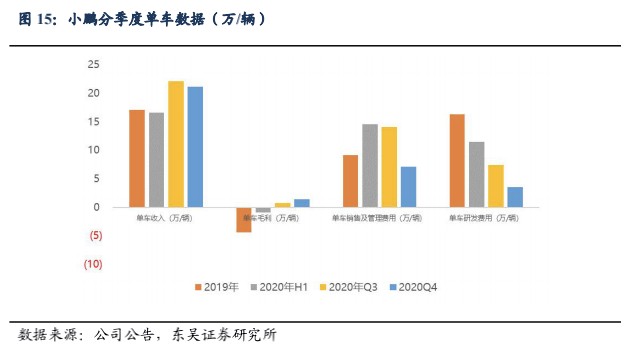

单车收入同环比下滑,单车费用下行,降本效果显著。20年单车平均售价20.51万元/辆,同比下滑20.2%,全年单车成本19.79万元/辆,同比下滑7.8%,得益于产品结构的改善,材料成本的降低以及生产效率的提高。单车研发费用6.38万/辆,同比下滑6.1%,单车销售管理费用7.08万/辆,由于20年推广费用增加、销售网络扩张、相关人员成本租赁费用以及股权激励等的影响,单车销售管理费用同比上升18%;其中Q4单车售价21.10万元/辆,环比下滑4.6%,由于Q4公司交付量上升,生产效率提高以及P7销售占比提升,单车成本下降至19.67万元/辆,环比-8.3%,单车研发费用3.55万/辆,环比下滑52%。

销售规模快速扩张,相关费用同环比提升。20年全年研发费用17.26亿元,同比下滑17%,20年销售、管理费用29.21亿元,同比增长151%;其中,20Q4研发费用4.60亿元,同比降29%,环比降28%,研发费用率16%,环比降16pct;销售、管理费用9.18亿元,主要由于广告费用增加以及销售网络扩张和销售人员成本、实体销售和服务中心租赁费用的增加,同比增133%,环比下滑23.7%,费用率32%,环比降29pct。公司表示,由于公司Q3进行了股权激励,增加了相应员工薪酬,因此Q4研发费用及销售管理费用均环比下滑,但去掉股权激励影响后,由于销售网络扩张以及各项人员成本和租赁成本上升等原因,销售管理费用环比上升。

销售渠道进一步下沉,21年底预计增至300家门店。公司财报显示,截至2020年12月31日,小鹏的实体销售和服务网络由160家销售商店和54个服务中心组成,遍布中国69个城市,160家店当中72家直营店。小鹏超级充电站数量为159座,覆盖54个城市,进一步改善了客户的充电体验。公司计划到2021年底,将门店数量增加到约300家,覆盖110个城市,扩大充电站数量至500座以上。

350亿现金支撑竞争优势不断扩大。截至20年12月底,小鹏汽车在手现金约353亿元,足以支持未来的增长战略发展以及增强竞争优势。公司表示今年将大幅增加研发支出,研发人员和服务体系的人员都会有非常快速的增长,预计在今年2021年年底,研发人员数量将会翻一番。

持续引领中国智能电动车市场创新,智能驾驶迭代提前落地。今年1月26日,小鹏发布了P7操作系统的新版本XmartOS 2.5.0,更新了导航辅助高速公路自动驾驶解决方案NGP,构成了XPILOT 3.0的核心功能,在2月底交付的所有P7中,Xpilot 3.0渗透率约为20%。21年下半年,小鹏推出的第三款智能电动汽车将搭载XPILOT 3.5系统,较原计划提前落地,XPILOT 3.5则会利用车辆所部署的雷达的视觉bas接收能力,增强NGP应用于主要城市道路的能力。2022年小鹏将在第四款车型上引入基于下一代自动驾驶硬件和软件平台的XPILOT 4.0,预计将提供更好的自动驾驶体验。

开启新车周期,为销量提供驱动力。小鹏已推出LFP版G3和P7,计划在今年4月和5月分别开始交货,且消费者接受度良好,在新订单中,磷酸铁锂P7占20%,G3占10%。2021年第二季度小鹏将推出并开始销售第三款量产车型,为首款配备激光雷达的量产智能电动车,并将支持XPILOT 3.5,预计将于今年四季度开始大规模交付。此外小鹏还计划引入基于下一代自动驾驶硬件和软件平台的XPILOT 4.0,部署在22年将推出的第四款车型上。每个季度推出的新车型迭代都为销量持续提供动力。

投资建议:造车新势力销量再创新高,高景气度维持,Q1销量预期上修至45-50万辆,同比大增250-300%,全年销量预期上修至240-250万辆,同比80%;近期板块回调,核心标的估值跌至35-45倍,而行业基本面持续向上,Q1销量排产超预期,锂、六氟等加速涨价,行业供应偏紧,景气度高企,继续强烈推荐三条主线:一是特斯拉及欧洲电动车供应商(宁德时代、亿纬锂能、天赐材料、恩捷股份、容百科技、新宙邦、璞泰来、科达利、当升科技、三花智控、宏发股份、汇川技术、欣旺达);二是供需格局扭转/改善而具备价格弹性(天赐材料、华友钴业、容百科技、当升科技,关注赣锋锂业、天齐锂业、多氟多、天际股份);三是国内需求恢复、量利双升的国内产业链龙头(比亚迪,关注德方纳米、诺德股份、嘉元科技、天奈科技、国轩高科、孚能科技、中科电气、星源材质)。

1、 疫情风险:疫情或影响车企海外扩张速度;

2、 原材料价格不稳定,影响盈利水平:原材料成本在整体成本中占比较高,原材料价格波动超预期,若涨价传导至整车厂,将会影响整车厂盈利水平;

3、 政策风险:补贴、牌照等政策不及预期或影响下游需求。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国