炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

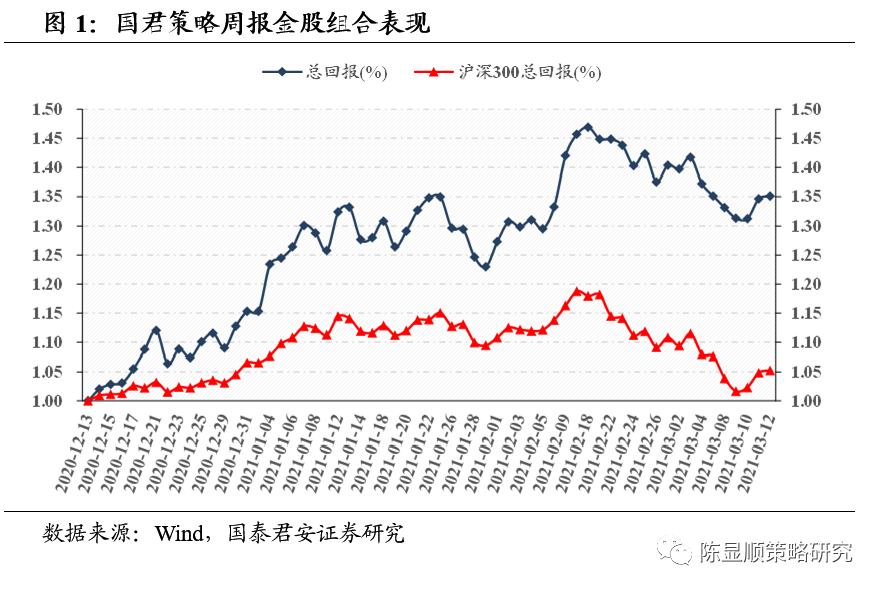

原标题:国君策略:横盘震荡消化估值及筹码压力

来源:陈显顺策略研究

本报告导读

基本面预期充分之下,利率预期的上行和交易层面微观结构的恶化令A股史上第一次蓝筹股泡沫破裂。以盈利对抗杀估值,看好碳中和/全球原材料周期/机械设备。

摘要

市场的下跌是在基本面充分透支的背景下,利率上行的预期及微观筹码结构恶化导致的结果。分子端基本面预期的打满、分母端利率预期的上行和交易层面抱团股微观结构的恶化令周内的盘跌尽数回吐开年以来的收益,“A股史上首次蓝筹股泡沫”破裂。沪深300所隐含的预期收益率与十年期国债收益率2.8%的差值已降至过去十年的最低位,预示高估值股票对利率抬升的高敏感。增长预期+通胀预期抬升下远端现金流的贴现价值降低。而市场的调整又引发微观交易结构崩塌这一更深层次的问题。往后看,整个市场上行的动能在于结构上的盈利的修复,下行的压力来自利率上行的预期和微观交易结构的问题。对于后市,我们维持震荡的趋势,以高估值龙头股为代表的股票未来需要横盘震荡消化筹码集中及估值的压力。

不用过分担心股灾的风险,但也不可怀着抄底之心。微观结构修复“非一日之功”,利率上行的预期伴随美国通胀可能进一步上调,这令大盘短期仍有下探可能。但是同样的,2021年周期性的高景气与服务业的复苏是支撑市场上行的结构动能,同时阶段性的流动性收紧预期已逐步被市场充分反映,市场下行亦是有底。具体来看,“外围低利率+弱美元环境”结束之下流动性拐点体现为全球资金再平衡而非国内央行流动性收紧。一方面疫苗接种进程+2月美国非农和PPI数据的超预期令期限利差拉开加速上行的步伐,针对短端利率美联储边际“更鸽”已无空间;另一方面与汇率高度相关的中美实际利率的差值已出现扭转,强美元+强美债的组合令全球资金回流,此类预期已在市场逐步反映。因此,波动仍是主旋律,市场上有顶、下有底。

低估值防守不是最佳策略,进攻才是最好的防守。抱团股能否继续追逐?抱团之外是否还有风景?我们认为抱团股内部将出现分化,有业绩有成长的抱团股有望卷土重来,跟随风格上涨但成长性不足的抱团股将会继续调整。A股与美股适用相同的“蓝筹规律”,复盘美股1972-1976年蓝筹股泡沫的破灭与修复,抱团股会跟随盈利与景气度的分化而分化。纯粹的低估值防守不可取,高成长进攻才是王道。此外盈利改善更快、估值相对合理、具备竞争优势的公司,包括细分赛道的白马及龙二、龙三等,我们称之为中盘蓝筹,抱团之外风景独好。

继续看好周期,变化在于全球原材料周期的末端与碳中和概念的开端。后疫情时代周期行情经历“逆周期对冲的基建地产周期”-“全球复苏”-“碳中和的供需格局颠覆”三阶段,当下推荐碳达峰、碳中和部署主题:钢铁/新能源。此外,推荐三条主线:1)需求与盈利扩散+外延信贷依赖削弱、内生现金流创造能力增强+中游成本可转嫁的共振方向:机械;2)高景气延续的全球原材料周期:有色/石化;3)预期充分调整、回归基本面增长的科技:电子。同时继续看好具备稀缺性的互联网港股龙头。

市场的下跌是在基本面充分透支的背景下,利率上行的预期以及微观筹码结构恶化导致的结果

市场的下跌是在基本面充分透支的背景下,利率上行的预期及微观筹码结构恶化导致的结果。分子端基本面预期的打满、分母端金融市场资金利率预期的上行和交易层面抱团股微观结构的恶化令周内的盘跌尽数回吐开年以来的收益,我们于1月14日提出的“A股史上首次蓝筹股泡沫”破裂。投资者心中的基本面预期(包括近端盈利预期和远端成长预期)并未明显下调,只是边际上抬升乏力,同时2月社融、信贷增速超预期回升更多的是基数效应与“就地过年”下提前复工的结果,中期信用收缩“公司盈利承压的隐忧仍存,这固然不是本轮下跌的主因却是一个重要前提。金融市场资金利率上,沪深300所隐含的预期收益率与十年期国债收益率2.8%的差值已降至过去十年的最低位,预示高估值股票对利率抬升的高敏感。结构上期限利差较短期利率更为关键,增长预期+通胀预期(全球大宗品上涨引发的输入型通胀)抬升下过去机构抱团股强调的远端现金流的贴现价值降低,利率与高估值的矛盾突显。而市场的调整又引发微观交易结构崩塌这一更深层次的问题,此前微观流动性层面的”正反馈“正逐步逆转为”负反馈,基金潜在赎回的冲击不容忽视。往后看,整个市场上行的动能在于结构上的盈利的修复,下行的压力来自利率上行的预期和微观交易结构的问题。对于后市,我们维持震荡的趋势,以高估值龙头股为代表的股票未来需要横盘震荡消化筹码集中及估值的压力。

不用过分担心股灾的风险,但也不可怀着抄底之心

不用过分担心股灾的风险,但也不可怀着抄底之心。微观结构修复“非一日之功”,利率上行的预期伴随美国通胀可能进一步上调,这令大盘短期仍有下探可能。但是同样的,2021年周期性的高景气与服务业的复苏是支撑市场上行的结构动能,同时阶段性的流动性收紧预期已逐步被市场充分反映,市场下行亦是有底。具体来看,“外围低利率+弱美元环境”结束之下,我们在《A股史上第一次蓝筹股泡沫20210114》中指出的极致风格结束需等待对交易维度能够产生深刻影响的流动性拐点聚焦于全球资金再平衡而非国内央行流动性收紧。一方面疫苗接种进程+2月美国非农和PPI数据的超预期令期限利差拉开加速上行的步伐,周内欧央行较为明确的买债计划(PEPP)是稍显偏鸽的表态,但对比欧美的Financial Condition,美国较欧洲宽松很多,因此针对短端利率,美联储边际“更鸽”已无空间;另一方面我们看到与汇率高度相关的中美实际利率的差值已出现扭转,随着弱美元周期的结束,强美元+强美债的组合令全球资金回流,国内权益市场的典型表现是2020Q3以来外资边际上增配与经济复苏相关的周期与金融,持续减持高估值重仓股,此类预期已在市场逐步反映。因此,波动仍是主旋律,市场上有顶、下有底。

低估值防守不是最佳策略,进攻才是最好的防守

低估值防守不是最佳策略,进攻才是最好的防守。“A股史上首次蓝筹股泡沫”破裂后路在何方?抱团股能否继续追逐?抱团之外是否还有风景?我们认为抱团股内部将出现分化,有业绩有成长的抱团股有望卷土重来,跟随风格上涨但成长性不足的抱团股将会继续调整。贴现率上行之下市场主线回归至盈利端,用盈利增长对抗估值下杀,可以看到50%以上的龙头公司2022年预期盈利增速呈现明显的下行迹象,《蓝筹股并非“陨落”,而是“新兴”与“分化”20210307》亦涉及A股与美股适用相同的“蓝筹规律”,复盘美股1972-1976年蓝筹股泡沫的破灭与修复,抱团股会跟随盈利与景气度的分化而分化。纯粹的低估值防守不可取,我们不排除低估值股票具备绝对收益的可能,但短期视角易导致频繁的轮换调仓,高企的交易成本往往是微观结构调整中压死骆驼的最后一根稻草,高成长进攻才是王道。此外盈利改善更快、估值相对合理、具备竞争优势的公司(分别对应DDM模型分子端EPS、ROE、g的盈利结构映射),包括细分赛道的白马及龙二、龙三等,我们称之为中盘蓝筹(详见《新的聚焦:中盘蓝筹的崛起20210208》与《接受不完美,聚焦中盘蓝筹20210306》),抱团之外风景独好。如果投资者之前在“选美”的过程中喜欢“完美逻辑”给予极高的溢价,那么未来更有可能接受一定程度的“不完美”。历史经验看,中盘蓝筹往往在两种环境下表现优异,其一是价值/成长风格的反复轮转,其二是波动率的显著抬升,这本质上是纠结心态的映射,而当下的市场则出奇地应景。在大市值面临拥挤交易之殇、小市值存在风险偏好之梏的背景下,中盘蓝筹将在其盈利弹性及估值合理优势的加持下焕发荣光。

不用过分担心股灾的风险,但也不可怀着抄底之心

继续看好周期,变化在于全球原材料周期的末端与碳中和概念的开端。后疫情时代周期行情经历三个阶段,2020Q2-Q3的第一阶段是受益于逆周期对冲的基建地产周期,2020Q4起的第二阶段预期层面自国内复苏转向全球复苏,石化/基化等全球原材料周期龙头远端受益于海内外经济增长共振、欧美补库存,近端则直接受益于涨价,具备较高的赔率和胜率。当前的第三阶段,我们认为要重视碳中和概念带来供需格局的进一步颠覆,分别对应周期端的供给侧改革与消费端的需求侧变革。一方面碳中和对传统周期行业的影响类似于一轮供给侧改革,为了实现2030年碳达峰的目标,需要严格限制高耗能行业新增产能,在此背景下,钢铁、煤炭、电解铝及智能电网都有投资机会;另一方面低碳生活推动消费端的需求变革,装配式钢结构、消费电子、家居智能化和生态绿化等也值得关注。推荐碳达峰、碳中和部署主题:钢铁(宝钢股份)/新能源(宁德时代、亿纬锂能)。此外推荐三条主线:1)通胀魅影浮现,居民与企业部门同步复苏下需求与盈利扩散+外延信贷依赖削弱、内生现金流创造能力增强+中游成本可转嫁的共振方向:机械(纽威股份/博实股份);2)高景气延续的全球原材料周期:有色(紫金矿业)/石化(中海油服);3)预期充分调整、回归基本面增长的科技:电子(立讯精密)。同时继续看好具备稀缺性的互联网港股龙头。

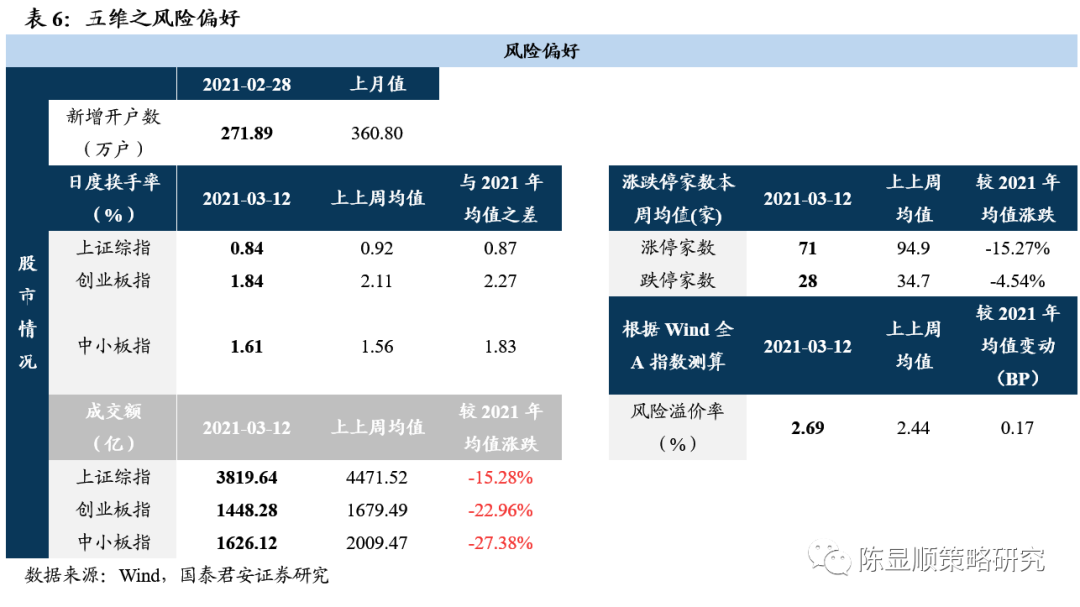

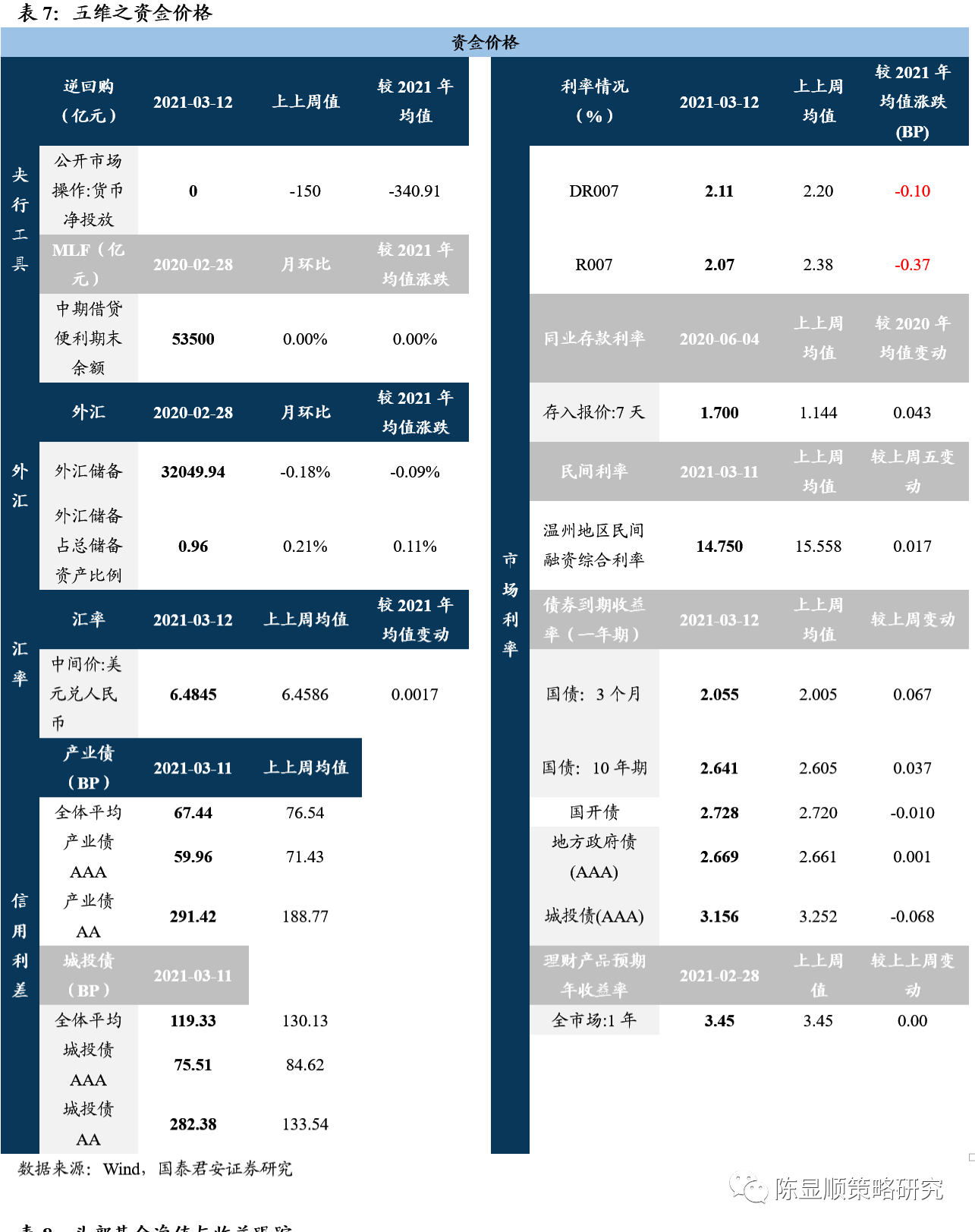

五维数据全景图

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国