炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

3月大类资产配置策略(天风宏观宋雪涛)

来源:雪涛宏观笔记

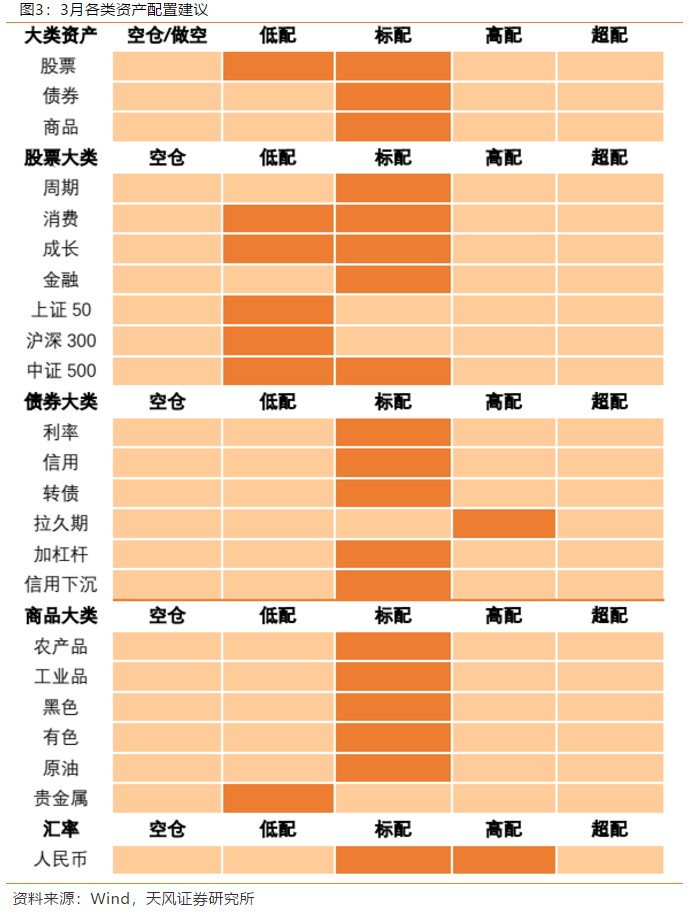

权益:整体仓位降至【标配或低配】;【标配或低配】中证500;继续下调大盘蓝筹仓位,【低配】沪深300和上证50;【标配】周期和金融(保险与银行),【标配或低配】消费和成长。债券:提升利率债至【标配】,【标配】信用债(中高等级信用债)和转债。商品:维持【标配】工业品、农产品、【低配】贵金属。做多人民币汇率:标配

2月市场回顾

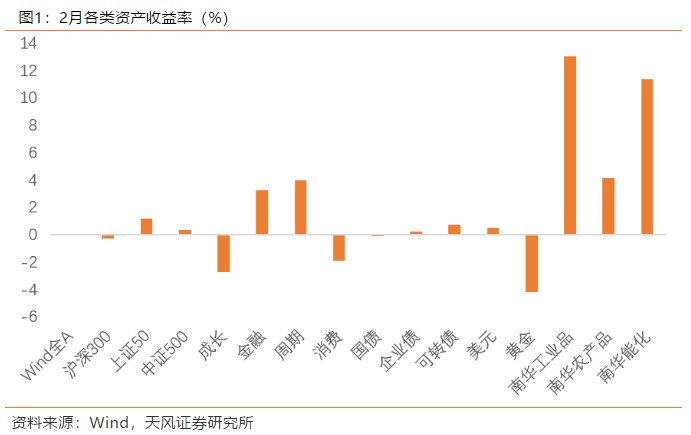

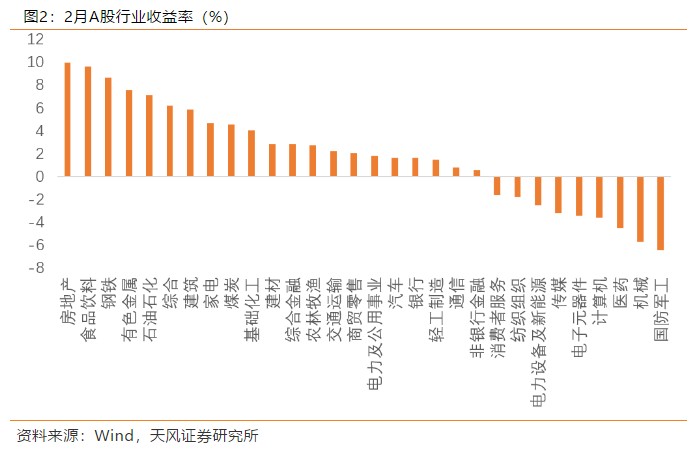

权益市场:春节前流动性有所缓解,高估值继续躁动,市场“以大为美”的投资偏好被发挥到了极致。但是春节后,美债利率快速上行触发全球高估值资产调整,万得全A回吐了2月至春节的全部涨幅。价值股涨幅靠前;高估值成长消费表现靠后。我们在一月配置报告中建议【标配至低配】的消费在节后回撤中下跌最快;我们建议【低配】的大市值龙头上证50也属于节后回撤中的“重灾区”。

债券市场:2月以来国债利率和信用债利率一直高位震荡。市场普遍进入了低杠杆、短久期的“防守姿态”。

商品市场:2月商品是所有大类资产中表现最好的品种,能化品、工业品、农产品指数都有不同程度的上涨。受美债实际利率上升的影响,黄金价格继续回调,2月底现货伦敦金收于1734美元附近。

外汇市场:2月美元指数连续两个月反弹,美元兑人民币震荡偏弱,人民币兑一篮子货币也有所贬值。

宏观环境与政策状态

开年经济出现超季节性回调是短期因素和中长期因素共同作用的结果,尚不能确认经济即将趋势性回落(详见《开年经济为何走弱?》)。展望2季度,疫情防控压力缓解,影响建筑业施工的负面因素逐渐消退,专项债发行提升财政支出的力度,2季度经济环比增速相比于1季度会有边际改善。下半年,基建地产受信用收缩的影响,出口受到海外生产恢复、份额挤出的影响,经济的环比增速大概率相比上半年出现回落。整体而言,当前经济处于复苏顶部,类似2017年年底;经济环比增速和通胀(PPI)预计在二季度先后见顶回落。

今年市场利率将围绕政策利率波动,2季度-3季度社融增速将加速回落。经济见顶前,太松或太紧的货币政策都不具备必要条件,流动性紧平衡是一个合理预期。上半年流动性将会维持紧平衡,下半年流动性可能在紧平衡区间里适度放松。

3月大类资产配置建议

(1)权益:整体仓位降至【标配或低配】;【标配或低配】中证500;继续下调大盘蓝筹仓位,【低配】沪深300和上证50;【标配】周期和金融(保险与银行),【标配或低配】消费和成长。

2月至今的全球权益市场见证了美债长端利率上升对于估值的杀伤力,疫苗的超预期接种提前并增强了复苏预期。从近期的市场变现来看,美债长端利率上升所带来的收紧预期正在逐渐消化。美元流动性变化(体现为美元反弹和美债利率上升)是A股“核心资产”调整的外部催化剂(外资流出),主要内因是风险溢价过低,交易结构脆弱。

去年权益定价更多考虑分母的边际变化。今年全球经济企稳回升的预期极强,分子端的定价权正在回升,高低估值板块开始均值回归。

Wind全A、中证500胜率继续从前期位置回落,目前已经回到50%左右;上证50和沪深300的胜率进一步下降到中性下方。复苏进入尾声,从整体上来看权益资产分子段继续改善的空间有限,中盘股在该阶段的弹性略好于大盘股。

金融的胜率中性偏高,周期胜率中性,消费和成长的胜率已经回到中性以下。1季度金融(保险、银行)绝对受益于经济复苏,相对受益于信用和流动性趋紧。2021年国内制造业投资加速恢复、美国1.9万亿财政刺激落地,部分顺周期(中游制造、上游原材料)行业的景气度有望随着全球进入补库周期而提升。消费和成长的胜率中性偏低,后续信用收缩更考验分子端的兑现能力,对于业绩有韧性甚至超预期的标的需要给予更多关注。

Wind全A、中证500的风险溢价处于26%和35%分位,估值【偏贵】;上证50、沪深300的风险溢价降至9%与18%,估值【贵】。风格方面,周期和成长估值中性,金融和消费估值中性较贵。目前市场的短期情绪指数快速下落至20%分位的较低水平。

配置策略:标配或低配,继续下调大盘蓝筹仓位;标配或低配中证500,低配沪深300和上证50;板块上标配周期和金融(保险与银行),标配或低配消费(可选消费)和成长。

(2)债券:提升利率债至【标配】,【标配】信用债(中高等级信用债)和转债。

当前利率债的胜率已经回升至中性水平。近期诸如通胀上升、专项债规模高于预期、信用数据高增、出口韧性等利空因素都没有引起债券调整,10Y国债利率依然稳定在3.2%左右,说明当前利率水平对于利空的定价相对充分,利率债的配置价值提升。目前债市交易结构普遍为低杠杆、短久期的防御状态,利率大幅上升的难度较大。考虑到2季度经济可能走出第二个高点,且未来3个月将是通胀上升斜率最陡的阶段,交易上需要灵活应对超预期因素。

高等级信用债的胜率目前也接近中性,低等级信用债仍然受制于今年信用回落与宏观杠杆率下降。经济与信用都处在顶部左右侧的平台期,具体的信用债胜率还是要分行业来看。

风险溢价方面,期限利差维持在前期水平;信用溢价维持快速下降至47%分位;流动性溢价维持在中性偏低水平,流动性预期仍处在较高水平。中期货币政策维持常态化、流动性维持紧平衡的预期高度一致。债券拥挤度继续上升。

配置策略:提升利率债至【标配】,【标配】信用债(中高等级信用债)和转债。

(3)商品:维持【标配】工业品、农产品、【低配】贵金属。

受疫苗接种进度超预期的刺激,大宗商品继续牛市行情,农产品方面春节前以季节性上涨为主,春节之后需求减少叠加天气回暖较快导致价格小幅调整。工业品和农产品的胜率中高,赔率处在很低的水平,能化品估值随着原油的这一波上涨下降到较低位置(22%分位)。

贵金属方面,美债实际利率处在上升趋势。黄金的胜率低,金油比(90%分位)和金铜比(66%分位)虽有小幅下降但依旧处在中高位置。黄金期货非商业净多头持仓占比下降至34%分位,多头拥挤度显著下降。中期来看,成规模的信用违约风险可能在流动性退潮之后开始显现(类似永煤事件),制约实际利率上升空间,黄金在中长期有配置价值。

配置策略:维持【标配】工业品、农产品、【低配】贵金属。

(4)做多人民币汇率:标配

美国疫情继续好转,已经接种1.15亿剂疫苗(22.7%1剂、12.3%完成)。美元指数维持在92附近,短期反弹有望持续(详见《美元短期可能出现反弹》),当前美元期货的多头仓位拥挤度小幅上升至22%分位,空头抱团开始逐步瓦解。

做多人民币汇率的胜率继续下降至中性(49%),赔率处于较高位置,人民币的短期交易拥挤度继续下降(30%分位),短期多空格局开始反转。美元指数预计在未来的三个月内小幅震荡略偏强。

配置策略:标配做多人民币汇率的交易策略。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国