原标题:招行 vs 平安,从战略、业务、技术、人才看金融科技布局

作者:薛小易

来源:银行科技研究社

《移动支付网》消息:3月19日,招行发布2020年报。同样作为股份制银行,同样在零售业务方面具有一定优势,招行、平安银行往往被放在一起比较,那么,2020年报背后,这两家银行在金融科技方面进展怎样,移动支付网从战略、业务、技术、组织人才4个方面进行对比。

01

战略:方向如何?

招行年报显示,其围绕“轻型银行”的转型方向,坚持“一体两翼”的战略定位,零售“一体”以月活跃用户(MAU)为“北极星”,拥抱“客户+科技”,打造零售金融3.0数字化新模式。批发“两翼”以特色化为方向,着力构建批发业务体系化能力,加快推进数字化转型,实现批发金融高质量发展。

平安银行则表示,以打造“中国最卓越、全球领先的智能化零售银行”为战略目标,持续坚持“科技引领、零售突破、对公做精”十二字策略方针。坚持零售转型方向不变,坚持“综合金融、科技赋能”两大核心优势不变,同时,着力打造“数字银行、生态银行、平台银行”三张名片,分别构建和深化零售业务、对公业务、资金同业业务“3+2+1”经营策略。

目前,招行的战略方向即“轻型银行”,而这是一种经营模式的变革,业务方面则更加重视零售、对公、同业业务的整体协同。

具体路径方面,招行在年报中表示,“大财富管理是我们穿过未来的迷雾所能看到的、离3.0模式最贴近的方向,是“轻型银行”纵深推进的高级型态”,可以说,大财富是招行战略在业务实施路径上的体现。

在业绩发布会上,招行副行长汪建中也表示,在招行的大财富管理理念下,不同业务之间是一个系统,涉及对公、资产管理、零售财富管理、托管等多个方面,涉及商业银行方方面面的循环链,财富管理必然带动对公、零售、资管各个链条,从而各个方面加速发展。

而在平安银行的整体战略中,其目标以零售银行为先,零售业务、对公业务、资金同业业务之间是“分别构建和深化”的关系。可以说,在不同业务的联结方面,平安银行依旧是割裂开的。

在差异之外,招行、平安银行也具有一定相似性,那就是强调对科技的应用。招行的“轻型银行”模式本就建立在对科技实力的深度应用上,“科技引领”也是平安银行策略方针的首位。

战略是银行的路径选择,而选准方向之后,更加现实的,是如何脚踏实地的往前走,这就要看业务方面的成果了。

02

业务:2020年答卷如何?

这个方面,笔者从生态圈打造、用户数字化、开放银行3个方面来看。

先理一下这三个部分的关系。当下,银行进入数字银行时代,要衡量银行对于金融科技的应用水平,在业务上,最直接的体现就是用户数字化的增长,而线上生态圈则体现银行线上“领地”的大小,开放银行则是银行与外部生态连接的底层基础。

值得强调的是,招行、平安银行的年报都用了大篇幅介绍其在生态圈、用户线上化方面的成果。

2020年,招行的生态圈建设更多集中在零售、批发业务。

零售业务上,在招商银行App和掌上生活App的基础上,打通理财、信贷和信用卡系统,打通线上和线下渠道,持续运营“饭票”、“影票”、视频直播等场景,线上生态圈初见成效。而在对客服务上,推出细分客群的差异化营销体系。

在批发业务上,招行打造了网上企业银行、招商银行企业App等多种渠道、平台。在平台的基础上,以用户视角推进对公十大高频业务线上化,简化客户经理操作,同时,通过薪福通、现金管理平台(CBS)、发票云、AI智能客服等企业服务产品助力企业客户数字化转型。

平安银行的举措则涵盖零售、批发、同业三个方面。

零售业务方面,平安银行依托线上口袋银行App、零售开放银行1.0等平台,聚焦“金融+生活”线上流量平台布局,通过深化开放银行布局,持续丰富外部高频生活场景服务,同时,加大对细分客户的场景化服务,主要聚焦八大重点客群:“董监高”、“超高净值”、“小企业主”、“理财金领”、“精明熟客”、“颐年一族”,“年轻潮人”、“有车一族”。

对公业务方面,平安银行依托平安数字口袋App等平台,与SaaS平台开发商建立合作伙伴关系,打造产业生态圈,形成“1+N”批量获客及经营的生态合作模式。2020年末,平安银行开放平台服务对公客户11900户,较上年末增长45.1%。

面向F端客户,平安银行推出“行e通”,打通资金、产品、资产、服务全链条。至2020年底,平台访问量同比增长214.0%,线上销量突破3000亿,同比增长70.7%。

生态圈建设的成果之一就是线上渠道用户数迅速增长(以下数据均截至2020年底)。

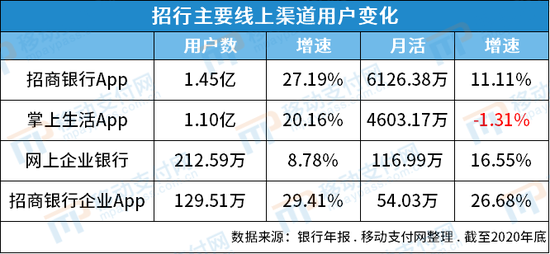

招商银行App累计用户数达1.45亿户,增幅27.19%,借记卡数字化获客占比19.98% ;招商银行App理财投资客户数1,033.04万户,同比增长35.55%;掌上生活App累计用户数达1.10亿户,增幅20.16%,信用卡数字化获客占比达62.82%。

招商银行App、掌上生活App月活分别为6126.38万户、4603.17万户,增速分别为11.11%、-1.31%。

招行网上企业银行客户数212.59万户,较上年末增长8.78%,其中,月活跃客户数116.99万户,较上年末增长16.55%;招商银行企业App客户数129.51万户,较上年末增长29.41%,其中,月活跃客户数54.03万户,较上年末增长26.68%。

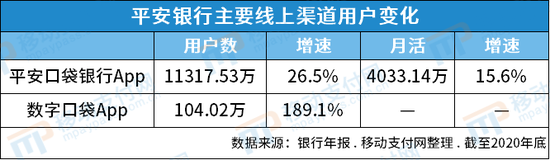

平安口袋银行App注册用户数 11317.53 万户,较上年末增长26.5%;月活用户数达4033.14万户,较上年末增长15.6%,其中,生活场景月活跃用户数超2181.97万户,较上年末增长79.1%,占总活跃用户数的54.1%,这反映了生活类生态圈在用户增长方面的贡献。

对公方面,至2020年末,数字口袋App累计注册企业客户达104.02万户,较上年末增长189.1%。

对比来看招行、平安银行在线上渠道用户方面的成果,很明显,招行在线上渠道的矩阵更广。

看具体的数据变化,可以看到,目前,招行在零售业务方面的护城河依旧强势,对公业务方面,目前各银行的尝试都处于早期,差距相对较小。

同时,值得关注的是,上述数据中,仅有招行旗下的掌上生活App月活增速为负,而且,对公渠道的月活增速明显快于零售渠道。这一定程度可以说明,招行对零售客户价值的挖掘已经较深入,是否到了瓶颈期尚不明确,同时,对公客户未来持续运营的价空间仍很大。

开放银行方面,招商银行并没有特别披露其开放银行底层设施的发展情况,仅平安银行披露了相关数据。

2020年,平安银行累计发布超2500个API服务,至2020年末,日接口调用量已超3000万次。零售方面,至2020年底,平安银行开放银行累计实现互联网获客405.63万户,占零售总体获客量的39.0%。

2020年3月底,平安银行零售开放银行1.0平台投产,至2020年末,开放银行1.0平台已发布402个产品、1309个API和H5接口,覆盖了账户、理财、支付、保证金、贷款、信用卡等产品能力;同时,平安银行打造开放银行小程序平台,标准化、自助化、场景化地引入第三方服务,其小程序平台1.0于2020年6月上线,至2020年末,已开放48项能力、254个API接口,覆盖会员能力、支付能力、营销能力、App基础能力等。

对公业务方面,平安银行以API等方式对外输出服务,将现金管理、票据、新型供应链金融等服务整合并嵌入企业生产经营全流程。目前,平安银行以Open API标准接口提供的服务已覆盖对公业务、个人业务及平安集团优势产品,形成B2B2C的全覆盖对外输出模式。

03

技术:业务数字化的动力之一

对于技术在业务中的作用,招行年报称,“业务数字化经营的底层是持续的金融科技能力打造”,那么,2020年,招行、平安银行在技术方面进展如何,这部分从技术投入、专利申请、基础技术研发三个方面来看。

技术投入方面,招行信息科技投入119.12亿元,同比增长27.25%,占其营收4.45%,同比提高0.73个百分点。

而平安银行没有披露具体的科技投入,仅指出2020年科技相关投入同比增长33.9%,对比来说,平安银行科技投入增速很快。

招行2020年累计立项金融科技创新项目2106个,其中1374个项目已投产上线,覆盖零售、批发、风险等各个领域。平安银行则没有披露相关数据。

招行初步构建了面向未来的科技基础设施方面,招行集中于云计算、技术中台、数据中台、人工智能多个方面。云计算方面,打造开放型IT架构,加速推进全行应用上云迁移实施;技术中台方面,以应用程序编程接口(API)为主要共享形式,推动业务组件、技术组件的开放和复用;数据中台方面,搭建全行统一数据门户“招数”,提升全行数据分析及用数能力。人工智能方面,招行不断完善客服云、舆情云、视觉云三大AI云服务。

平安银行的布局可以从基础设施平台和经营平台两个方面来看。

基础设施平台方面,除了上文提及的开放银行,平安银行在分布式架构转型、DevOps系统、物联网平台进行尝试。2020年末,平安银行自主研发的分布式金融PaaS平台已在500多个项目中推广使用;同时,其加强开发运维一体化工具平台“星链平台”(Starlink)的部署推广,2020年末,已有超过97%的应用通过Starlink平台发布;另外,加快“星云物联网平台”的推广,2020年12月22日,平安银行与具有独立通讯频道的商业卫星龙头企业合作发射了国内金融业首颗物联网卫星“平安1号”(天启星座08星),而“平安1号”卫星与“星云物联网平台”是“星云物联网计划”的重要构成。

经营平台方面,平安银行通过加强数据中台、AI平台等的应用,提升风控、智能营销等场景的服务能力。

技术要实际应用于业务,需要解决很多问题,包括应用于哪些业务、怎么更好地提升业务水平……这背后的决策者是组织中的参与者。那么,2020年,招行、平安银行在组织人才方面做了什么。

04

组织人才:技术应用的创新之源

这个部分,移动支付网从技术人员变化、全行创新应用机制改革、信息科技组织架构调整来看。在数字银行时代,技术人员的多寡决定以后的科技应用水平,创新应用机制、信息科技架构则影响技术与业务适配性,更加适合的创新机制、组织架构,将更利于银行的技术创新和应用。

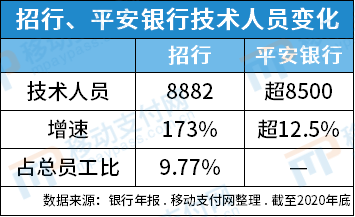

至2020年底,招行、平安银行技术相关人员相差不多,但是,人员变化这速度变化区别很大,招行“抢人”力度更大。

因为平安银行对科技人员的统计口径包含外包人员,无法确定其自身科技人员占比。

在创新机制改革方面,招行构建轻型人力资源管理体系,打造服务战略、结构优化、梯队合理、能力突出的人才队伍。科技创新的体制机制持续完善。构建以“燃梦计划”为主的常态化小团队创新模式,通过融合型项目制团队开展创新探索,激发全行创新活力。

平安银行则积极布局科技人才。对内,通过创新委员会、“创新车库”、“敏捷组织”、“创新大赛”等机制,激发员工创新活力;对外,从国内外领先互联网企业引入大量复合型高端技术人才。同时,平安银行成立了数字货币研究小组,在人才方面加大对新技术、新领域的关注。

组织架构方面,平安银行对科技相关架构进行调整,打通数据中台、风险中台,做实标签、画像、模型,通过数据驱动方式,将服务有效匹配到客户旅程全周期,提升服务能力。

招行的架构调整更加彻底。

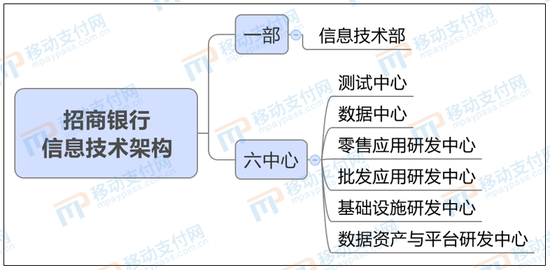

2019年12月底,招行首设金融科技办公室,并将信息技术架构调整为“一部六中心”:信息技术部、测试中心、数据中心、零售应用研发中心、批发应用研发中心、基础设施研发中心、数据资产与平台研发中心。此次调整的一大特点是,在基础研发的基础上,按照服务客群配置研发团队,技术能力最大化匹配业务需求。

尽管这一系列举措并非2020年完成,但是,这背后体现的招行近两年在组织架构方面大刀阔斧改革的态度,这更加值得关注。

招行、平安银行均重视对技术人才的布局,招行力度更大;在创新机制、架构改革方面,招行的重点是尽可能匹配业务和技术条线,平安银行则更加重视技术人才引进、技术对业务全流程的匹配。

05

总结

目前来看,招行、平安银行均强调对基础技术的建设,尽管布局方向有所区别。在战略、业务、人才协同方面,两者的选择不同。

战略、业务协同方面,招行通过大财富管理,联结不同业务条线,通过建立客群之间的联系,深挖客户价值;平安银行更加强调通过开放银行等底层平台的搭建,打造线上生态圈,提供场景化服务。

在人才方面,招行通过融合团队提升技术、业务匹配度,平安银行则强调技术在客户服务全流程的作用。

招行、平安银行的选择明显不同,事实上,它们所面对的现状也是不同的,选择路径不同无可厚非。对于银行来说,转型路径没有必然正确,根据自身的情况选取最适合的即可。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国