原标题:独家丨全国298家银行理财能力排行榜(2020年度)

来源:普益标准

摘要

2020年度,银行理财能力综合排名和单项排名结果如下:

综合理财能力:全国性银行排名前五的依次为兴业银行、中国工商银行、中国光大银行、华夏银行和中国银行;城市商业银行排名前十的依次为江苏银行、南京银行、北京银行、宁波银行、青岛银行、上海银行、杭州银行、徽商银行、汉口银行和大连银行;农村金融机构排名前十的依次为广州农商银行、重庆农商银行、江苏江南农商银行、青岛农商银行、上海农商银行、东莞农商银行、江苏苏州农商银行、广东南海农商银行、武汉农商银行和吉林九台农商银行。

发行能力:全国性银行排名前五的依次为中国工商银行、交通银行、兴业银行、中国银行和中国农业银行;城市商业银行排名前十的依次为北京银行、江苏银行、杭州银行、上海银行、南京银行、宁波银行、青岛银行、天津银行、徽商银行、广州银行(并列第十)和西安银行(并列第十);农村金融机构排名前十的依次为上海农商银行、重庆农商银行、江苏江南农商银行、广州农商银行、东莞农商银行、青岛农商银行、杭州联合农商银行、武汉农商银行、江苏常熟农商银行和江苏昆山农商银行。

收益能力:全国性银行排名前五的依次为渤海银行、兴业银行、中国光大银行、中国工商银行和华夏银行;城市商业银行排名前十的依次为南京银行、青岛银行、盛京银行、苏州银行、天津银行、江苏银行、葫芦岛银行、大连银行、北京银行(并列第九)、徽商银行(并列第九)、广州银行(并列第九)和铁岭银行(并列第九);农村金融机构排名前十的依次为广州农商银行、江苏江南农商银行、青岛农商银行、广东南海农商银行、东莞农商银行、重庆农商银行、长沙农商银行、江苏江阴农商银行、无锡农商银行(并列第九)和浙江金华成泰农商银行(并列第九)。

运营管理能力:全国性银行排名前五的依次为兴业银行、招商银行、华夏银行、中国光大银行和广发银行;城市商业银行排名前十的依次为江苏银行、宁波银行、南京银行、青岛银行、盛京银行、徽商银行、杭州银行、长沙银行、昆仑银行、汉口银行(并列第十)、华融湘江银行(并列第十)、重庆银行(并列第十)、重庆三峡银行(并列第十)、晋城银行(并列第十);农村金融机构排名前十的依次为江苏江南农商银行、重庆农商银行、青岛农商银行、广州农商银行、东莞农商银行、广东南海农商银行、上海农商银行、吉林九台农商银行、江苏江阴农商银行和长沙农商银行。

投资者服务体系:投资者服务体系:全国性银行排名前五的依次为中国工商银行、华夏银行、招商银行、中国光大银行和兴业银行;城市商业银行排名前十的依次为宁波银行、南京银行、青岛银行、上海银行、江苏银行、大连银行、北京银行、汉口银行、长沙银行和重庆银行;农村金融机构排名前十的依次为广州农商银行、青岛农商银行、江苏江南农商银行、上海农商银行、江苏苏州农商银行、东莞农商银行、重庆农商银行、吉林九台农商银行、武汉农商银行和广东南海农商银行。

信息披露规范性:全国性银行排名前五的依次为平安银行、兴业银行、中国光大银行(并列第二)、中国工商银行、广发银行;城市商业银行排名前十的依次为江苏银行、贵州银行、汉口银行、锦州银行(并列第三)、北京银行、青岛银行、长安银行(并列第六)、长沙银行、南京银行和大连银行;农村金融机构排名前十的依次为江苏江南农商银行、广州农商银行、东莞农商银行、广东南海农商银行、青岛农商银行、江苏江阴农商银行、重庆农商银行、江苏盐城农商银行(并列第七)、上海农商银行和江苏昆山农商银行(并列第九)。

▼

普益标准·银行理财能力排名报告

(2020年度)

研究员:于康 郑哲涵

本季度排名体系采用自2020年1季度开始启用的“普益标准•银行理财能力排名体系6.0版”。6.0版排名体系更加注重对净值型理财产品的考量,与此同时,考虑到目前大部分银行机构仍有预期收益型理财产品存续,所以在排名体系中继续考虑非保本预期收益型理财产品的影响。此外,排名体系中不再考虑保本型理财产品。

此次银行理财能力排名以2020年为观察期。我们对观察期内各家银行(包含理财子公司)的理财产品进行统计与评价,同时辅以评估问卷调查的形式对各家银行理财业务的产品研发、投资管理、产品销售、信息披露等方面进行考察与分析。本次排名对象为所有在本年度发行过非保本理财产品的内资银行或本年度未发行产品但有产品存续或到期的内资银行,共计298家,较2019年减少114家;其中包括全国性银行18家(国有银行6家,股份制商业银行12家),城市商业银行120家,农村金融机构160家。本年度银行理财能力排名囊括了所有非保本预期收益型产品(包括封闭式、半开放式和全开放式产品)和净值型产品。

我们的数据来源于银行通过公开渠道披露的信息、与银行签订的数据交换协议及每季度银行反馈的动态问卷,本次报告所使用的问卷以2020年度所返问卷为基础。结合前两个渠道的数据以及动态问卷中各家银行反馈的存续数据,我们对2020年银行非保本理财产品的存续情况进行了估计[1]。

截至2020年末,全市场商业银行(不包括外资银行)非保本理财产品的存续数量59068款,同比减少(较2019年末,下同)8817款,下降12.99%;非保本理财产品存续规模估计为25.17万亿元,同比上升1.45%。

从发行主体类型来看,截至2020年末全国性银行非保本理财产品的存续数量及存续规模继续保持领先,城市商业银行次之,最后是农村金融机构。其中,全国性银行(包括国有银行和股份制银行)非保本理财存续数量为23291款,同比减少5509款,下降19.13%;存续规模估计为19.42万亿元,同比上升0.05%。城市商业银行非保本理财存续数量为23267款,同比减少1409款,下降5.71%;存续规模估计为4.54万亿元,同比上升7.84%。农村金融机构(包括农商银行、农信社、农合行)的非保本理财存续数量为12510款,同比减少1899款,下降13.18%;存续规模估计为1.21万亿元,同比上升0.83%。

从认购对象来看,截至2020年末,个人非保本理财存续数量为53689款,同比减少7593款,下降12.39%;存续规模估计为21.61万亿元,同比上升3.55%。机构非保本理财产品存续数量为4524款,同比减少832款,下降15.53%;存续规模估计为3.08万亿元,同比下降1.60%。同业非保本理财存续数量为855款,同比减少392款,下降31.44%;存续规模估计为0.47万亿元,同比下降42.68%。

净值型理财产品方面,截至2020年末,全市场商业银行净值型理财产品存续数量30317款,同比增加13298款,上升78.14%;存续规模估计为15.70万亿元,同比上升43.38%。其中,全国性银行净值产品存续数量为11152款,同比增加2190款,上升24.44%;存续规模估计为11.58万亿元,同比上升31.89%。城市商业银行净值产品存续数量为13586款,同比增加7322款,上升116.89%;存续规模估计为3.35万亿元,同比上升83.06%。农村金融机构净值产品存续数量为5579款,同比增加3786款,上升211.15%;存续规模估计为0.77万亿元,同比上升133.33%。

净值化转型进度[2]方面,截至2020年末,全市场银行机构净值化转型进度约为62.40%,同比上升18.28个百分点。其中全国性银行净值化转型进度为59.61%,同比上升14.38个百分点;城商行净值化转型进度为73.92%,同比上升30.32个百分点;农村金融机构净值化转型进度为64.06%,同比上升36.07个百分点,城商行和农村金融机构净值化转型成效显著,全国性银行净值化转型也在持续推进中。

银行理财业务转型进入倒计时,各商业银行纷纷发力理财市场。2020年,全国性银行中,华夏银行(华夏理财)运营管理能力和投资者服务能力均位居全国性银行前三甲,营销渠道建设子项得分及收益能力得分均位居全国性银行前列,各单项表现突出,使得其综合理财能力在全国性银行中居于第四名。渤海银行预期收益型产品和净值型产品超额收益均处于较高水平,助其收益能力位居全国性银行第一,同时其发行能力较2019年度有了一定的进步,投资者服务体系也在不断优化中。城市商业银行中,苏州银行星级产品数量较多,助其在收益能力排名中位居城商行第四名,同时信息披露规范性方面较2019年进步明显;理财业务风险控制方面,风控制度建设和科技系统构建也在逐步完善中,加之发行能力表现不俗,使其在参与2020年度商业银行理财能力排名的120家城商行中位列13位,较2019年上升5位。另外,2020年西安银行在理财业务方面实现了质的飞跃,管理规模有较大幅度提升,其发行能力跻身城商行前10位,净值产品发行能力和营销渠道建设得分均位于城商行前列,且其他各单项评分较2019年也有不同幅度的提升。

行业动态方面,2020年银行理财子公司持续扩容。2020年度,中信银行、平安银行、华夏银行、杭州银行、徽商银行、南京银行、江苏银行、青岛银行、重庆农商银行的理财子公司陆续开业。上海浦东发展银行、中国民生银行和广发银行的理财子公司已获批筹建。截至2020年底,全国已有19家银行理财子公司开业,包括6家国有银行(建设银行、工商银行、交通银行、中国银行、农业银行和邮储银行)、6家股份制银行(招商银行、光大银行、兴业银行、中信银行、华夏银行和平安银行)、6家城商行(杭州银行、宁波银行、徽商银行、南京银行、江苏银行和青岛银行)和1家农商行(重庆农商银行)。2020年以来,理财子公司经历了债市及股市的震荡,承受住了来自市场环境变化的压力;部分理财子公司积极布局混合类及权益类产品,并不断提高投研能力,加速推出FOF、跨境资产配置、养老、科技主题等创新型产品;12月底,理财子公司销售办法出台,在提高监管要求的同时也为商业理财子公司的健康发展奠定了基础。

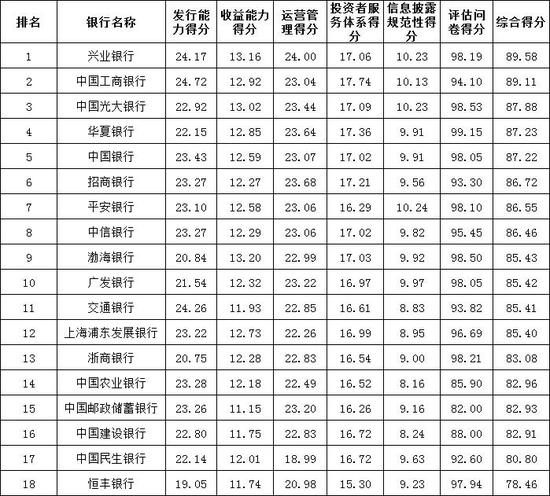

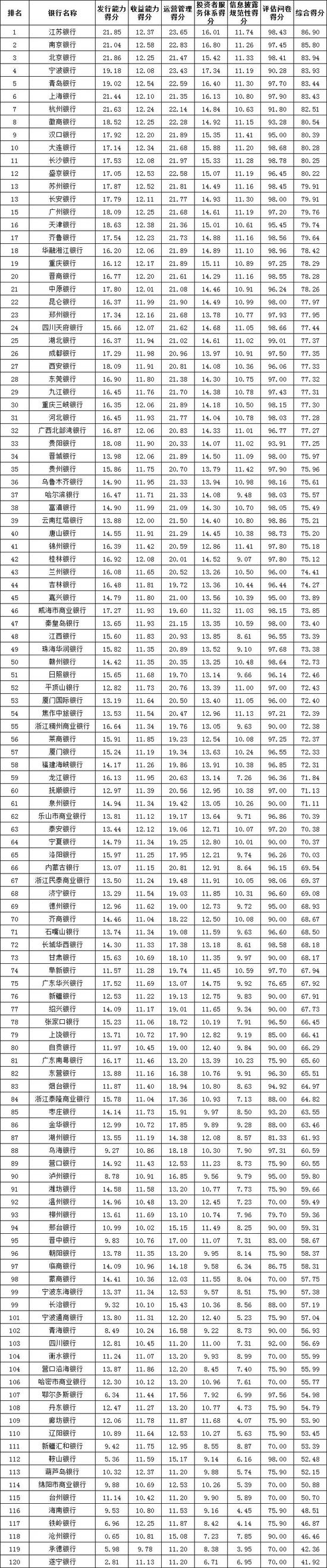

综合理财能力排名

全国性银行排名前五的依次为兴业银行、中国工商银行、中国光大银行、华夏银行和中国银行;

城市商业银行排名前十的依次为江苏银行、南京银行、北京银行、宁波银行、青岛银行、上海银行、杭州银行、徽商银行、汉口银行和大连银行;

农村金融机构排名前十的依次为:广州农商银行、重庆农商银行、江苏江南农商银行、青岛农商银行、上海农商银行、东莞农商银行、江苏苏州农商银行、广东南海农商银行、武汉农商银行和吉林九台农商银行。

2020年,全国性商业银行中,理财能力综合排名前五的银行依次是兴业银行、中国工商银行、中国光大银行、华夏银行和中国银行。

2020年,兴业银行表现亮眼,运营管理能力位居全国性银行第一位,发行、收益能力和信息披露规范性均位列全国性银行前三名,各类指标均无短板,实现了全方位发展,故其综合理财能力位居全国性银行第一位;中国工商银行在发行能力和投资者服务体系两方面均位居全国性银行第一位,收益能力和信息披露规范性指标也名列前茅,故其在2020年年度排名中位居全国性银行第二;中国光大银行的信息披露规范性单项得分位列第二,收益能力、运营管理能力和投资者服务体系方面实力也不可小觑,故其综合排名位列全国性银行第三。

国有行仅中国工商银行和中国银行上榜综合实力排名前十的全国性银行,股份行在综合理财能力方面展现出了强劲的势头。随着商业银行理财子公司的陆续开业,部分全国性银行的理财子公司正加速布局理财市场,加强投研能力建设,推出创新型产品。依托母行庞大的资源网络,全国性银行的理财子公司在科技投入、产品研发、客户挖掘等方面具备强大的优势,为其后续发展打下了良好的基础。

2020年,城市商业银行中,理财能力综合排名前十的银行依次是江苏银行、南京银行、北京银行、宁波银行、青岛银行、上海银行、杭州银行、徽商银行、汉口银行和大连银行。

2020年,江苏银行在运营管理能力、信息披露规范性两项指标中位居城商行首位,发行能力排在城商行第二位,其他指标得分也位居城商行前列,优秀的单项能力助其在理财能力综合得分中位居城市商业银行第一位;南京银行在收益方面实力突出,收益能力稳居城商行首位,同时投资者服务能力得分也名列第二,各类指标均无弱项的优势使其综合得分位居城市商业银行第二位;北京银行发行能力得分处于城市商业银行第一位,年度理财能力综合排名位居城商行第三位。

2020年,农村金融机构中,理财能力综合排名前十的银行依次是广州农商银行、重庆农商银行、江苏江南农商银行、青岛农商银行、上海农商银行、东莞农商银行、江苏苏州农商银行、广东南海农商银行、武汉农商银行和吉林九台农商银行。

从数据统计来看,2020年参与排名的农村金融机构为160家,含159家农村商业银行和1家农村信用社,较2019年减少111家。整体来看,随着理财产品净值化转型的深入推进,农村金融机构呈现出较为明显的两级分化局面,部分规模较小且转型困难的农村金融机构逐渐退出理财产品发行市场,而头部农村金融机构能够抓住机遇,积极响应监管号召,坚定净值化转型进程,同时高度重视客户的多元化需求,丰富产品线和投资者服务体系,提高理财产品运作能力,扩大理财业务规模。

整体来看,银行理财综合能力排名靠前的机构普遍展现出较为均衡的发展实力,在部分单项测度指标突出的同时没有短板。在2020年历经突发疫情、股市震荡和债市暴雷等事件后仍能抗住压力,优化理财业务能力。头部机构在各自所属的银行类型中规模较大,产品线较为多样,对理财产品的运作能力较高,时刻关注监管要求变动,规范理财产品运营管理,重视创新型产品研发和投资者服务。

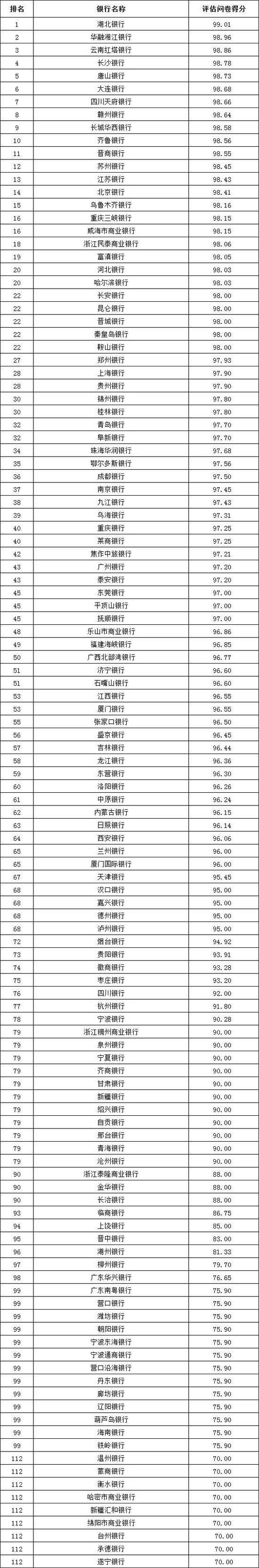

表1:银行理财能力综合排行榜(2020年度)

全国性商业银行:

资料来源:普益标准

城市商业银行:

资料来源:普益标准

农村金融机构:

资料来源:普益标准

分类指标测度

1

发行能力排名

全国性银行排名前五的依次为中国工商银行、交通银行、兴业银行、中国银行和中国农业银行;

城市商业银行排名前十的依次为北京银行、江苏银行、杭州银行、上海银行、南京银行、宁波银行、青岛银行、天津银行、徽商银行、广州银行(并列第十)和西安银行(并列第十);

农村金融机构排名前十的依次为上海农商银行、重庆农商银行、江苏江南农商银行、广州农商银行、东莞农商银行、青岛农商银行、杭州联合农商银行、武汉农商银行、江苏常熟农商银行和江苏昆山农商银行。

在6.0版银行理财能力排名指标体系中,对发行能力的计算主要考虑了非保本理财产品存续规模总量、净值产品存续规模及占比、净值产品存续规模增长率和增长规模,以及营销渠道建设情况。相较于上一版指标体系,新版指标体系中不再考虑保本型理财的规模,并将净值型理财的规模、增长、转型等情况纳入重点考量。

在全国性商业银行中,2020年度银行理财产品发行能力排名前五的银行依次是中国工商银行、交通银行、兴业银行、中国银行和中国农业银行。

根据普益标准数据统计显示,截至2020年末全国性银行(包括国有银行和股份制银行)非保本理财产品存续数量为23291款,存续规模约为19.42万亿元。其中,国有银行非保本理财产品存续款数为12650款,存续规模约为9.57万亿元;股份制商业银行非保本理财产品存续款数为10641款,存续规模约为9.85万亿元。

在2020年度的发行能力排名中,中国工商银行的非保本理财存续总规模位居行业前列,于非保本理财存续规模指标上得分位列全国性银行第一名,其具备多样性的营销渠道,故发行能力总得分在全国性银行中排名第一位;交通银行净值产品规模占比较高且增速较快,且营销渠道建设位居全国性银行第一位,综合各项,其发行能力总得分排名全国性银行第二位;兴业银行净值产品发行能力突出,位居全国性银行前列,并且其净值产品存续规模位列全国性银行第三位,使其发行能力总得分处于全国性银行第三位。

在城市商业银行中,银行理财产品发行能力排名前十的银行依次是北京银行、江苏银行、杭州银行、上海银行、南京银行、宁波银行、青岛银行、天津银行、徽商银行、广州银行(并列第十)和西安银行(并列第十)。

根据普益标准数据统计显示,截至2020年末城市商业银行非保本理财产品存续数量为23267款,存续规模约为4.54万亿元。

北京银行在非保本理财产品存续规模总量及净值产品发行能力方面表现亮眼,得分均处于城市商业银行三甲之中,叠加完善的营销渠道建设情况,使其发行能力总得分位居城市商业银行第一位;江苏银行净值产品存续规模子项得分稳居城市商业银行首位,且实现了较高的规模增长幅度,非保本理财规模方面也表现突出,故其发行能力总得分在城市商业银行中排名第二位;杭州银行存续净值型理财规模占比接近100%,且仍处于快速增长阶段,其净值化转型程度位于城市商业银行前列,净值产品发行能力位列城商行第一,综合来看发行能力总得分位居城市商业银行第三位。

在农村金融机构中,银行理财产品发行能力排名前十的银行依次是上海农商银行、重庆农商银行、江苏江南农商银行、广州农商银行、东莞农商银行、青岛农商银行、杭州联合农商银行、武汉农商银行、江苏常熟农商银行和江苏昆山农商银行。

根据普益标准数据统计显示,截至2020年末农村金融机构(包括农商银行、农信社、农合行)的产品存续数量为12510款,存续规模约为1.21万亿元。

上海农商银行具备较高的净值型理财产品存续规模,使其在净值型理财存续规模子项中得分居于农村商业银行首位,叠加其突出的净值产品发行能力和丰富的营销渠道建设体系,上海农商行发行能力总得分位居农村金融机构第一;重庆农商银行在非保本理财存续规模和营销渠道建设方面均处于农村金融机构第一位,再加上净值产品发行能力子项得分不低,综合各方面使其发行能力总得分位居农村金融机构第二位;江苏江南农商银行非保本理财存续规模得分名列前茅,同时营销渠道建设方面表现不俗,综合来看其发行能力总得分位居农村金融机构第三位。

综合来看,头部机构在非保本理财方面拥有较高的规模,且仍在不断增加,理财产品净值化转型虽然仍在进行中但多数机构已成效初显。总体来说,位于各类型银行前列的银行在不断扩大理财产品规模,推进净值型产品发行的同时能够兼顾营销渠道建设,拓宽理财业务覆盖范围。

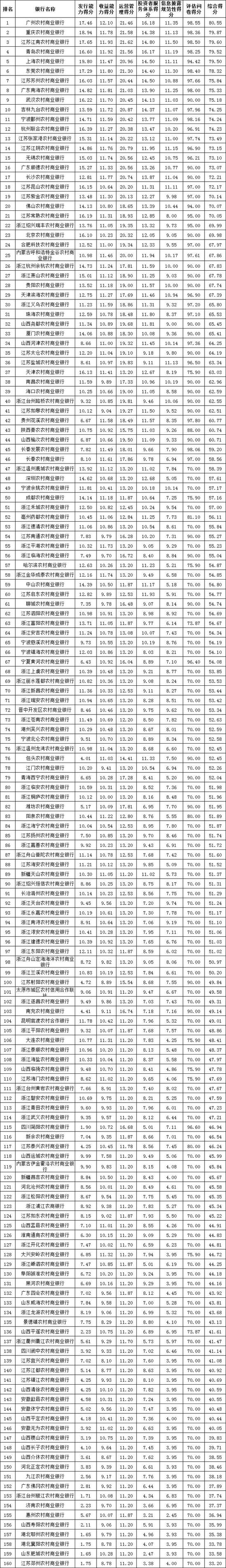

表2:发行能力排行榜(2020年度)

全国性商业银行:

资料来源:普益标准

城市商业银行:

资料来源:普益标准

农村金融机构:

资料来源:普益标准

2

收益能力排名

全国性银行排名前五的依次为渤海银行、兴业银行、中国光大银行、中国工商银行和华夏银行;

城市商业银行排名前十的依次为南京银行、青岛银行、盛京银行、苏州银行、天津银行、江苏银行、葫芦岛银行、大连银行、北京银行(并列第九)、徽商银行(并列第九)、广州银行(并列第九)和铁岭银行(并列第九);

农村金融机构排名前十的依次为广州农商银行、江苏江南农商银行、青岛农商银行、广东南海农商银行、东莞农商银行、重庆农商银行、长沙农商银行、江苏江阴农商银行、无锡农商银行(并列第九)和浙江金华成泰农商银行(并列第九)。

银行理财能力排名指标体系中,对收益能力的计算主要包含了超额收益和星级产品评定两部分。其中,超额收益综合考虑了预期收益型产品和净值型产品的收益水平,并且在计算过程中剔除了投资对象、投资门槛等因素的影响。产品星级评定得分则是对考察期内各家银行理财产品被普益标准评为星级产品的预收型和净值型产品数量进行考察,其中,预期收益型星级产品评定主要考察收益率、违约风险(无法达到预期收益率)、封闭期限、起始认购规模及投资者行为偏差等方面的因素;净值型星级产品评定主要考虑收益、总波动控制、下行波动控制等方面的因素。

在全国性商业银行中,收益能力排名前五的银行依次是渤海银行、兴业银行、中国光大银行、中国工商银行和华夏银行。

渤海银行理财产品收益表现突出,加权超额收益得分稳居全国性银行首位,星级产品数量得分位居全国性银行前列,使其综合收益能力得分位居全国性银行第一位;兴业银行2020年年度星级产品评定得分位居全国性银行首位,同时加权超额收益得分也名列前茅,故其收益能力总得分位居全国性银行第二位;中国光大银行加权超额收益得分和星级产品数量得分均位居全国性银行前列,使其收益能力总得分位居全国性银行第三位。

在城市商业银行中,收益能力排名前十的银行依次是南京银行、青岛银行、盛京银行、苏州银行、天津银行、江苏银行、葫芦岛银行、大连银行、北京银行(并列第九)、徽商银行(并列第九)、广州银行(并列第九)和铁岭银行(并列第九)。

其中,南京银行收益综合能力优秀,加权超额收益和星级产品评定得分均处于城商行前列,故收益能力总得分位居城市商业银行第一位;青岛银行星级产品得分位居城商行第一名,加权超额收益得分较高,故其收益能力总得分位居城市商业银行第二位;盛京银行实现了净值型产品和预期收益型产品的同步发展,其净值型产品和预期收益型产品超额收益表现均较为突出,且星级产品数量不少,收益能力总得分位居城市商业银行第三位。

在农村金融机构中,收益能力排名前十的银行依次为广州农商银行、江苏江南农商银行、青岛农商银行、广东南海农商银行、东莞农商银行、重庆农商银行、长沙农商银行、江苏江阴农商银行、无锡农商银行(并列第九)和浙江金华成泰农商银行(并列第九)。

在纳入排名的农村金融机构中,广州农商银星级产品数量得分位居农村金融机构首位,助力其收益能力总得分位居农村金融机构第一位;江苏江南农商银行加权超额收益和星级产品评定方面均表现不俗,因而收益能力总得分为农村金融机构第二位;青岛农商银行星级产品得分在农村金融机构中名列前茅,加权超额收益得分较高,助其收益能力总得分排名农村金融机构第三。

整体来看,收益能力得分较高的商业银行净值产品规模占比普遍超过50%,并且在预期收益型和净值型产品超额收益方面表现较为突出且均衡。此外,星级产品数量较多也是促使头部机构获得较高收益能力得分的重要原因之一。所以,如何继续优化投研体系、提高理财产品运作能力,推出符合投资者风险收益偏好特征的理财产品将成为各类型银行面临的一大挑战。

表3:收益能力排行榜(2020年度)

全国性商业银行:

资料来源:普益标准

城市商业银行:

资料来源:普益标准

农村金融机构:

资料来源:普益标准

3

运营管理能力排名

全国性银行排名前五的依次为兴业银行、招商银行、华夏银行、中国光大银行和广发银行;

城市商业银行排名前十的依次为江苏银行、宁波银行、南京银行、青岛银行、盛京银行、徽商银行、杭州银行、长沙银行、昆仑银行、汉口银行(并列第十)、华融湘江银行(并列第十)、重庆银行(并列第十)、重庆三峡银行(并列第十)、晋城银行(并列第十);

农村金融机构排名前十的依次为江苏江南农商银行、重庆农商银行、青岛农商银行、广州农商银行、东莞农商银行、广东南海农商银行、上海农商银行、吉林九台农商银行、江苏江阴农商银行和长沙农商银行。

运营管理能力得分计算主要由三大部分组成,分别为风险管理措施及风控成果、中后台运营情况及理财子公司设立情况(加分项)。从2020年度运营管理能力来看,全国性银行运营能力逐步增强,首先是随着业务的转型推进多数银行在升级团队建设,补充估值、核算等业务短板,其次也在逐步完善风控流程及手段,并有借助金融科技来提升运营管理效率。

2020年度,城市商业银行中,运营管理能力排名前十的银行依次是江苏银行、宁波银行、南京银行、青岛银行、盛京银行、徽商银行、杭州银行、长沙银行、昆仑银行、汉口银行(并列第十)、华融湘江银行(并列第十)、重庆银行(并列第十)、重庆三峡银行(并列第十)、晋城银行(并列第十)。

城市商业银行中,排名靠前的银行机构运营能力普遍较强,领先头部机构的运营能力可与全国性银行抗衡,但就整体来看,目前城市商业银行运营能力还有待于提升,一是需要完善理财业务的内部架构;二是面对理财业务的转型及市场环境的变化,需优化升级风控流程及手段;三是对于致力于长远发展理财业务的城市商业银行而言,应及早增加人力和资本投入,从团队建设和金融科技应用等方面提升运营能力。

2020年度,农村金融机构中,运营管理能力排名前十的银行依次是江苏江南农商银行、重庆农商银行、青岛农商银行、广州农商银行、东莞农商银行、广东南海农商银行、上海农商银行、吉林九台农商银行、江苏江阴农商银行和长沙农商银行。

农村金融机构运营管理能力参差不齐,排名前10的农村金融机构运营管理能力平均分为21.19分,而整体农村金融机构运营能力得分为14.46分,不同农村金融机构的运营管理能力差异较大,且与全国性银行和城商行相比,仍有一定差距。当前,农村金融机构无论是基础团队建设、风险流程手段,还是系统建设都处于相对薄弱的状态,运营管理能力亟需提升。

总的来说,运营管理能力方面,无论是全国性银行还是区域性银行,领先头部银行机构都具有完善的理财业务管理制度、完备的管理团队、多样化的风险管理手段和全方位的风险控制能力,同时头部银行机构也在全力拥抱金融科技,以期借助科技手段,强化提升理财业务运营能力。

表4:运营管理能力排行榜(2020年度)

全国性商业银行:

资料来源:普益标准

城市商业银行:

资料来源:普益标准

农村金融机构:

资料来源:普益标准

4

投资者服务体系排名

全国性银行排名前五的依次为中国工商银行、华夏银行、招商银行、中国光大银行和兴业银行;

城市商业银行排名前十的依次为宁波银行、南京银行、青岛银行、上海银行、江苏银行、大连银行、北京银行、汉口银行、长沙银行和重庆银行;

农村金融机构排名前十的依次为广州农商银行、青岛农商银行、江苏江南农商银行、上海农商银行、江苏苏州农商银行、东莞农商银行、重庆农商银行、吉林九台农商银行、武汉农商银行和广东南海农商银行。

投资者服务体系,主要从产品丰富性(考察指标包含:投资币种、投资对象、投资起点、产品对象、客户对象、产品类型、产品形式、投资期限等)、产品日均在售数量、FOF/MOM开展情况、创新产品和创新服务供给、售后服务等多个维度综合评估考察。

2020年度,全国性商业银行中,投资者服务体系排名前五的银行依次是中国工商银行、华夏银行、招商银行、中国光大银行和兴业银行。

当前资管业务转型不断推进,市场竞争也日趋激烈,理财子公司新主体的加入也加快了投资者服务体系的建设。全国性银行理财子公司建设起步较早,投资者服务体系改善效果明显,产品丰富性上不断创新推出各式主题产品,产品类型也不断丰富,并且在售产品数量也较高,便于投资者根据自身情况选择恰当产品。与此同时,全国性银行也在完善售后服务体系,优化客户投资体验。

2020年度,城市商业银行中,投资者服务体系排名前十的银行依次是宁波银行、南京银行、青岛银行、上海银行、江苏银行、大连银行、北京银行、汉口银行、长沙银行和重庆银行。

城市商业银行方面,投资者服务体系整体平均得分为12.61分,而排名前十的城市商业银行平均得分为15.98分,城市商业银行投资者服务体系存在分化现象,且相比较全国性银行(排名前十银行投资者服务体系得分为17.15分),城市商业银行投资者服务体系仍有提升空间。在产品丰富性上,后续城商行可丰富产品类型,产品线要覆盖多种风险等级和多种流动性选择,同时也要注重创新产品的开发,提升产品线竞争力。

2020年度,农村金融机构中,投资者服务体系排名前十的银行依次为广州农商银行、青岛农商银行、江苏江南农商银行、上海农商银行、江苏苏州农商银行、东莞农商银行、重庆农商银行、吉林九台农商银行、武汉农商银行和广东南海农商银行。

农村金融机构,投资者服务体系整体平均得分为9.41分,比全国性银行、城市商业银行分别低7.39分和3.20分;排名前十的农村金融机构平均得分为14.73分,比排名前十的全国性银行、城市商业银行分别低2.42分和1.25分;总的来看,农村金融机构与全国性银行、区域性银行存有明显差距,但这种现象在头部机构对比中,差异较小,其次也可以看出农村金融机构内部存在明显分化现象。

总的来看投资者服务体系,领先头部机构产品线较为丰富,覆盖多种产品类型、多种风险等级、多种流动性,针对于配置海外资产的客户,也有推出多种币种类型的产品;再者头部银行机构有针对分层客户,推出定制化理财产品等,满足客户多样化选择。另外,投资者服务体系建设方面,领先头部机构也较为重视客户投资体验,在售后服务等方面升级投资体现。

表5:投资者服务体系排行榜(2020年度)

全国性商业银行:

资料来源:普益标准

城市商业银行:

资料来源:普益标准

农村金融机构:

资料来源:普益标准

5

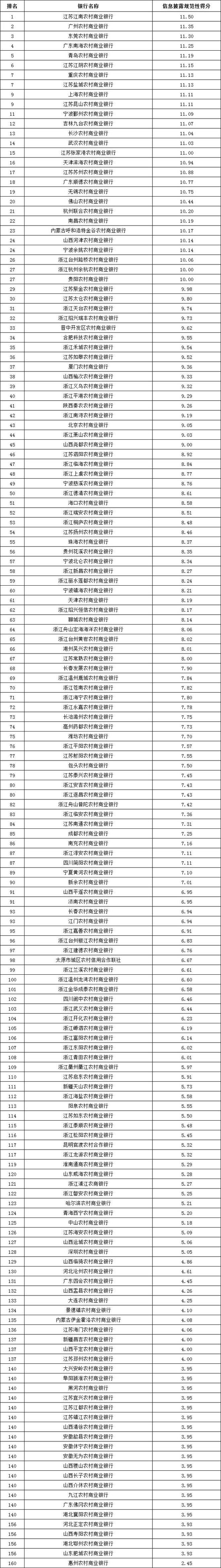

信息披露规范性排名

全国性银行排名前五的依次为平安银行、兴业银行、中国光大银行(并列第二)、中国工商银行、广发银行;

城市商业银行排名前十的依次为江苏银行、贵州银行、汉口银行、锦州银行(并列第三)、北京银行、青岛银行、长安银行(并列第六)、长沙银行、南京银行和大连银行;

农村金融机构排名前十的依次为江苏江南农商银行、广州农商银行、东莞农商银行、广东南海农商银行、青岛农商银行、江苏江阴农商银行、重庆农商银行、江苏盐城农商银行(并列第七)、上海农商银行和江苏昆山农商银行(并列第九)。

信息披露规范性,主要从定性和定量两个维度考察银行理财业务信息披露的质量。定性方面,考察信息披露渠道的丰富性、信息披露内容的易读性(加分项);定量方面,对预期收益型产品和净值型产品分开考察,预期收益型产品考察评估产品运行信息,净值型产品评估其发行信息、运行信息和产品净值披露的达标率。

2020年度,全国性商业银行中,信息披露规范性排名前五的银行依次是平安银行、兴业银行、中国光大银行(并列第二)、中国工商银行、广发银行。

全国性银行理财产品数量较多,产品信息披露难度较大,整体来看,2020年度全国性银行信息披露得分仅为9.51分,信息披露质量一般。在理财业务转型过程中,商业银行应按照监管要求强化对理财产品信息的披露工作,提升信息披露的规范性,特别是对于净值产品的信息披露,应及时、规范地披露产品相关信息。

2020年度,城市商业银行中,信息披露规范性排名前十的银行依次是江苏银行、贵州银行、汉口银行、锦州银行(并列第三)、北京银行、青岛银行、长安银行(并列第六)、长沙银行、南京银行和大连银行。

相比较全国性银行,城市商业银行信披质量相对较好。具体来看,排名前10家的城商行信息披露得分为11.37分,优于全国性银行。但整体来看,城商行信披得分为9.40分,多数城市商业银行产品信息披露工作仍需进一步完善。

2020年度,农村金融机构中,信息披露规范性排名前十的银行依次为江苏江南农商银行、广州农商银行、东莞农商银行、广东南海农商银行、青岛农商银行、江苏江阴农商银行、重庆农商银行、江苏盐城农商银行(并列第七)、上海农商银行和江苏昆山农商银行(并列第九)。

农村金融机构方面,产品信息披露质量两极分化更为明显,排名前十的银行信息披露平均分为11.22分,整体信息披露平均分为7.33分,不同银行间差异较大,多数银行存在信息披露渠道不清晰,信息披露规范等问题。

总的来看产品信息披露,预期收益型产品信息披露质量普遍一般,净值产品方面信披质量虽有提升,但仍有较大提升空间。后续,银行机构一是要完善信息披露渠道,多渠道披露产品信息;二是应及时披露产品信息,并要保障信息披露的完整性,提升客户服务质量。

表6:信息披露规范性排行榜(2020年度)

全国性商业银行:

资料来源:普益标准

城市商业银行:

资料来源:普益标准

农村金融机构:

资料来源:普益标准

评估问卷测度

2020年度银行理财能力排名的评估问卷分数,得分如下:

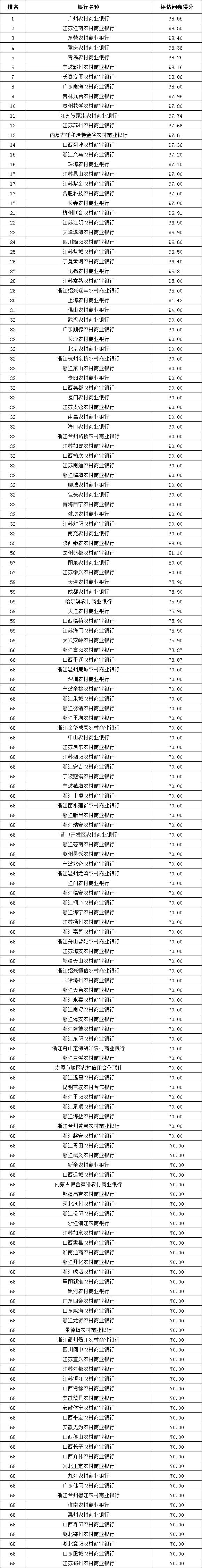

表7:评估问卷得分(2020年度)

全国性商业银行:

资料来源:普益标准

城市商业银行:

资料来源:普益标准

农村金融机构:

资料来源:普益标准

注:

[1]产品数量与存续规模按普益标准统计口径,与其他理财研究机构统计口径略有差异。

[2]净值化转型进度=净值型理财产品规模/非保本理财产品总规模。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国