原标题:这个基金有点“妖”,涨跌都要争“第一”,还将基金公司送上“热搜”,网民对它也“誉谤参半”

来源:资事堂

有这么一只基金,股市大涨时,基金净值涨幅列同类第一;股市大跌时,跌幅也是行业最前列。“上上下下”考验着持有人的“心脏”。

于是网民激动起来,把微博上关于它的讨论开成了“脱口秀大会”:

有的称赞基金经理是“将基金公司送上热搜的男人”;

有的批评它是“渣男基金”;

有的感叹“业绩如此出色”;

有的后悔“跑(卖)晚了”;

如此巨大的争议,让诺安成长和它的基金经理蔡嵩松顿时成为“网络红人”。

他们是怎么做到让基民们“既爱又恨”的?让我们结合最新的二季报来一一分析。

01

火上热搜的基金

如果评今年最“出圈”的基金,诺安成长肯定是榜上有名的。

7月中,“诺安”成功登上了微博热搜,这是许多基民印象中第一次有基金公司名称登上热搜。

诺安的小编们自己也一度刷了一条。

02

“讨论区”成“翻车现场”

不过,有意思的是,微博上围绕诺安成长的讨论却有不少“非议”,更准确的说是评价“两极分化”。

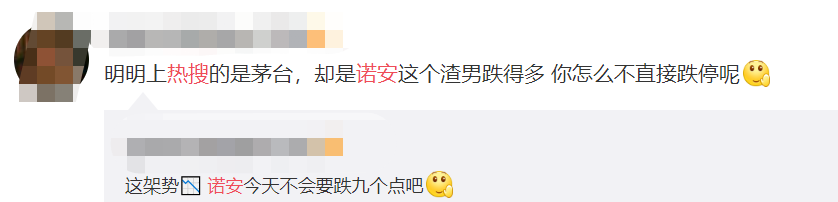

比如这种:

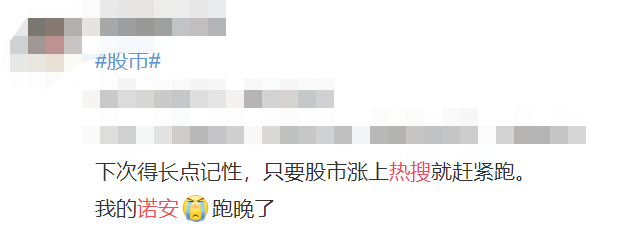

再比如这种:

还有这种:

也有人为基金经理说话:

大家对基金经理的评价,最没有争议的应该是这句话,“将基金公司送上热搜的男人”。

03

净值波动急起急落

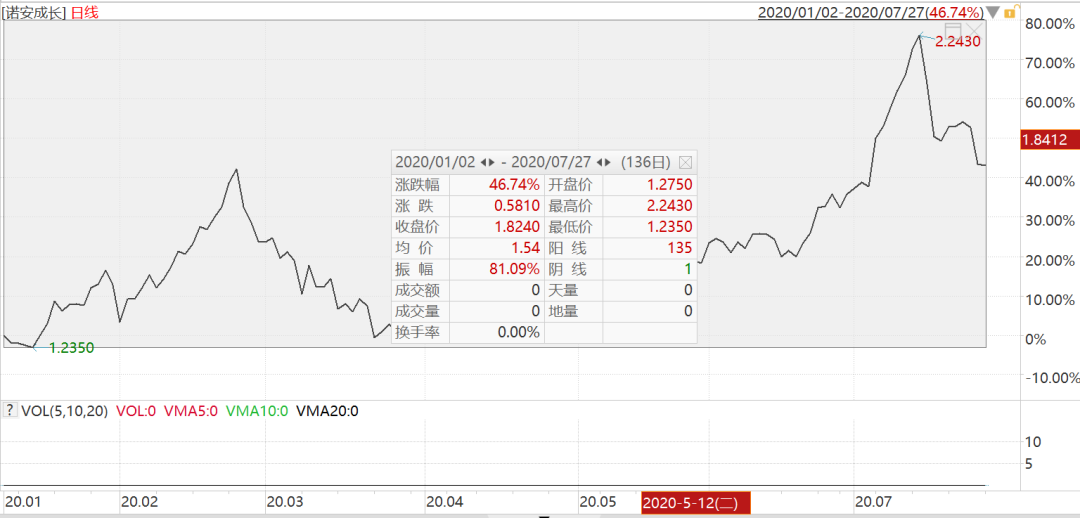

一切的争议应该归因在诺安成长极为“风格鲜明”的净值曲线上。

从年初到7月14日,诺安成长涨幅约80%,列同类基金前列。

其中还包括若干个“大奇迹日”(股指大涨日)里,同类基金净值涨幅第一。

但也不可否认,从七月中到现在,不到10个交易日的时间,该基金年内的收益率就跌去了三分之一强。

截至7月27日,诺安成长的年内收益率已“减少”至约46%。

如果不幸而在7月中高点申购基金,或许真有下列投资者的感受:

拉到更长期的净值维度看,大开大合似乎也是该基金的常态。

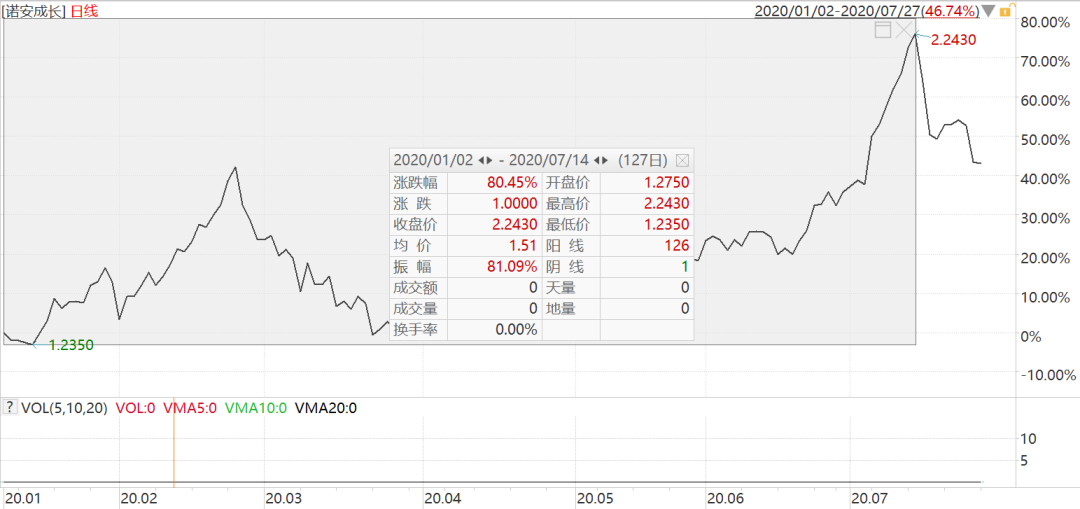

比如从7月14日到7月16日,该基金“实力上演”了净值波动,体会一下这个净值波动率。

04

极致组合造就极致净值

那诺安成长究竟是如何做到这种“极致”的净值表现呢?

基金二季报的持仓,给了我们一个观察的窗口。

答案也很清楚——“极致”的组合造就了“极致”的净值。

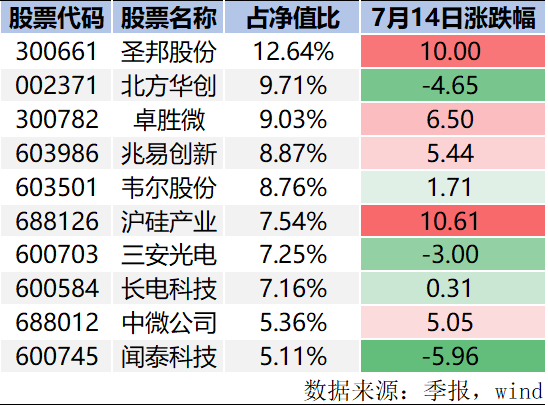

参照诺安成长的二季报持仓(假设蔡嵩松没有在7月大幅调仓),那么几乎可以完全解释该基金的净值波动曲线。

7月14日,重仓股仅3只下跌,尤其给诺安成长撑住场面的是圣邦股份和沪硅产业,涨幅达到或超过了10%。

到了7月15日、7月16日,重仓股则出现了全面的下跌。尤其是其中的沪硅产业,连续两日跌幅超过17%,考虑到它占基金净值比约7.5%的比例,意味着这只个股连续两日都对基金净值产生了超过一个点的负面影响。

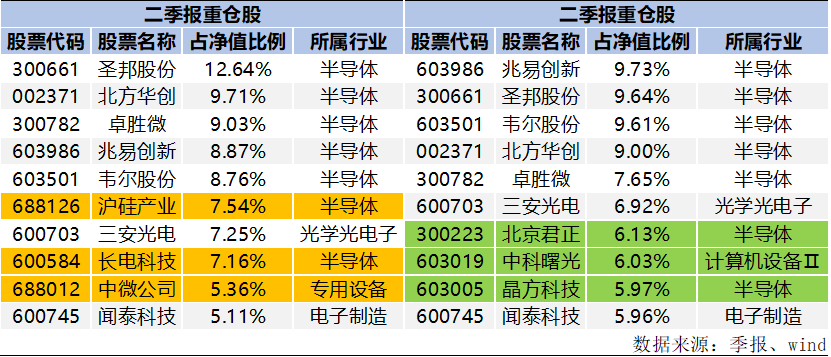

而对比一季报和二季报的重仓股我们会发现,诺安成长在今年以来相当长的时间内,是一只“科技股基金”的面貌。

更准确的说,是一只以“半导体股”为核心的科技股基金面貌。全市场的主动股票基金中,敢于做这样极致配置的基金经理,应该是没有几个人。

▼附图:诺安成长一季报与二季报组合比较

备注:黄底公司为二季度新进重仓,绿底为退出者

此外,比较诺安成长与中证半导指数对比来看,两者的年内走势整体上确实颇为接近。这样明显的持仓属性背后,显然投资者必须要承担更高的波动性。

▼附图:诺安成长年内走势与中证半导指数年内走势(紫色为中证半导)

“行业高度集中”、“个股持仓极重”、“要么不出手,出手就是上市公司大股东”。

这样豪横的配置思路,确实其他人难于模仿。

05

典型案例“沪硅产业”

典型案例是,诺安成长在二季报的新增重仓股——沪硅产业。

一句话概括,诺安成长几乎是以一己之力,使得沪硅产业成为二季报基金最爱的“新宠”。

wind数据统计显示,汇总所有基金二季报,当季基金新增重仓第一名是“沪硅产业”,基金合计持有其4743万股,市值超过16亿。

在目前公告的基金持股中,诺安成长在二季度末合计持有沪硅产业逾12亿元,占了同行总持股的75%,把其余20多家基金合在一起还要高。

而且,按沪硅产业上市时发布的股东名单,诺安基金的持股量可以进入公司前八大股东。

整整12亿,全部押在一个二季度内上市的新股上(沪硅产业今年4月上市)。这种魄力也不是常人能够想象。

说白了,这么多钱,光靠交易员下单,都要“海买”好几天。

而这种事情其实在诺安成长上经常发生。

观察二季报的重仓股,诺安成长的头号重仓股圣邦股份,持仓市值20亿,考虑该股二季度内10转5。基金经理当季度依然加仓近百万股。

在持仓如此之重,圣邦股份前期股价涨幅如此巨大的二季度,基金经理蔡嵩松依然敢于在高位做如此大胆的加仓动作,决心和思路都颇令人回味。

06

蔡嵩松的“自我独白”

那么蔡嵩松为什么这么做呢?

在诺安成长的二季报中他的一些叙述可能成为解读线索,其中,他有三个大的判断:

第一,系统性风险发生的概率较低。影响市场的系统性风险只有疫情二次爆发和流动性收紧两个因素,全球疫情常态化已成必然,流动性在经济好转之前或有微调但大幅度变化概率较小,因此在这两个大前提不会发生的情况下,仅需要去关注行业本身的情况和股价预期。

第二,科技成长修复性行情。从细分行业来看,医药消费等疫情受益行业都已经出现了较大幅度的涨幅,下半年看好成长修复性行情。

第三,维持高仓位。今年的关键之关键是流动性宽松,这是做出所有决策应该首先要考虑的东西。在货币宽松的大背景下,长中短逻辑都可关注,长逻辑看空间,短逻辑看高低切换。

07

极致波动造就天量申赎

基金经理为何配置出如此极致的组合,我们不得而知,但它一定程度造就了天量的申赎。

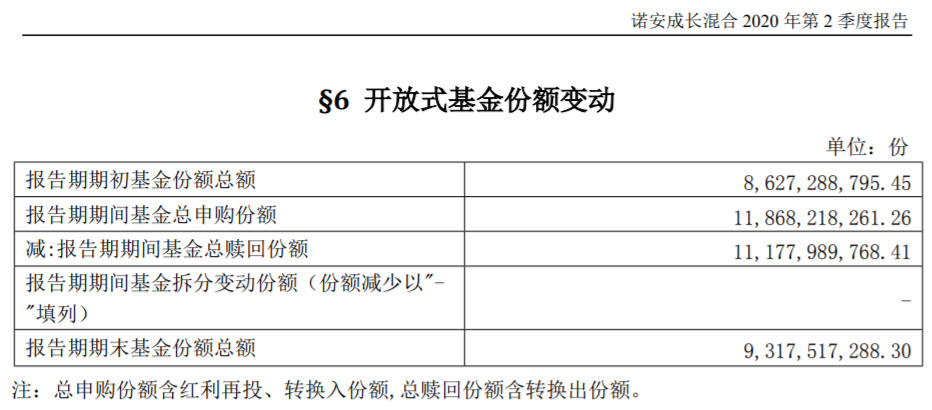

二季报显示,报告期间诺安成长基金总申购份额约118.68亿元,总赎回份额111.78亿元。而诺安成长二季度初的总份额不过86亿元。

换手率高达100%以上的基金,不知道其中的投资者,能有几个真正挣钱?

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国