原标题:6亿交易5.4亿没着落!金字火腿转型之路折戟,余款难收遭持续追问丨问询风云

从2013年前后的稀土,到2015年的互联网金融和新能源汽车,再到近两年的医疗大健康概念,金字火腿一直在追逐风口,但始终没能起飞。如今5.43亿元交易款何时能到位,亦没有时间表

《投资时报》研究员 余飞

一场原本的定价为7.37亿元的交易,先是因种种原因将交易价格调整至5.93亿元,后又有交易对手迟迟不付款。截至当前,交易卖方公司仅收回约5000万元,剩余5.43亿元尚未有下文。

金字火腿股份有限公司(下称金字火腿,002515.SZ)的这笔生意,就处在如此焦灼的进程中。而上述交易对手不是外人,正是和金字火腿有着诸多纠缠,且曾被上市公司寄予转型厚望的中钰资本管理(北京)有限公司(下称中钰资本)。

两者产生关联是在2016年,金字火腿通过受让股份与增资的方式,持有中钰资本51%股权,成为其的控股股东。不过随后,中钰资本表现欠佳,连续两年未能完成业绩目标,最终导致2018年金字火腿出现上市后首度亏损。

2018年8月,金字火腿将持有的51%中钰资本股权出售给相关回购方,交易价格先是定在7.37亿元,后调整至5.93亿元。但在付款方面,中钰资本严重逾期。截至2019年年报,金字火腿仅收到5000万元资金,该公司对剩余的5.43亿元已计提坏账准备5613万元。

金字火腿的这笔交易早已引起监管部门注意,也数次收过深交所问询函和关注函。由于没有进展,深交所日前就此事在向公司下发的2019 年年报的问询函中再次提及,要求结合交易对方的还款计划、还款资金来源等情况,补充说明公司对应收股权转让款项的坏账准备计提是否充分。

转型梦碎 余款难收

创立于1992年的金字火腿长期从事的是火腿产业,和医疗产业似乎八竿子打不着。但在2016年,火腿和医疗业务同时出现在金字火腿的业务版图中。

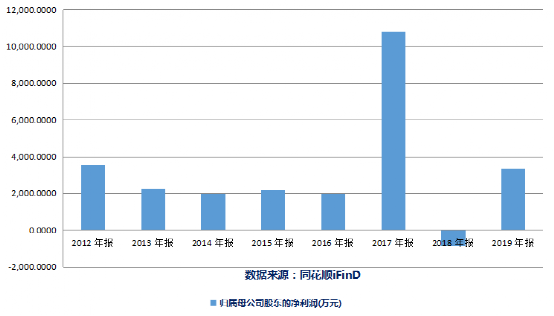

于2010年底挂牌深交所中小板的金字火腿是火腿业首家A股上市公司。不过上市后,金字火腿的业绩却逐步下滑,净利润由2012年的3435.76万元一路下降到2016年的2148.81万元。

其实,金字火腿上市后一直都在谋求转型。该公司在2013年就蹭了一波当时的“稀土热”,以8755万元拿下了浙江创逸67.5%股权,间接拥有煤矿公司神宝1.15%的股份。2015年和2016年,金字火腿又看上了逐渐成为新风口的互联网金融和新能源汽车领域,并不断通过参股或收购的方式进行了布局。

不过几次“小试牛刀”都未有大的发展。在金字火腿看来,公司业绩下降的主要原因是火腿行业需求增速放缓,以及作为主要原料的猪肉价格上涨等因素。于是,金字火腿在2016年进行了最大的转型——进军医疗健康产业。

2016年7月,金字火腿与“医药并购界知名人士”、中钰资本董事长禹勃有了接洽,前者拟以4.3亿元自有资金受让中钰资本43%股份,此后又增资1.63亿元,截至年底,金字火腿共持有中钰资本51%股份。

随后,禹勃正式成为金字火腿董事长,并亲自操刀实施火腿及肉制品产业和医药医疗健康产业的双主业战略。

没想到的是,收购中钰资本后,金字火腿的业绩更加难看。

据2017年年报显示,金字火腿当年实现营业收入3.72亿元,同比增长131.79%,净利润实现1.08亿元,但其扣非后归母净利润却为-261.53万元,同比下降123.56%。2018年,金字火腿出现上市以来首亏,在实现营收4.26亿元同比增长14.58%的情况下,亏损843万元。

对于业绩下滑的原因,金字火腿方面在2018年年报中表示,中钰资本发生亏损是主因之一。

2018年8月,金字火腿将持有的51%中钰资本股权出售给相关回购方,并于此后办理了股权交割工商变更手续。通过此次股权出售,该公司不再从事医药医疗健康产业。2019年,金字火腿将主营业务重新回归到火腿业务,专注发展肉制品产业。

不过资金放出去容易收回来难。据该公司2019年年报披露,截至年末,金字火腿仅收到5000万元资金。对此,该公司还对剩余的5.43亿元待收资金计提坏账准备5613万元。

5.43亿元的金额,对年利润仅有千万级别的金字火腿来说并不是小数目,对于交易对方付款进度严重滞后的原因,深交所也多次提问,但该公司在收回余款方面并无实质进展。此次年报问询函中,深交所要求上市公司结合对方还款计划、资金来源、信用状况、抵押物价值等,补充说明公司对上述应收股权转让款项坏账准备计提是否充分。

金字火腿2012年至2019年净利润情况

频蹭热点 股东减持

从2013年前后的稀土,到2015年的互联网金融和新能源汽车,再到医疗大健康,金字火腿一直在追逐风口,但始终没能起飞。但自2019年10月宣称聚焦火腿主业后,该公司却因“人造肉”大火了一把。

当时恰逢人造肉概念火热。2019年10月10日,金字火腿在互动易平台回复投资者称,公司的植物肉(人造肉)产品已经开始生产,并在金字火腿天猫旗舰店预售。

据悉,该产品由金字火腿与美国杜邦公司合作生产,以非转基因大豆等植物蛋白制成,售价为118元4片,是国内首款人造肉植物肉饼。消息释放之后,金字火腿股价应声起飞、连续涨停。

随后,深交所的关注函也拍马赶到。金字火腿对此回复表示,不存在主动迎合市场热点、炒作公司股价的情形。

巧合的是,2019年10月22日晚间,金字火腿同时披露了两则有关金字火腿实际控制人及一致行动人、董监高等5人的减持公告,减持的原因均为自身资金需求,减持比例均接近25%的顶格减持,减持数量共计5009.44万股。

对此,金字火腿当时表示公司的实际控制人及其一致行动人、部分董事监事的减持计划均系其根据自身实际情况作出,并不存在配合实际控制人及其他董监高减持的情形。

“人造肉”事件过后不久,金字火腿又搭上“网红直播概念”。

2020年1月,金字火腿找来当下正火的“直播带货一哥”李佳琦,借着直播概念的热度,金字火腿股价和市值一路上涨。

之后在回复深交所问询函时,金字火腿表示,从目前公司与主播合作直接带动的销售数据看,该操作模式还不是公司的主要销售来源,其占公司的销售比例较低,并再次否认主动迎合热点、炒作股价并配合减持的情形。

然而不可否认的是,伴随着股价上涨,公司大股东施延军及施雄飚却在2020年5月金字火腿股价持续上升的过程中进行了多次减持。其中,施延军分别于5月11日至12日,在6.53元和6.68元的高位减持了两次金字火腿股票,套现3930.77万元,施雄飚在2020年5月累计减持3次,套现4229万元。

值得注意的是,作为公司实际控制人的施延军,在持续减持的情况下,其质押率也偏高。

资料显示,施延军直接及通过金华市巴玛投资企业(有限合伙)合计持有公司3.08亿股,其中质押2.44亿股,质押比例为79.07%。在问询函中,深交所要求公司实际控制人补充说明质押资金主要用途,并结合公司近期股价走势说明相关质押是否存在平仓风险。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国